読者

読者

読者

読者

こんな悩みを解決できる記事を用意しました!記事前半では消費者金融系と銀行系のおまとめローンについて、後半ではおまとめローンのメリット・デメリットを解説するので、ぜひ参考にしてください。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

おまとめローンとは?

「おまとめローン」は、借り入れを一つにまとめる仕組みです。

返済者の負担を軽減することを目的としており、活用することで通常のカードローンでの借入れだけでなく、クレジットカードのキャッシング枠やリボ払いも一括で返済できます。

一般的なカードローンでは、年収の3分の1以上を借りることはできませんが、おまとめローンを利用する場合は、1度にまとまった金額を借りることができます。

また「総量規制の例外貸付け」という法的な枠組みが適用されており、規制を超えた額の借り入れも可能となっています。

出典:日本貸金業協会

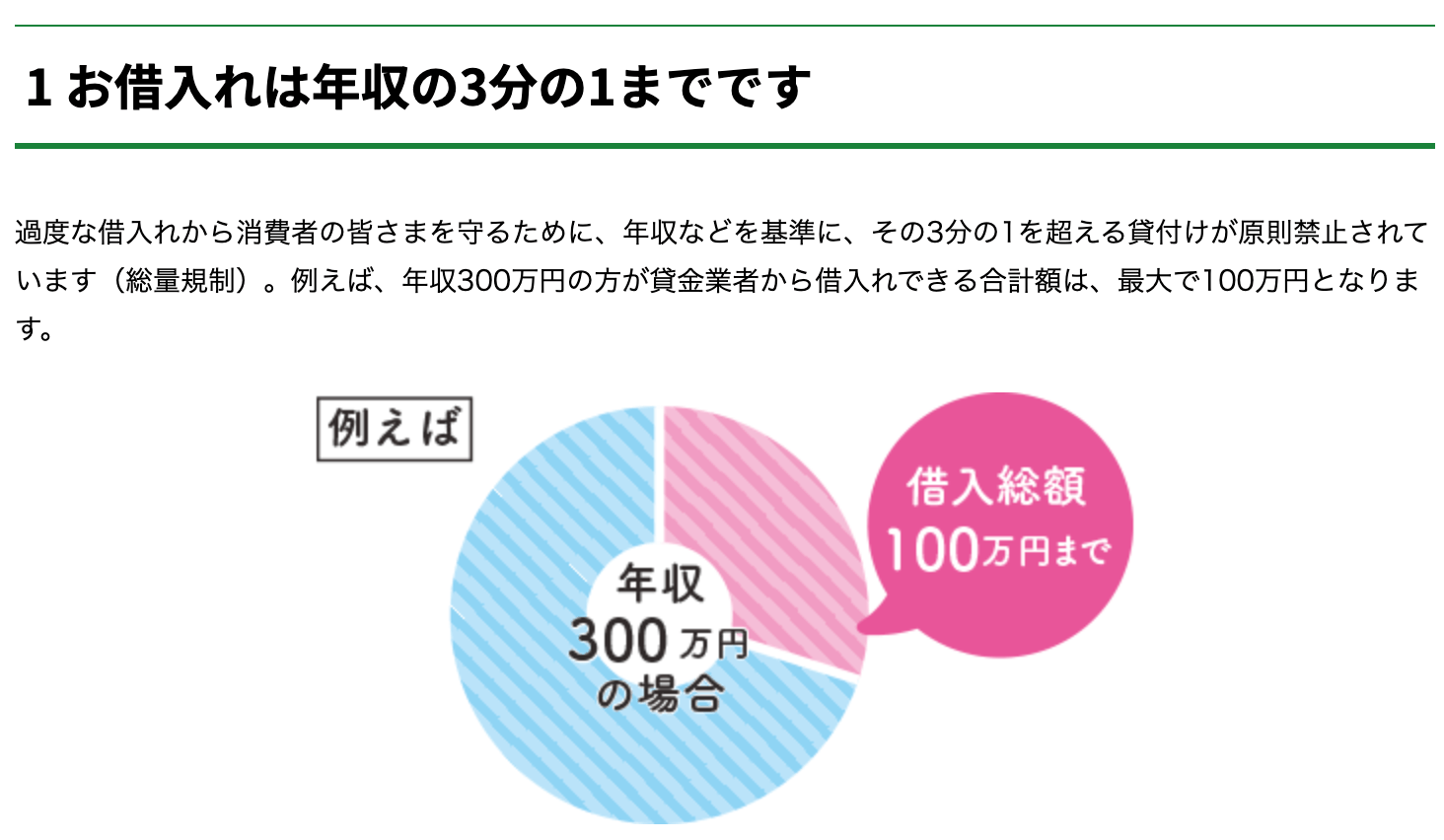

総量規制とは、消費者金融などの貸金業者からの借り入れ金額を制限する法的な規制のことを指します。

この規制により、個人が年収の3分の1までしか借り入れることができません。例えば、年収600万円の場合、借り入れ可能な総額は200万円までです。

ただし、銀行からの融資はこの総量規制の対象外となり、より柔軟な借り入れが可能です。

具体的な例として、3つの金融機関から合計120万円の借り入れをしている場合のシミュレーションをご紹介いたします。

| 金融機関A | 金融機関B | 金融機関C | 合計 | |

|---|---|---|---|---|

| 借入金額 | 40万円 | 20万円 | 30万円 | 90万円 |

| 金利 | 20% | 20% | 20% | – |

| 毎月返済額 | 8万円 | 4万円 | 6万円 | 18万円 |

複数の金融機関から借り入れをしている場合、金利が高くなり返済額も複雑になるため、管理が大変になります。

そこで、借り入れを金利15%のおまとめローンでまとめた場合、以下のように変わります。

月々の返済額が減少するだけでなく全体的に見ると、個別に借りるよりも大幅にお得になることが分かります。

おまとめローンは主に2種類

おまとめローンには以下の2つがあります。

- 銀行のおまとめローン

- 消費者金融のおまとめローン

銀行系のおまとめローン

銀行系のおまとめローンは銀行が提供しているおまとめローンです。

銀行系のおまとめローンの特徴は以下の通りです。

- 消費者金融系と比べると金利が低い

- 審査が難しい

- 利用まで時間がかかる

後述する消費者金融系のおまとめローンと比べると金利が低めに設定されています。

しかしその代わりに審査が厳しい傾向があります。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

FINANCE STANDARD編集長

FINANCE STANDARD編集長

消費者金融系のおまとめローン

消費者金融のおまとめローンは、消費者金融が運営しているおまとめローンを指します。

特徴としては以下が挙げられます。

- 金利が銀行系より高い

- 審査が比較的通りやすい

- おまとめローンの時間があまりかからない

消費者金融のおまとめローンは、銀行に比べて金利が高くなりますが、審査が比較的緩いことが特徴です。

そのため、銀行からおまとめローンを利用することができなかった人でも、消費者金融であればおまとめローンを利用することができます。

また、消費者金融のおまとめローンは、比較的低い金額から利用することができるため、小額の借り入れが必要な人には適しています。

ただし、消費者金融のおまとめローンは、金利が高いため短期間の返済が必要であることが多いため、返済負担が大きくなることがあります。

審査に通過しやすい?消費者金融のおすすめおまとめローン5選

この章では7つの消費者金融におけるおまとめローンを紹介します。

- アイフルのおまとめMAX

- プロミスのおまとめローン

- SMBCモビットのおまとめローン

- レイクのレイク de おまとめ

アイフルのおまとめMAX

アイフルのおまとめMAXでは、銀行ローンやクレジットカードのショッピングリボなども統合できます。

一般的には、他社の一本化サービスでは消費者金融やクレジットカードキャッシングなど、貸金業者からの借り入れの統合が主な対象とされています。

しかし実際には返済先が複数の金融機関に分散しているため、返済に失敗する人も少なくありません。そのため貸金業者だけでなく、銀行やクレジットカード会社からも借り入れがある場合は、アイフルのおまとめMAXが適切な選択肢となるでしょう。

アイフルは他の金融機関と異なり、銀行の傘下に入っておらず、独自の審査が可能なため、積極的に融資を行う特徴があります。

他の金融機関で融資が通らなかった人でも、アイフルのおまとめMAXに申し込むと、審査に通過する可能性は高くなるでしょう。

| 限度額 | 800万円 |

|---|---|

| 借り入れ方法 | アプリ 口座振り込み アイフルATM コンビニ・銀行のATM |

| 審査時間 | 最短18分 |

| 申し込み方法 | WEB |

| 返済方法 | アイフルの店舗 口座振り込み 口座引き落とし アイフルATM コンビニ・銀行のATM Famiポート |

| 必要書類 | 身分証明書・収入証明 |

| 実質年率 | 3.0%~17.5% |

| 保証人 | 不要 |

プロミスのおまとめローン

プロミスのおまとめローンは総量規制の対象外であり、年収を超える借り入れにも対応しています。

プロミスの特徴は、自社商品の1本化が認められていることです。すでにプロミスで契約しており、追加融資を受けられなくなった場合でも、おまとめローンに切り替えられます。

プロミスは他社解約が不要な点も強みです。既存のローンを解約する必要がないため、プロミスのおまとめローンを利用しながら別途でお金を借りられます。

また資金使途が返済金に限定されるおまとめローンの欠点も解消できます。

| 限度額 | 300万円 |

|---|---|

| 借り入れ方法 | 口座振り込み コンビニ・銀行のATM |

| 審査時間 | 最短30分 |

| 申し込み方法 | WEB |

| 返済方法 | プロミスの店頭窓口 口座振替 プロミスATM コンビニ支払い |

| 必要書類 | 身分証明書・収入証明(借入額50万円以上の場合) |

| 実質年率 | 6.3%~17.8% |

| 保証人 | 不要 |

SMBCモビットのおまとめローン

SMBCモビットのおまとめローンの特徴は、返済するだけでVポイントが貯まることです。利息額の支払い200円ごとに1ポイントが貯まります。

たとえば、金利10.0%で200万円を2年間借りた場合、利息総額は 214,936円となり、約1,074ポイントが貯まります。貯まったVポイントは返済に利用できるため、支払うお金を少しでも節約したい方にはオススメです。

ただし以下のようにSMBCモビットのおまとめローンは、既にモビットカード会員として入会している方のみが対象となります。

これは貸金業法施行規則第10条の23第1項第1号の2に基づく商品です。既存の契約を結んでいるお客様が対象となります。

SMBCモビットを初めて利用する場合は、通常のカードローンの審査を受けた後におまとめローンに申し込むことが必要です。

| 限度額 | 500万円 |

|---|---|

| 借り入れ方法 | 振込 提携ATM |

| 審査時間 | 10秒の簡易審査あり |

| 申し込み方法 | WEB |

| 返済方法 | 提携ATM 口座振替 |

| 必要書類 | 身分証明書・収入証明 |

| 実質年率 | 3.0%~18.0% |

| 保証人 | 不要 |

レイクのレイク de おまとめ

レイク(旧レイクALSA)はこれまでおまとめローンを提供していなかったが、2021年12月から「レイク de おまとめ」という商品を導入し、総量規制以上を借りたい顧客の要望に応えることとなりました。

レイクの「レイク de おまとめ」は以下のように総量規制の例外貸付として承認されており、すでに年収の3分の1まで借り入れしている顧客でも対象となります。

さらに、ウェブ申し込み後にオペレーターに対して急ぐ旨を伝えると、優先的に審査を進めてもらえ、最短即日で結果が通知されます。

借り入れが100万円以上の場合は、金利を15.0%以下に引き下げることができるため、低金利での一本化を急いで実現したい場合はおすすめのおまとめローンとなります。

| 限度額 | 500万円 |

|---|---|

| 借り入れ方法 | 振込 提携ATM |

| 審査時間 | – |

| 申し込み方法 | 電話・WEB |

| 返済方法 | ATM・口座振替 |

| 必要書類 | 身分証明書・収入証明書 |

| 実質年率 | 6.0~17.5% |

| 保証人 | 不要 |

【低金利】銀行系おすすめおまとめローン14選

この章では7つの銀行におけるおまとめローンを紹介します。

- 楽天銀行スーパーローン

- 東京スター銀行

- 三井住友カード カードローン

- ORIX MONEY

- 横浜銀行カードローン

- イオン銀行カードローン

- 千葉銀行

- auじぶん銀行

- 常陽銀行カードローン CASHPIT

- オリックス銀行

- 三菱UFJ銀行

- ソニー銀行

- りそな銀行

- 東邦銀行

楽天銀行スーパーローン

楽天銀行スーパーローンは、銀行系カードローンの中でも人気のある業者です。

特に、楽天会員の方なら会員ランクに応じて審査の優遇を受けられるのが特徴となっています。 ※一部例外あり

もちろん、楽天銀行の口座がなくても借入することが可能です。

銀行系カードローンでは珍しく、スマホアプリで申し込みから借入まで進められるのも魅力の1つ。

手数料無料のATMが全国で10万台もあって全国どこに住んでいても便利に借りることが可能です。

| 限度額 | 10~800万円 |

|---|---|

| 借り入れ方法 | – |

| 審査時間 | 最短当日 |

| 申し込み方法 | WEB |

| 返済方法 | ・口座引き落とし ・提携ATM ・インターネットバンキング |

| 必要書類 | ・本人確認書類(住民票・印鑑登録証明書など) ・収入証明書(源泉徴収票や確定申告書など) |

| 実質年率 | 1.9%~14.5% |

| 保証人 | 不要 |

\ 楽天会員ならさらにオトク /

東京スター銀行

東京スター銀行のおまとめローン(スターワン乗り換えローン)は、他の金融機関と比べて申し込みの敷居が低く、以下のように勤続年数が1年未満の方でも申し込みが可能となっています。

| Q: 会社勤続年数が1年未満でも利用できますか?A: はい、お申し込みいただけます。引用元:よくある質問-東京スター銀行 |

通常、おまとめローンは債務者向けの商品であり、他の金融機関では勤続年数が指定される場合があります。

しかし東京スター銀行では、働き始めたばかりの方や転職後すぐの方でも他社借り入れの一本化が可能になる場合があります。

以下の条件を満たしていれば、正社員だけでなく契約社員や派遣社員でもお申し込みが可能です。

ただし審査の厳格化の影響で、アルバイトやパートなどの収入が少ない方は貸付対象外となるため、上記条件に該当しない場合は、消費者金融系のおまとめローンなどを検討してみましょう。

| 最高おまとめ借入額 | 1,000万円 ※お申し込み時の借り換え対象ローン残高の範囲内に限ります。 |

|---|---|

| 借り入れ方法 | – |

| 審査時間 | 最短2日 ※土日祝・年末年始は除きます。 |

| 申し込み方法 | WEB |

| 返済方法 | 口座引き落とし インターネットバンキング |

| 必要書類 | 本人確認書類・収入が確認できる書類 |

| 実質年率 | 9.8%~14.6% ※審査により決定します |

| 保証人 | 不要 |

\ おまとめローンで返済額減額 /

三井住友カード カードローン

三井住友カードのカードローンは年利1.5~15.0%の範囲で設定されており、最大金利が適用されても利息の上昇が抑えられるメリットがあります。

他社では最大金利が17.0%以上のケースが多く、15.0%の金利を適用するには借り入れ金額が100万円以上であるか、既存のローンを15.0〜15.5%の金利で借りている必要があります。

そのため借り入れ金額が少ない人や既存のローンの金利が18.0%程度の人は、上限金利が低い三井住友カードのカードローンを選ぶのがおすすめです。

三井住友カードのカードローンには、返済を続けると最大1.2%の金利引き下げサービスもあり、将来的には金利が13.8%まで引き下げられます。

短期間で完済する人にはあまり恩恵はありませんが、長期的に返済を続ける予定の場合は、段階的に金利を引き下げてもらえる三井住友カードのカードローンを申し込む方が良いでしょう。

また即時発行も可能であり、19:30までに申し込めば最短5分でカードが発行されます。

| 限度額 | 900万円 |

|---|---|

| 借り入れ方法 | 振込 提携ATM |

| 審査時間 | 最短5分 |

| 申し込み方法 |

WEB |

| 返済方法 | 元金定額返済 |

| 必要書類 | 以下の本人確認書類いずれかを提出 ・運転免許証 ・マイナンバーカード ・パスポート ・住民基本台帳カード(顔写真付き) |

| 実質年率 | 1.5%~15.0% |

| 保証人 | 不要 |

※三井住友カードのカードローンにおまとめローンはありませんが、資金使途が自由なので一本化など幅広い使い方が可能です。

※三井住友カードのカードローンは総量規制の対象です。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込み時に適用されます。

※最短5分の会員番号発行における受付時間:9:00〜19:30

※応募時間や審査の進行状況によって、同日中の融資が行われない場合があります。

※ご利用可能な上限枠が900万円、実質年率が1.5%、毎月の返済額が5万円で、900万円をご利用される場合の例です。

ORIX MONEY

ORIX MONEY(オリックスマネー)のおまとめローンは、他社借り入れの残高証明書の提出が通常不要で、借り入れが可能なメリットがあります。

通常、他社のおまとめローンでは借り換え可能な上限額が他社借り入れの残高までとなるため、残高証明書の提出が求められます。

しかし、ORIX MONEY(オリックスマネー)を提供しているオリックス・クレジットは、顧客との信頼関係を重視しているため、敢えて残高証明書の提出を求めません。

ORIX MONEYの公式ウェブサイトには、おまとめローンに特化した借り入れ診断が唯一ありますので、審査に通過できるか確認してみることをおすすめします。

| 限度額 | 800万円 |

|---|---|

| 借り入れ方法 | 振込 提携ATM |

| 審査時間 | 最短60分 |

| 申し込み方法 | WEB |

| 返済方法 | ・インターネット返済 ・スマホATM ・口座振替 ・銀行振込 |

| 必要書類 | 本人確認書類(運転免許証・パスポート) |

| 実質年率 | 2.9%~17.8% |

| 保証人 | 原則不要 |

横浜銀行カードローン

横浜銀行カードローンは、銀行カードローンの中でも審査が早く、最短で翌日に結果通知が受けられます。

消費者金融の最短即日融資には及びませんが、他のメガバンクのように1週間以上待たされる必要があるのと比べると、待ち時間を大幅に短縮できます。

さらに口座開設が不要で申し込みができるため、初めて横浜銀行と取引する人でも手続きが簡単に行えるのが利点です。

ただし、横浜銀行は地域住民向けのサービスに特化した地方銀行であり、本社が神奈川県にあるため、以下の都道府県に居住している人のみが貸付の対象となります。

・神奈川県全域

・東京都全域

・群馬県の特定の市(前橋市、高崎市、桐生市)

神奈川県周辺に住んでいない人は審査に通過できませんので、居住地周辺の地方銀行または全国対応のネット銀行カードローンを選択することが望ましいでしょう。

| 限度額 | 1,000万円 |

|---|---|

| 借り入れ方法 | 当座貸越 |

| 審査時間 | 24時間 |

| 申し込み方法 | WEB |

| 返済方法 | 口座引き落とし(定例返済) 横浜銀行ATM(任意返済) コンビニATM(任意返済) インターネットバンキング・アプリ(任意返済) |

| 必要書類 | 本人確認書類・収入証明書(お借入限度額が60万円以上になる場合) |

| 実質年率 | 1.5%~14.6% |

| 保証人 | 不要 |

イオン銀行カードローン

イオン銀行カードローンは、メガバンクの窓口が休みとなる土日や祝日でも、年中無休で審査を進めてもらえます。

たとえば土曜日に申し込んだ場合、他の金融機関では翌週の月曜日から審査が開始されますが、イオン銀行カードローンではその日のうちに審査が始まります。

一般的に、銀行カードローンでは結果通知までに1週間以上かかることが多いため、早めに借り入れを希望する場合は、迅速に審査を進めてくれるイオン銀行カードローンを選ぶと良いでしょう。

さらにイオン銀行カードローンでは、借り入れ金額が400〜490万円になる場合に、最低金利を13.8%から8.8%へ引き下げてもらえます。

これにより低金利での一本化も可能となります。したがって、融資のスピードと適用金利の両方に優れたおまとめローンをお探しの場合は、イオン銀行カードローンを検討してみることをおすすめします。

| 限度額 | 700万円 |

|---|---|

| 借り入れ方法 | – |

| 審査時間 | 数日 |

| 申し込み方法 | WEB |

| 返済方法 | 自動引き落とし |

| 必要書類 | 身分証明書・収入証明 |

| 実質年率 | 3.8%~13.5% |

| 保証人 | 不要 |

千葉銀行

千葉銀行のちばぎんフリーローンクイックパワー<アドバンス>は、他社と比べて返済期間が長く、最長で15年まで設定できる特徴があります。

他の金融機関の平均返済期間が12年であるのに対し、千葉銀行のちばぎんフリーローンクイックパワー<アドバンス>を選ぶことで、返済月額を削減できます。

たとえば、金利10.0%で200万円を借り入れて、10年で完済する場合、返済月額は26,430円になります。しかし、15年に設定すれば、返済月額は21,492 円で済みます。

つまり、1ヶ月あたり約5,000円、年間で6万円の支出を削減できます。

千葉銀行は千葉県に拠点を置く地方銀行であり、以下の地域に居住している人が貸付対象となります。

安定した収入があれば、先述した東京スター銀行では対象外となるアルバイトやパートの方でも申し込めます。

なお、千葉銀行のちばぎんフリーローンクイックパワー<アドバンス>は他社との解約が必要ではありませんが、フリーローンという性質上、一度の借り入れに限られることを注意しておきましょう。

| 限度額 | 800万円 |

|---|---|

| 借り入れ方法 | – |

| 審査時間 | 10秒クイック診断あり |

| 申し込み方法 |

WEB |

| 返済方法 | 自動引き落とし 店頭 ATM インターネットバンキング |

| 必要書類 | 身分証明書・収入証明 |

| 実質年率 | 1.4%~14.8% |

| 保証人 | 不要 |

auじぶん銀行

auじぶん銀行のじぶんローンには、「借り換えコース」と「誰でもコース」の2つの選択肢があります。

借り換えコースは、適用金利が0.98〜12.5%というネット銀行ならではの低金利で借り入れが可能です。

さらに以下の条件を満たすと、0.5%の金利優遇を受けることができます。

ドコモやソフトバンクといった他キャリアの携帯電話を契約している人でも、auのWebポータルトップで新たにau IDを登録できます。

au限定割の適用後、平均金利が1.5〜15.0%の一般的な銀行カードローンと比較して、非常に低金利で借り入れができるため、既存のローンと比べて利息総額が大幅に減少するでしょう。

| 限度額 | 800万円 |

|---|---|

| 借り入れ方法 | コンビニATM 三菱UFJ銀行ATM 振込 |

| 審査時間 | 最短1時間 |

| 申し込み方法 | WEB |

| 返済方法 | コンビニATM 三菱UFJ銀行ATM 振込 |

| 必要書類 | 身分証明書・収入証明 |

| 実質年率 | 1.48%~17.5% |

| 保証人 | 不要 |

常陽銀行カードローン CASHPIT

『常陽銀行カードローンCASHPIT』は、茨城県水戸市の地方銀行が提供しているカードローンサービスです。

使い道は基本的に自由であり、利用限度額の範囲内で何度でも借り入れが可能です。

以下の都道府県に居住または勤務している方であれば、常陽銀行の口座を持っていなくても申し込めます。

公式サイト上の簡単な申し込みフォームを利用すれば、約10分で申し込みを終わらせられます。

さらに提携しているコンビニATMを利用すれば、手数料無料で借り入れや返済を行えます。

| 限度額 | 800万円 |

|---|---|

| 借り入れ方法 | – |

| 審査時間 | 2~3営業日 |

| 申し込み方法 | WEB |

| 返済方法 | ・現金自動預入支払機 ・口座振込 ・ATM返済 |

| 必要書類 | 本人確認書類 |

| 実質年率 | 1.5%〜14.8% |

| 保証人 | 不要 |

オリックス銀行

オリックス銀行のカードローンはおまとめローンや借り換えにも利用できます。

限度額が800万円と非常に高いです。

上限金利が17.8%と高いですが100万円~150万円の借り入れの場合6.0~14.8%になり大きい額を借り換え・おまとめローンをすると金利が低くなっておすすめです。

| 限度額 | 800万円 |

|---|---|

| 借り入れ方法 | 当座貸越 |

| 審査時間 | 即日 |

| 申し込み方法 | WEB |

| 返済方法 | 口座引き落とし コンビニATM |

| 必要書類 | 身分証明書・収入証明 |

| 実質年率 | 1.7-17.8% |

| 保証人 | 不要 |

三菱UFJ銀行

三菱UFJ銀行のバンクイックにはおまとめ専用のローンはないですが、借り換えローンに利用することができます。

バンクイックでは毎月の返済金額は最低返済金額である1,000円だけ支払っておけば滞納にはなりません。払える見込みができるまで最低返済金額を払うのもありかもしれません。

安定の三菱UFJなので安心して利用できます。

| 限度額 | 500万円 |

|---|---|

| 借り入れ方法 | – |

| 審査時間 | 最短当日 |

| 申し込み方法 | WEB |

| 返済方法 | 残高スライドリボルビング方式 |

| 必要書類 | 本人確認書類・収入証明書類 |

| 実質年率 | 1.8~14.6.% |

| 保証人 | 不要 |

ソニー銀行

ソニー銀行のカードローンもおまとめローンを利用できます。

金利が2.5%~13.8%と低金利なのが非常に魅力的です。

借りやすく、返しやすく、ソニー銀行のカードローンです。

口座がなくてもお申し込みが可能なため、利用ハードルが低いことも特徴です。

| 限度額 | 800万円 |

|---|---|

| 借り入れ方法 | – |

| 審査時間 | 最短で翌営業日 |

| 申し込み方法 | WEB |

| 返済方法 | ・口座引き落とし ・コンビニ ・ソニー銀行のATM |

| 必要書類 | 本人確認書類 ・収入証明書 |

| 実質年率 | 2.5%~13.8% |

| 保証人 | 不要 |

りそな銀行

りそな銀行のフリーローンは、ご利用いただける資金使途が自由なので、結婚式や旅行など、様々な用途にお使いいただけます。(事業性資金は不可)

おまとめを目的の商品はありませんが、他社借入の返済を目的としたサービスがあります。

カードローンに比べ、完済後に繰り返し借入ができない点はありますが、毎月一定額の返済で完済を目指すことができます。

住宅ローンをご利用中のお客様には、最大0.5%の金利優遇を受けることができます。これは、りそな銀行がお客様の住宅ローンを通じてお取引いただくことで、住宅取得を支援するために実施している特典のひとつです。

| 限度額 | 1000万円 |

|---|---|

| 借り入れ方法 | – |

| 審査時間 | 即日 |

| 申し込み方法 | WEB |

| 返済方法 | 口座引き落とし りそな銀行 コンビニATM |

| 必要書類 | 身分証明書・収入証明 |

| 実質年率 | 9.8-14.6% |

| 保証人 | 不要 |

東邦銀行

東邦銀行のおまとめローンは、「とうほうお借換えローン」です。

まず、申し込みの受付が24時間、365日行われているため、いつでも自分の都合の良い時間に申し込みをすることができます。忙しい人にとっては特に便利です。

さらに、東邦銀行のおまとめローンでは、事前に返済額などをシミュレーションすることもできます。ですので、実際に申し込みをする前に、自分にとって最適な返済プランを考えることができます。

これらの機能を使って、東邦銀行が自分に合っているかどうかを確認することができます。また、東邦銀行のおまとめローンは、他の金融機関と比較して低金利で提供されているため、負担を減らすことができます。

| 限度額 | 500万円 |

|---|---|

| 借り入れ方法 | 自動引き落とし 店頭 ATM インターネットバンキング |

| 審査時間 | 非公開(事前お申込みは24時間365日受付中) |

| 申し込み方法 | WEB・電話・店頭 |

| 返済方法 | 自動引き落とし 店頭 ATM インターネットバンキング |

| 必要書類 | 身分証明書・収入証明 |

| 実質年率 | 6.5%or9.8% |

| 保証人 | 不要 |

おまとめローン選ぶポイント5選

この章ではおまとめローンを選ぶ上で5つのポイントを紹介します。

- 金利が低いものを選ぶ

- まとめる対象に入っているか確認する

- 返済方法が多様なものを選ぶ

- 借入がおまとめローンの対象であるか確認

- 審査が通過しやすいおまとめローンを選ぶ

おまとめローン選び方:金利が低いものを選ぶ

金利が低いかどうかを確認することが重要です。通常のカードローンからおまとめローンに切り替えると、一般的には借入総額が増えるため金利が低くなるケースが多いです。

おまとめローンの金利の相場は、以下の範囲となっています。

✓おまとめローンの金利の平均値:

・銀行や信用金庫系:約1.5%~16.0%

・消費者金融系:約3.0%~18.0%

FINANCE STANDARD編集長

FINANCE STANDARD編集長

おまとめローン選び方:まとめる対象に入っているか確認する

おまとめローンでは、金融機関によってまとめることができる借入の種類が異なる場合があります。はじめに自身の借入状況を整理しておくことがおすすめです。

たとえば以下のように借入状況を分類してみましょう。

・消費者金融のカードローン

・銀行のローン

・クレジットカードのリボ払い

・クレジットカードのキャッシング

上記のローンをすべて1本化することが理想的です。

次に、おまとめローンの中から幅広い対象を持つ商品を探しましょう。特にアイフルは様々な種類のローンを統合することが可能です。

この確認作業をすることで、「1本化を考えていたが、一部の借入が対象外で残ってしまった」というミスを回避できます。

おまとめローン選び方:返済方法が多様なものを選ぶ

返済方法はさまざまな種類が存在します。

たとえば毎月の返済を自動化したい場合は、「口座振替」または「直接入金」という2つの方法があります。

口座振替は、毎月指定した日に口座から自動的に引き落とされるため、入金する手間が省けます。

ただし、銀行のおまとめローンで口座振替を利用する場合は、その銀行の口座が必要です。新たに取引のなかった銀行に申し込む場合は、余裕を持って手続きを行いましょう。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

おまとめローン選び方:借入がおまとめローンの対象であるか確認

借金が多重債務に陥ってしまった場合、借入を一本化するためにおまとめローンを利用することができます。しかし、おまとめローンには対象となる借入の種類があるため、自分が利用できるかどうか確認することが大切です。

まず、おまとめローンの対象となる借入は、一般的にはどこの金融機関でも対象ですが一部で消費者金融のカードローンのみが対象になっている場合があるので確認が必要です。

また、おまとめローンの対象となる借入の金額にも制限があります。多くの金融機関では、300~500万円程度が上限となっています。自分が利用したい金融機関の上限金額を確認しておくことも大切です。

おまとめローン選び方:審査が通過しやすいおまとめローンを選ぶ

おまとめローンに申し込む際には、審査があることを覚えておく必要があります。審査に通過しなければおまとめローンを利用することができません。

審査が通過しやすいおまとめローンを選ぶためには、自分の信用情報を確認することが大切です。信用情報には、過去の借入履歴や返済履歴などが記載されており、これらの情報が審査の判断材料となります。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

また、収入が安定している方は金利がより低い銀行系のカードローンをおすすめします。

おまとめローンのメリット3選

この章では3つのおまとめローンのメリットについて紹介します。

- 計画的な返済が可能になる

- 月の支払い総額を減らせる

- 信用情報が整理できる

おまとめローンのメリット:計画的な返済が可能になる

おまとめローンを利用することで、借り入れ状況や返済の管理が簡単になり、計画的な返済がしやすくなります。借入先の業者や金融機関との返済日を一本化できるからです。

複数の借入先がある場合、「A社への返済は5日、B社への返済は10日、C社への返済は15日…」といったように、毎月の返済管理が複雑で手間がかかります。

さらに複雑な返済管理は、以下のようなリスクも高まります。

・遅延損害金の発生

・ローンの利用停止

・追加融資や信用情報への影響

FINANCE STANDARD編集長

FINANCE STANDARD編集長

おまとめローンのメリット:月の支払い総額を減らせる

おまとめローンを利用すると、月々の返済額や総支払額を削減できる可能性が高まります。理由は以下2点です。

1.月々の返済額を減らせる

おまとめローンでは契約に基づいて毎月支払う必要がある金額を低くすることで、月々の返済額を軽減できます。

2.総支払額を減らせる

おまとめローンでは、金利が低くなる場合があります。複数の借入先を1本化し、借入額を大きくすると、利息制限法によって金利の上限が下がります。

たとえば、A社から50万円、B社から20万円、C社から30万円借り入れている場合、それぞれの金利上限は年18.0%です。しかし、おまとめローンを利用して借入金額を100万円にまとめると、金利の上限は年15.0%まで下がります。

以上のようにおまとめローンを活用することで、月々の返済額を減らしたり、総支払額を削減できます。

おまとめローンのメリット:信用情報が整理できる

おまとめローンを利用することで、信用情報を整理できるメリットがあります。

金融機関から借り入れをすると、その情報は信用情報機関(CIC)に記録されます。この記録はカードローンなどの審査において利用され、融資の可否を判断する基準となります。

特に複数の借り入れ先がある場合、返済が困難な人は「多重債務者」と呼ばれます。おまとめローンを利用することで、多重債務を1本化できます。

多重債務は、カードローンなどの審査に悪影響を及ぼす可能性があります。しかし、おまとめローンによって多重債務を解消することで、将来的なローンの審査に影響を受けることを防ぐことができます。

おまとめローンの注意点4選

この章では4つのおまとめローンのデメリットについて紹介します。

- 支払い総額が上がる可能性がある

- 借り直しができなくなる

- 収入証明書の提出が必要

- 審査は厳しい

おまとめローン注意点:支払い総額が上がる可能性がある

消費者金融が提供する「おまとめローン」では、借り入れをまとめた後、通常よりも金利が低くなる場合があります。ただし、「銀行のカードローンをおまとめローンとして利用する」というケースは別です。

銀行のカードローンは消費者金融よりも低い金利で提供されているため、実質的におまとめローンとして利用できます。ただし、これはカードローンであり、本来のおまとめローンではありません。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

おまとめローン以外で借り入れをまとめる場合は、「まとめた後の金利が現在よりも明確に有利なのか」という点を慎重に検討してください。

おまとめローン注意点:借り直しができなくなる

おまとめローンを利用すると、追加で借り入れができない場合があります。本来、おまとめローンが返済を目的とした商品であるためです。

もし急に借り入れが必要になった場合には、以下の解決策を考えることが重要です。

・追加融資に対応した他の商品を選ぶ

・別のローン商品に申し込む

FINANCE STANDARD編集長

FINANCE STANDARD編集長

おまとめローン注意点:収入証明書の提出が必要

おまとめローンを利用する際には、通常、収入証明書の提出が必要です。高額な借入を希望する場合、年収を偽ることによる返済の滞りや危険性が高まるためです。

以下のケースに該当する場合、収入証明書の提出が必須となります。

✓収入証明書が必要となるケース:

・借入希望額が50万円を超える場合

・借入希望額と他社金融機関の借入額の合計が100万円を超える場合

おまとめローンでは、複数の借入先を1本化することもあり、借入額が50万円を超える可能性もあります。

以下は、収入証明ができる書類の一例です。

| ・源泉徴収票・支払調書・給与の支払明細書(直近2ヶ月以上)・確定申告書・青色申告決算書・収支内訳書・納税通知書・納税証明書・所得証明書・年金証書・年金通知書引用元:日本貸金業協会「年収を証明する書類とは」 |

おまとめローンを利用する際には、収入証明書の準備を忘れないようにしましょう。

おまとめローン注意点:審査は厳しい

おまとめローンの審査は他の金融サービスに比べ、厳しいです。申し込みをすると、各金融機関は独自の基準に基づいて審査を行います。審査の基準には「安定した収入」「信用情報」「返済能力」などが含まれますが、以下についても判断材料として考慮されます。

申し込みの条件については、各金融機関の公式ウェブサイトから確認できます。

おまとめローンの審査が通過しやすくなるポイント

そこで今回は、おまとめローンの審査に通過するために知っておくべきポイントについてご紹介します。

- 借金はできるだけ返済してから申し込む

- 申し込み書は正確に記入する

- おまとめローンの利用は1回限り

- キャンペーンを活用する

借金はできるだけ返済してから申し込む

おまとめローンは、複数のローンを一つにまとめることができるため、返済期間が長くなることが多いです。

そのため、審査に通過するためには、現在抱えているローンをできるだけ返済してからおまとめローンの申し込みをすることが大切です。

できるだけ返済しておくと審査に優位に働きます。

また、返済が滞っている場合は、おまとめローンの審査に通過することが難しくなるため、まずは返済を優先することが必要です。

申し込み書は正確に記入する

おまとめローンの審査においては、申し込み書に記入する情報が非常に重要です。

申し込み書には、個人情報や収入、職業などの情報が記載されており、これらの情報が審査の重要なポイントとなります。

そのため、申し込み書に正確に情報を記入することが必要です。

また、書類に不備や誤りがある場合は、審査が遅れることがあります。そのため、申し込み前に書類の確認をしっかりと行い、不備や誤りがないようにすることが大切です。

おまとめローンの利用は1回限り

おまとめローンは、複数のローンを一つにまとめることができるため、月々の返済額を減らすことができます。

しかし、おまとめローンの利用は1回限りとなっているため、再度の利用はできません。そのため、おまとめローンを利用する際には、今後の返済計画をよく考えることが必要です。

キャンペーンを活用する

最後に、おまとめローンの審査に通過するためには、キャンペーンを活用することもおすすめです。

多くの金融機関では、おまとめローンの利用者を対象にキャンペーンを実施しています。たとえば、金利が優遇されたり、審査が通りやすくなったりする場合があります。

そのため、おまとめローンを利用する前に、各金融機関のキャンペーン情報をチェックすることが大切です。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- 借金はできるだけ返済してから申し込む

- 申し込み書は正確に記入する

- おまとめローンの利用は1回限り

- キャンペーンを活用する

これを覚えておきましょう!

おまとめローンの申し込み・審査の手順

この章ではおまとめローンの利用手順を3ステップで解説します。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

低金利で比較したおまとめローン

消費者金融系では「プロミス」がおすすめです。消費者金融の平均的な上限金利「18.0%」よりわずかに低い上限金利設定となっているためです。

また既にプロミスで借り入れをしている方でも利用することができます。

WEB完結ではありませんが、自動契約機を利用すれば郵送物なしで申し込みから契約までをスムーズに済ませられます。

またプロミスのおまとめローンの審査は、申込条件から見て特別に厳しいわけではありませんが、審査結果に不安がある場合は「借入診断」を利用して借入可能かどうかを確認できます。

複数の借入があり、月々の返済額や利息負担が膨らんでいる場合は、現在の状況を考慮してプロミスでの借り換えやおまとめローンの利用を検討してみることをおすすめします。

パートやアルバイトの方でも、毎月安定した収入があれば審査を受けられるので、主婦や学生の方でも申し込みが可能です。

銀行系では「横浜銀行カードローン」がおすすめです。

横浜銀行には専用のおまとめローン商品はありませんが、カードローンを活用することで他のローンやクレジットカードのリボ払いなどを1つにまとめられます。

たとえば借入限度額200万円で利用する場合、年利11.8%という低金利を実現できます。

横浜銀行カードローンは低金利が魅力であり、学生の方は利用できませんが、専業主婦の方で配偶者が安定した収入を持っている方やパートやアルバイトの方、年金収入の方なども利用できます。

ただし、利用できるのは神奈川県・東京都・群馬県のうち、前橋市、高崎市、桐生市に居住またはお勤めの方に限られます。

さらに「はまぎんマイダイレクト」(インターネットバンキング)やスマホアプリ「はまぎん365」にカードローン口座を追加しておけば、24時間365日いつでも返済が可能です。コンビニや駅のATMでも利用することができるため、利便性も高いという点もメリットです。

おまとめローンのおすすめでよくある質問

この章では3つのおまとめローンに関するよくある質問について回答します。

おまとめローンとは?

おまとめローンを活用することで、複数の借り入れをまとめられます。

借り入れを1本化することで返済者の負担を軽減できます。

おすすめのおまとめローンを教えて!

1番おすすめのおまとめローンは、「三井住友カード カードローン」です。Web完結で申し込みから借入まで完了できるためです。

一般的におまとめローンの申し込みや審査には時間がかかるイメージがある中、三井住友カード カードローンは最短で5分※の審査完了が可能です。

※最短5分の審査完了は、新規契約時の利用枠が50万円での申し込みの場合です。また、受付時間は9:00〜19:30となっています。

さらに、60万円以上の借入額になると上限金利が年12.4%と非常に低金利なため、複数のローンを1本化する際に最も有力な選択肢となります。具体的なサービス内容や対象者、準備物は下記となります。

・申し込み対象: 満20歳以上~69歳以下で、安定した収入のある方(学生は対象外)

・借入方法 当座貸越

・返済方法 口座振替

・約定返済日 毎月10日または26日(申し込み時に選択)。銀行休業日の場合は翌営業日に振り替えられます。

・返済期間・返済回数※1最長15年1ヵ月・181回

(ご利用枠900万円、実質年率1.5%、毎月ご返済額5万円、900万円をご利用の場合)

必要書類:

・本人確認書類(運転免許証、パスポートなど)

・収入証明書類※2(源泉徴収票、直近の給与明細など)

※2 希望利用枠が50万円を超える場合や、他社を含めた借入残高と希望利用枠の合計が100万円を超える場合は、収入証明書類が必要です。

おまとめローンの利用でクレジットカードが使えなくなる?

おまとめローンを利用してクレジットカードの残債を1本化すると、その後にクレジットカードの利用が制限される可能性があります。

おまとめローンでは他社解約が必要な場合、1本化したクレジットカードも解約しなければなりません。1本化したクレジットカードのキャッシング枠やショッピング枠のどちらかであっても、カード自体を解約する必要があるため、利用することができなくなります。

ただし、クレジットカードを1本化していない場合や利用規約に他社解約に関する明記がない場合は、おまとめローンを利用した後もクレジットカードを継続して利用できます。

またカードローンについても同様の理由で利用が制限される可能性があるため、注意が必要です。

おまとめローンおすすめまとめ

おまとめローンは、複数の借入金を一つにまとめることで、返済額の削減や返済期間の短縮が可能なローンです。

お得に利用するためには、低金利を選ぶことや、借入金のまとめ方、返済計画の立て方に注意が必要です。

慎重に計画を立て、無理のない返済を行うようにしましょう。

当サイトでは、アフィリエイトプログラムを利用し各事業者(アコム/プロミス/アイフル)から委託を受け広告収益を得て運営しております。

当記事著作責任者|株式会社O'z

株式会社O'z 海野 洵矢 |

株式会社O'z(エンズ) 法人番号4010403018411 読者のお一人おひとりのニーズに合わせ、 人生100年時代に向け、 「これからのお金の使い方、貯め方、ライフプラン」 をテーマに、 当社がお金の専門家と共に、サポートいたします。 当記事は、当社(株式会社O'z)の独自調査、 並びに公的機関、ファイナンスに関する 国家資格を有する専門家を はじめとする信頼できる情報源を 元に作成しておりますが、 記事内容に関する、誤りの修正、 ご質問などがございましたら、 当社、お問い合わせフォームからお申し出ください。 |