読者

読者

読者

読者

こんな悩み・疑問を抱えていませんか?

政府統計情報サイト『e-Stat』の報告によると、クレジットカードは全部で16775種。

そのため闇雲にクレジットカードを調べ続けても、あなたにとって最適な1枚は見つからないでしょう。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

目的ごとのおすすめクレジットカードやあなたに合うカードの選び方などをわかりやすく解説しています。

クレジットカードを探している方が抱える疑問や知らなきゃ損する情報も紹介しているので、ぜひ最後までご覧ください。

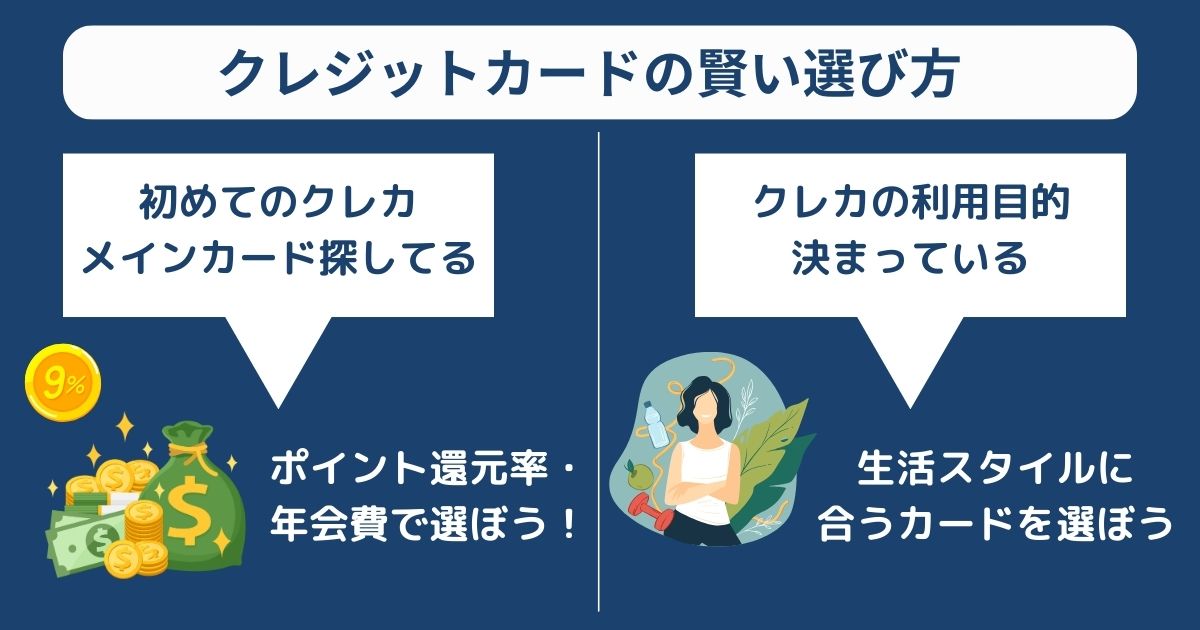

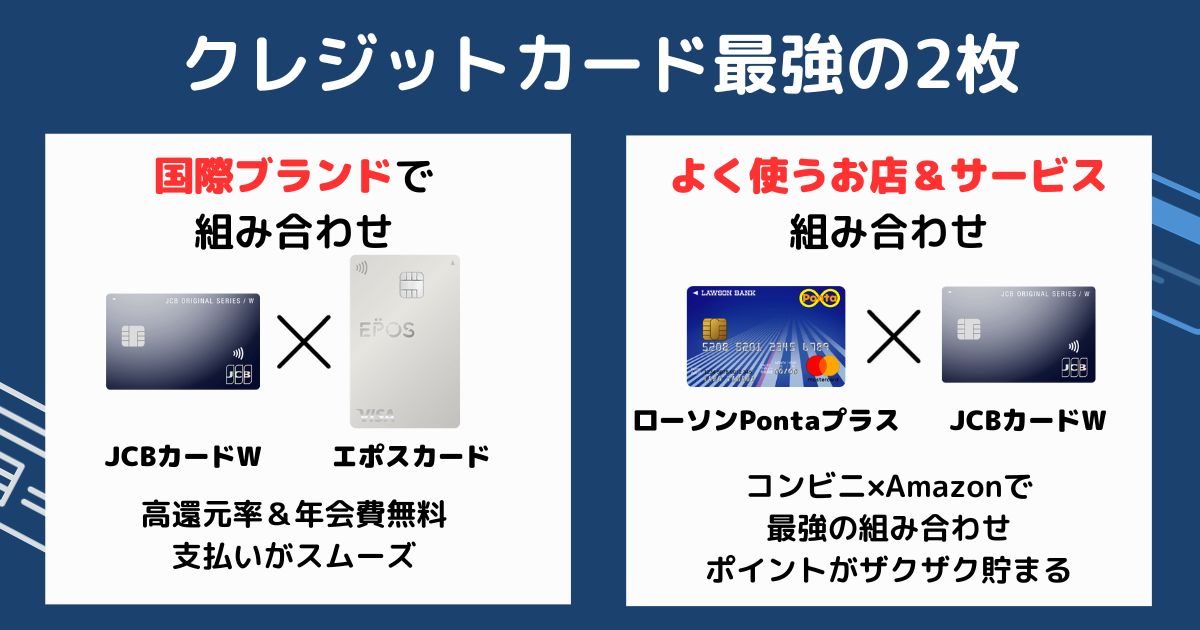

- クレジットカード選びは発行目的を決めるところから始めよう

- 目的が決まったら数あるカードからベストな1枚を決めよう

- クレジットカードはメインとサブの2枚持ちが最強

- 2枚あれば効率的にポイントが貯められる!

飯田道子さん

■所属団体 日本FP協会 ■保有資格 CFP®認定者

finance standard公認監修者。銀行勤務の後、FPとして独立。日本FP協会CFP資格を取得。CFP資格を取得して20年を超えて日本FP協会から表彰を受ける。現在はファイナンシャル・プランナーとしてライフプランニングや家計診断を通して老後資金の対策、節約術などの提案、海外暮らしなどの分野のアドバイスを行っている。

クレジットカードおすすめ比較一覧

クレジットカードを選ぶポイントは「年会費」「還元率」などさまざまです。

読者

読者

そんなニーズを満たすため、クレジットカードの気になる項目を一覧にしました。

「クレジットカード選びで時間をかけるのはもったいない」

「気になるカードを見比べたい!」

FINANCE STANDARD編集長

FINANCE STANDARD編集長

| 三井住友カード(NL) | プロミスVISAカード | JCB CARD W | ダイナースクラブカード | イオンカードセレクト | エポスカード | dカード | Olive | JCBプラチナ | JCB CARD W Plus L | PayPayカード | ビュー・スイカカード | 三井カード ゴールド(NL) | ANAJCB一般カード | JCBゴールドカード | ビックカメラSuicaカード | au PAY カード | Amazon Prime MasterCard | ウエルシアカード | 楽天カード | dカードGOLD | Tカード Prime | Visa LINE Pay クレジットカード | セゾンパール・アメックス・カード | 三菱UFJカード | ラグジュアリーカード | アメックス・グリーン・カード | 横浜インビテーションカード | リクルートカード | Likeme by saison card | ANAアメックス・カード | apollostation card | アメックス・ゴールド | 三菱UFJ VIASOカード | メルカード | ENEOSカード P | ライフカード | ソラチカ一般カード | bitFlyerクレジットカード | ACマスターカード | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| クレジットカード |  |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 申し込み条件 | 満18歳以上の方 ※高校生は除く |

満18歳以上で プロミス会員の方 |

満18歳〜39歳以下 | 満27歳以上 | 満18歳以上の方 ※高校生は除く |

満18歳以上の方 ※高校生は除く |

満18歳以上の方 ※高校生は除く |

満18歳以上の方 ※高校生は除く |

25歳以上で 安定継続収入のある方 |

18歳から39歳の方 ※高校生を除く |

満18歳以上の方 ※高校生は除く |

18歳以上 | 満18歳以上で、 ご本人に安定継続収入のある方 |

18歳以上(学生不可) | 20歳以上の方 | 日本国内にお住まいで、 電話連絡のとれる満18歳以上の方 ※高校生を除く |

満18歳以上の方 ※高校生を除く |

満18歳以上の方 | 満18歳以上の方 ※高校生は条件あり |

満18歳以上の方 ※高校生は除く |

満18歳以上の方 ※高校生は除く |

18歳以上 | 18歳以上 | 満18歳以上の方 ※高校生は除く |

満18歳以上の方 ※高校生は除く |

20歳以上 | 日本国内に住所をもつ 20歳以上の安定した収入のある方 |

満18歳以上の方 ※高校生は除く |

18歳以上で本人または 配偶者に安定収入がある方 |

満18歳以上の方 ※高校生は除く |

20歳以上 | 満18歳以上の方 ※高校生は除く |

20歳以上 | 満18歳以上の方 ※高校生は除く |

20歳以上の方 | 満18歳以上の方 ※高校生は除く |

満18歳以上の方 ※高校生は除く |

満18歳以上の方 ※高校生は除く |

満18歳以上の方 ※高校生は除く |

安定した継続的な収入のある方 |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 24,200円 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 27,500円(税込) | 永年無料 | 永年無料 | 524円 | 5,500円(税込)※2 | 2,200円(税込) ※初年度年会費無料 |

11,000円(初年度無料) | 2年目以降は524円(税込) | 1,375円 | 永年無料 | 永年無料 | 永年無料 | 11,000円 | 1,375円 ※年1回以上のご利用で 次年度以降も無料 |

永年無料 | 1,100円 ※年1回以上利用で翌年度無料 |

1,375円 ※年1回以上利用で翌年度無料 |

110,000円 | 13,200円(税込) | 永年無料 | 永年無料 | 永年無料 | 7,700円 | 永年無料 | 31,900円(税込) | 永年無料 | 永年無料 | 1,375円(税込) ※初年度無料 |

永年無料 | 2,200円 ※初年度無料 |

永年無料 | 永年無料 |

| 還元率 | 0.5%〜7%※1 | 0.5%〜7.0% | 1.0%〜5.5% | 0.5%〜1.0% | 0.5%〜1.5% | 0.5% | 1.0%〜4.5% | 0.5%〜18.0% | 0.5%〜5.0% | 1.0%~5.5% | 1.0%~5.0% | 0.50%~3.68% | 0.5%〜7%※1 | 1.0%〜3.0% | 0.5%~5.0% | 1.0%〜11.5% | 1.0% | 1.0%〜2.0% | 0.5%〜4.5% | 1.0%〜3.0% | 1.0%〜4.5% | 1.0% | 1.00% | 0.5%〜2.0% | 0.4%~5.5% | 1.25%~7.15% | 0.5% | 0.5% | 1.2~4.2% | 1.0% | 0.5%~0.75% | 0.5%〜1.0% | 0.5%〜1.0% | 0.5%~1.0% | 1~12% | 0.6%〜3.0% | 0.3~0.6% | 0.5~1.0% | 0.5% | 0.25% |

| 国際ブランド | ・Visa ・Mastercard |

・Visa | ・JCB | ・Mastercard | ・Visa ・Mastercard ・JCB |

・Visa | ・Visa ・Mastercard |

・Visa | ・JCB | ・JCB | ・Visa ・Mastercard ・JCB |

・VISA ・Mastercard ・JCB |

・Visa ・Mastercard |

・JCB | ・JCB | ・Visa ・JCB |

・Visa ・Mastercard |

・Mastercard | ・Visa ・Mastercard ・JCB |

・Visa ・Mastercard ・JCB ・American Express |

・Visa ・Mastercard |

・Mastercard | ・Visa | ・American Express | ・Visa ・Mastercard ・JCB ・American Express |

・Mastercard | ・American Express | ・Mastercard | ・Visa ・Mastercard ・JCB |

・Mastercard | ・American Express | ・Visa ・Mastercard ・JCB ・AmericanExpress |

・AmericanExpress | ・Mastercard | ・JCB | ・Visa ・JCB |

・Visa ・Mastercard ・JCB |

・JCB | ・Mastercard | ・Mastercard |

| 保険 | ・ゴルファー保険 ・弁護士保険 ・スマホ安心プラン ・個人賠償責任保険 ・入院保険 ・携行品損害保険 ・海外旅行傷害保険 |

・ゴルファー保険 ・弁護士保険 ・スマホ安心プラン ・個人賠償責任保険 ・入院保険 ・携行品損害保険 ・旅行傷害保険 |

・旅行傷害保険(海外のみ) ・国内外航空機遅延保険 ・ショッピングガード保険 |

・旅行傷害保険 ・動産総合保険 |

・ショッピングセーフティ保険 | ・医療保険 ・がん保険 ・ケガの保険 ・自転車保険 ・死亡保険 ・収入保障保険 ・スマホ保険 ・自動車バイク保険 ・ショッピング保険 ・ペット保険 ・1Day保険 ・海外旅行保険 |

・海外旅行保険 ・国内旅行保険 ・dカードケータイ補償 ・お買物あんしん保険 ・カードの紛失盗難の補償 |

・お買い物安心保険 ・海外旅行保険 ・国内旅行保険 ・ゴルファー保険 ・弁護士保険 ・動産総合保険 ・個人賠償責任保険 |

・旅行傷害保険 ・ショッピングガード保険 ・国内外航空機遅延保険 ・JCBスマートフォン保険 |

・旅行傷害保険 ・ショッピングガード保険 ・女性疾病保険(加入した場合) |

ー | ・海外旅行損害保険付帯 ・国内旅行損害保険付帯 ・不正利用補償 |

・ゴルファー保険 ・弁護士保険 ・スマホ安心プラン ・個人賠償責任保険 ・入院保険 ・携行品損害保険 ・国内・海外旅行傷害保険 |

・旅行傷害保険 ・国内海外航空機遅延保険 ・ショッピングガード保険 ・国内航空傷害保険 |

・海外旅行傷害保険 ・ショッピングガード保険 ・国内・海外航空機遅延保険 ・JCBスマートフォン保険 |

・国内外旅行傷害保険 | ・海外旅行傷害保険利用付帯 ・ショッピング保険 ・紛失盗難の補償 |

・海外旅行傷害補償 ・ショッピング補償 |

・ショッピングセーフティ保険 ・クレジットカード盗難補償 |

・海外旅行傷害保険 | ・海外旅行保険 ・国内旅行保険 ・dカードケータイ補償 |

・カード盗難保険付帯 ・国内旅行損害保険 ・海外旅行損害保険 ・優待サービス付き |

・海外旅行損害保険付帯 ・ショッピング補償 |

オンラインプロテクション | ・旅行傷害保険 ・ショッピング保険 |

・海外旅行損害保険付帯 ・国内旅行損害保険付帯 ・ショッピング補償 |

・国内旅行傷害保険 ・国外旅行傷害保険 ・キャンセルプロテクション補償 ・ショッピングプロテクション補償 ・リターンプロテクション ・スマートフォンプロテクション |

・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピングプロテクション ・カード盗難保険 |

・海外旅行損害保険 ・国内旅行損害保険 ・ショッピング保険 |

・海外旅行傷害保険利用付帯 ・カード不正利用補償 |

・海外旅行傷害保険 ・国内旅行損害保険 ・ショッピング保険 ・インターネットショッピング保険 |

・紛失盗難補償 | ・スマートフォンプロテクション ・キャンセルプロテクション ・リターンプロテクション ・ショッピングプロテクション |

・海外旅行傷害保険 ・ショッピング保険 |

ー | ロードサービス保険 | ・海外旅行傷害保険 ・国内旅行傷害保険 ・シートベルト傷害保険 ・ショッピングプロテクション |

・国内航空傷害保険 ・国内・海外航空機遅延保険 ・旅行傷害保険 ・ショッピングガード保険 |

・カード盗難紛失補償 | ー |

| マイル | ・ANA ・JAL |

・ANA | ・ANA ・JAL |

・ANA ・JAL |

・JAL | ・ANA ・JAL |

・JAL | ・ANA ・JAL |

・ANA ・JAL |

・ANA ・JAL |

ー | ー | ・ANA ・JAL |

・ANA | ・ANA ・JAL |

・JAL | ー | ー | ・JAL | ・ANA ・JAL |

・JAL | ・ANA | ー | ・ANA ・JAL |

・JAL | ・ANA ・JAL |

・ANA ・JAL |

・ANA ・JAL |

ー | ー | ・ANA | ・ANA ・JAL |

・ANA ・JAL |

ー | ・ANA ・JAL |

・ANA | ・ANA | ・ANA | ー | ー |

| ETCカード/家族カード | ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:ー |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:ー |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:ー |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:ー |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:ー 家族カード:ー |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ETCカード:◎ 家族カード:◎ |

ー | ー |

| 公式サイト | 三井住友カード(NL) | プロミスVISAカード | JCB CARD W | ダイナースクラブカード | イオンカードセレクト | エポスカード | dカード | Olive | JCBプラチナ | JCB CARD W Plus L | PayPayカード | ビュー・スイカカード | 三井住友カードゴールド(NL) | ANAJCB一般カード | JCBゴールド | ビックカメラSuicaカード | au PAYカード | Amazon Prime MasterCard | ウエルシアカード | 楽天カード | dカードGOLD | Tカード Prime | Visa LINE Pay クレジットカード | セゾンパール・アメックス・カード | 三菱UFJカード | ラグジュアリーカード | アメックス・グリーン・カード | 横浜インビテーションカード | リクルートカード | Likeme by saison card | ANAアメックス・カード | apollostation card | アメックス・ゴールド | 三菱UFJ VIASOカード | メルカード | ENEOSカード P | ライフカード | ソラチカ一般カード | bitFlyerクレジットカード | ACマスターカード |

※1

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2

※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

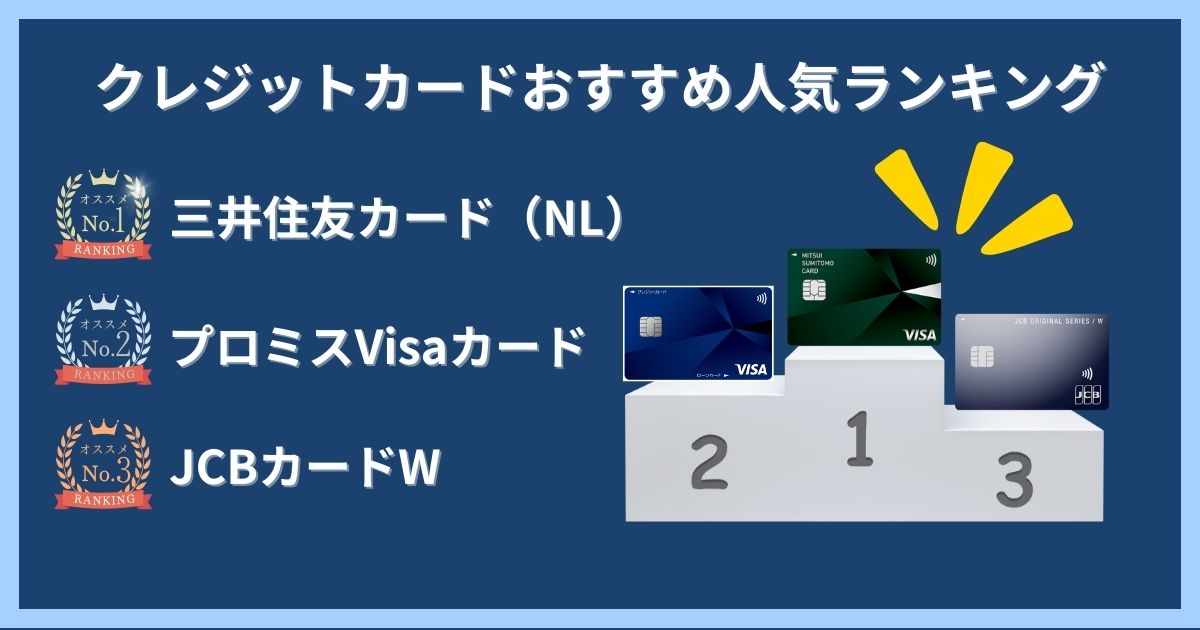

クレジットカードおすすめ人気ランキング40枚【2026年最新】

初めてクレジットカードを発行する人やメインカードを探している人におすすめのクレカは、「年会費が安く高還元率」のカードです。

ここでは、以下の項目を総合的に評価して作成したクレジットカードおすすめ人気ランキングを紹介します。

| 調査名 | クレジットカードに関するアンケート調査 |

|---|---|

| 採点方法 | 各クレジットカードの公式サイトの採点 |

| 採点軸 | ・還元率 ・年会費 ・付帯保険 ・提供サービス ・使いやすさ |

| 詳細ページ | クレジットカードおすすめランキング根拠 |

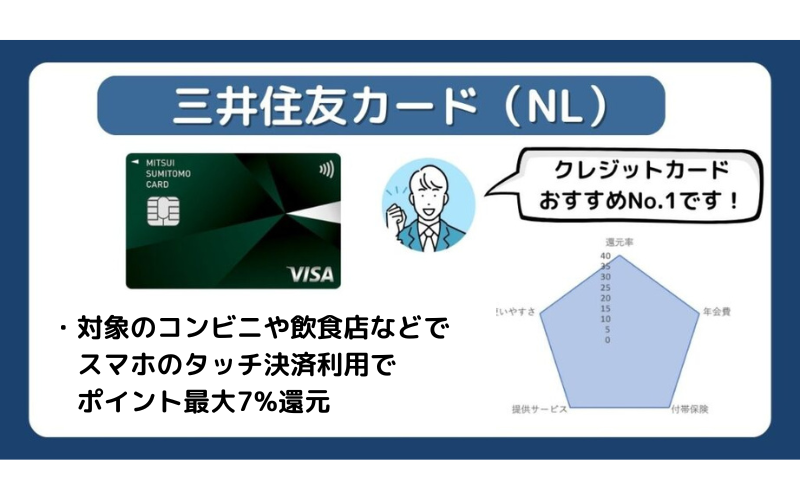

- 1位.三井住友カード(NL)は対象のコンビニや飲食店などでスマホのタッチ決済利用でポイント最大7%還元※1

- 2位.プロミスVISAカードは最高2,000万円の旅行傷害保険付き

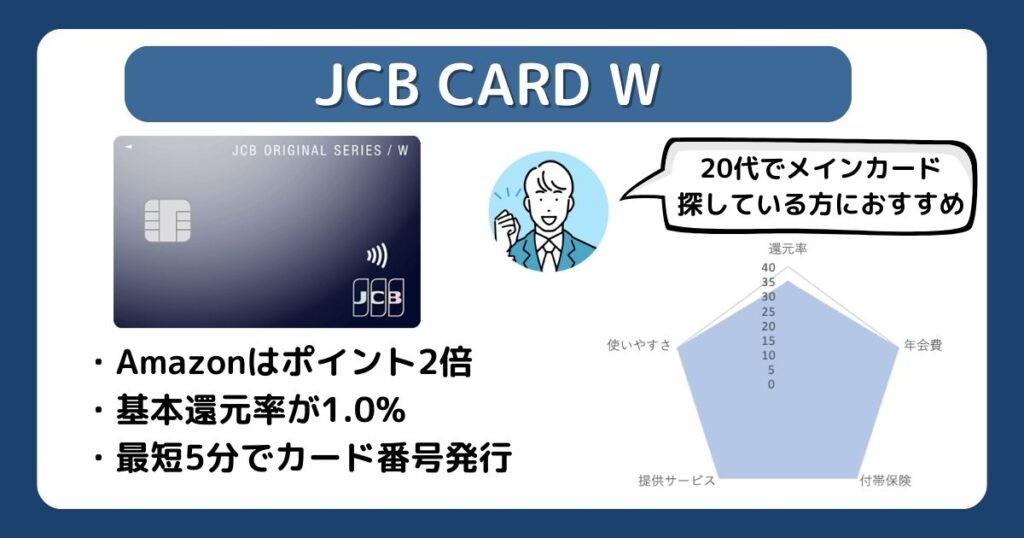

- 3位.JCB CARD Wならどこで買い物しても高い還元率

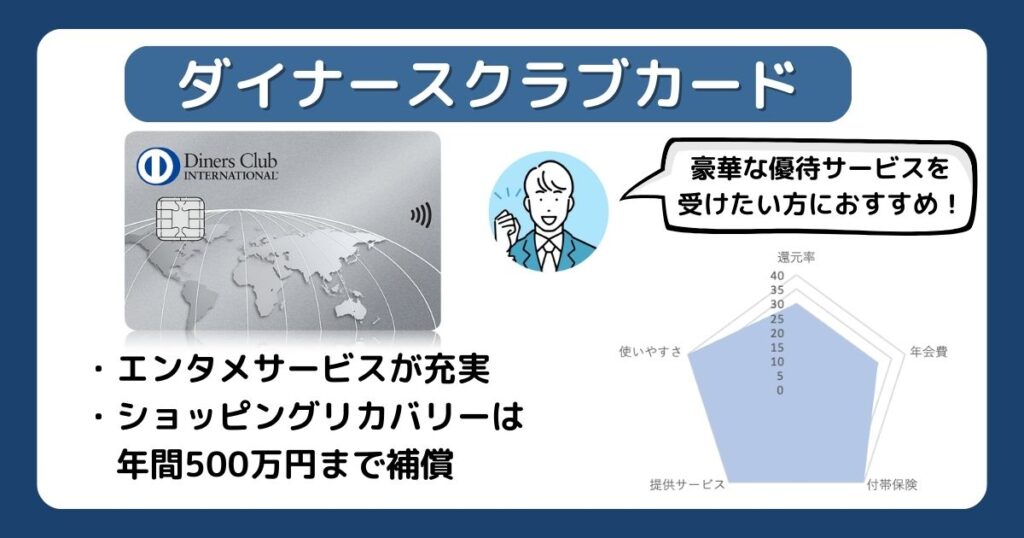

- 4位.ダイナースクラブカードは優雅なラウンジ経験を提供

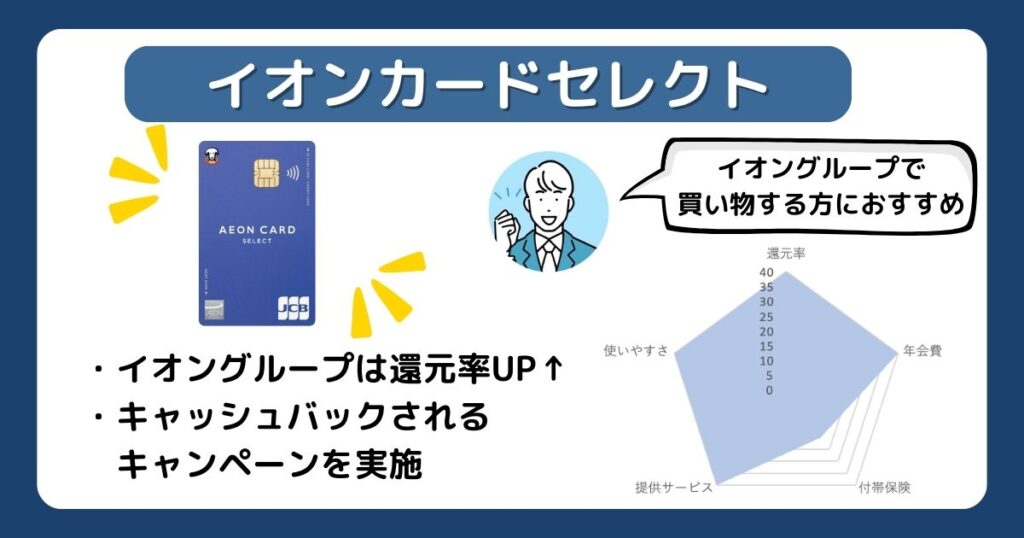

- 5位.イオンカードセレクトならイオンで買い物がお得に

- 6位.エポスカードは大学生におすすめクレカ!

- 7位.dカードはIDとdポイントカードが一体型

- 8位.Oliveはデビットカードにも変身できる

- 9位.JCBプラチナは24時間365日対応のコンシェルジュサービスを提供

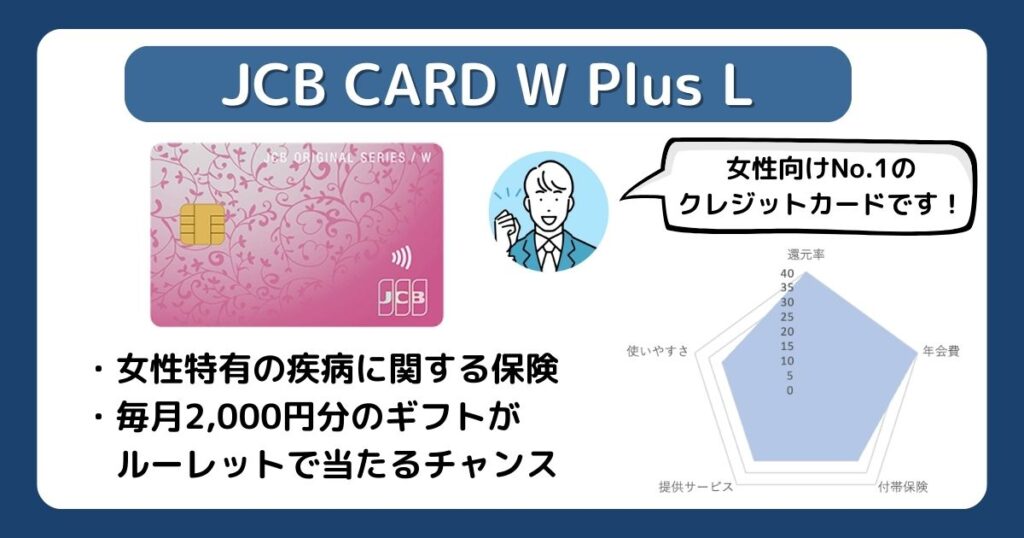

- 10位.JCB CARD W Plus Lは女性に魅力的な特典が多数ある

- 11位.PayPayカードはPayPayユーザー向け

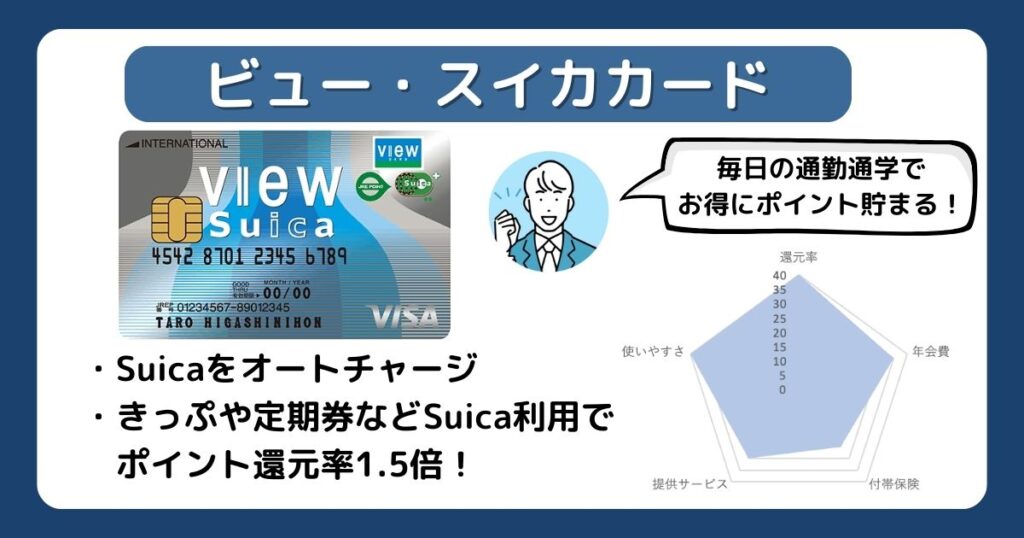

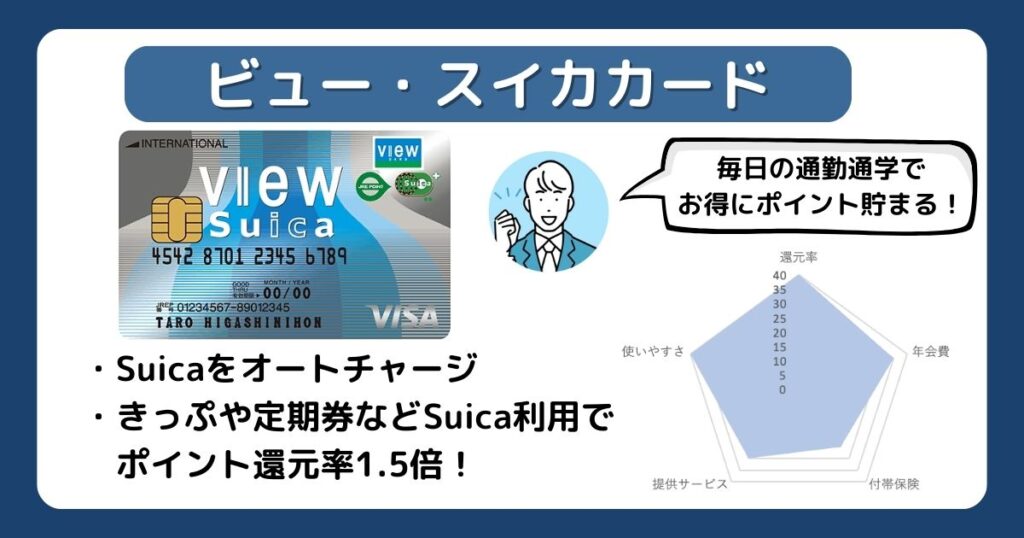

- 12位.ビュー・スイカカードは通勤通学に便利な1枚

- 13位.三井住友カードゴールド(NL)は最短10秒で審査完了※即時発行ができない場合があります。

- 14位.ANAJCB一般カードはマイルがザクザク貯まる

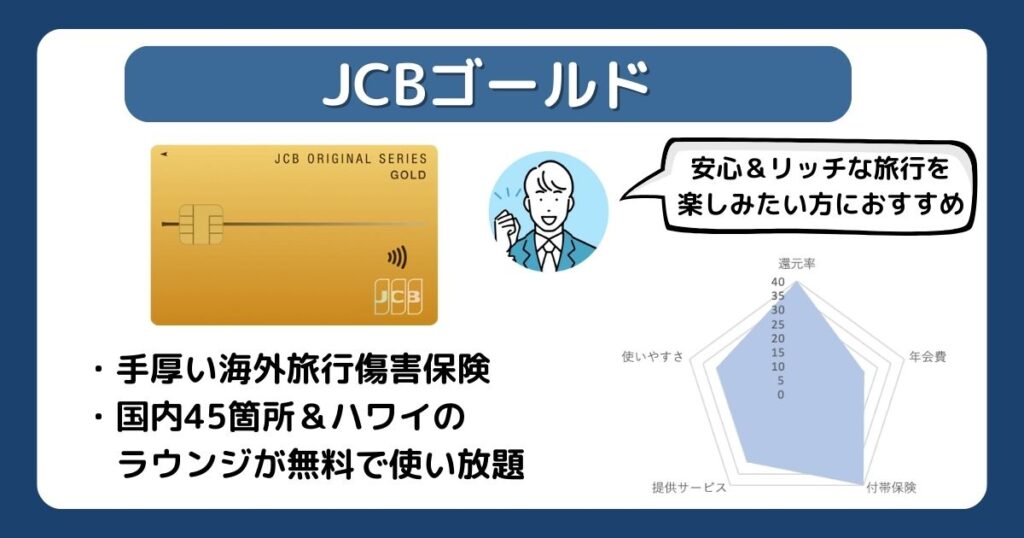

- 15位.JCBゴールドは国内・ハワイ空港のラウンジが無料

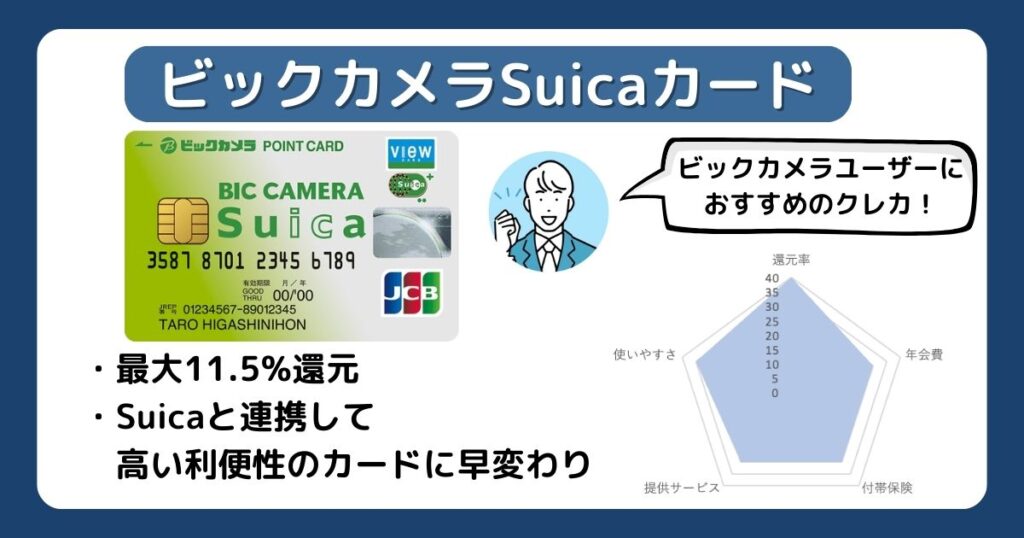

- 16位.ビックカメラSuicaカードならSuicaと連携して通勤でポイントが貯まる

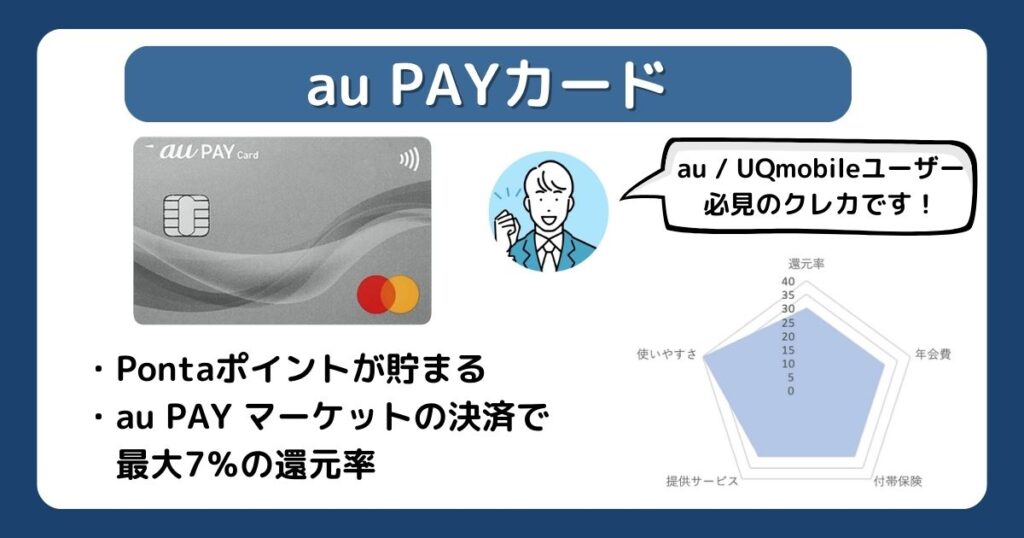

- 17位.au PAYカードはauユーザーにおすすめ

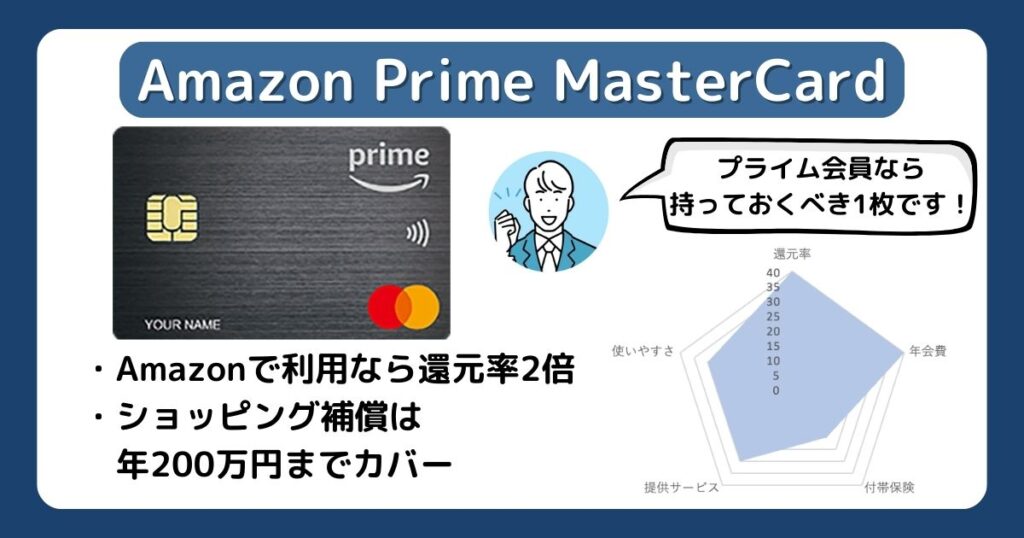

- 18位.Amazon Prime MasterCardはネットショッピングを楽しみたい人向け

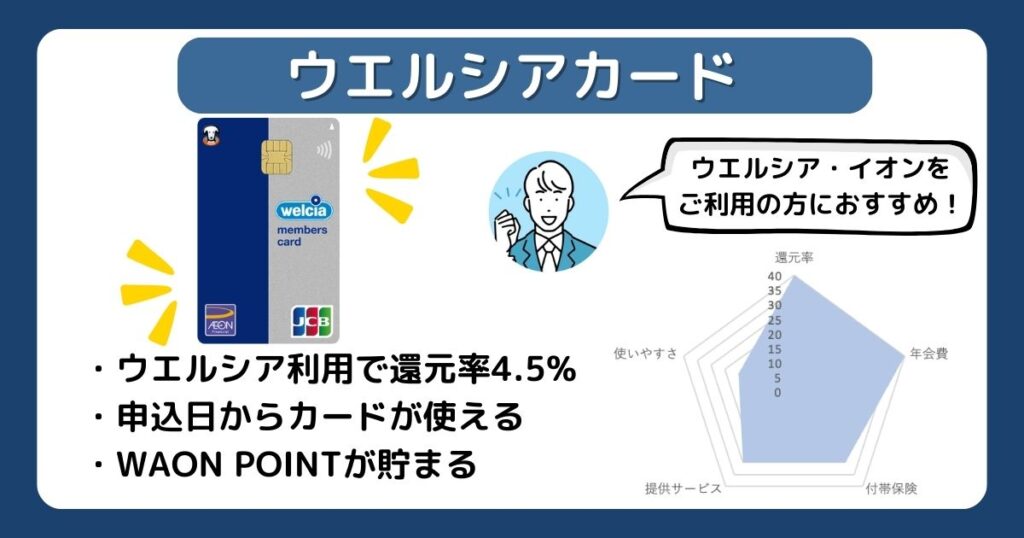

- 19位.ウエルシアカードならWAONPOINTがいつでも3倍

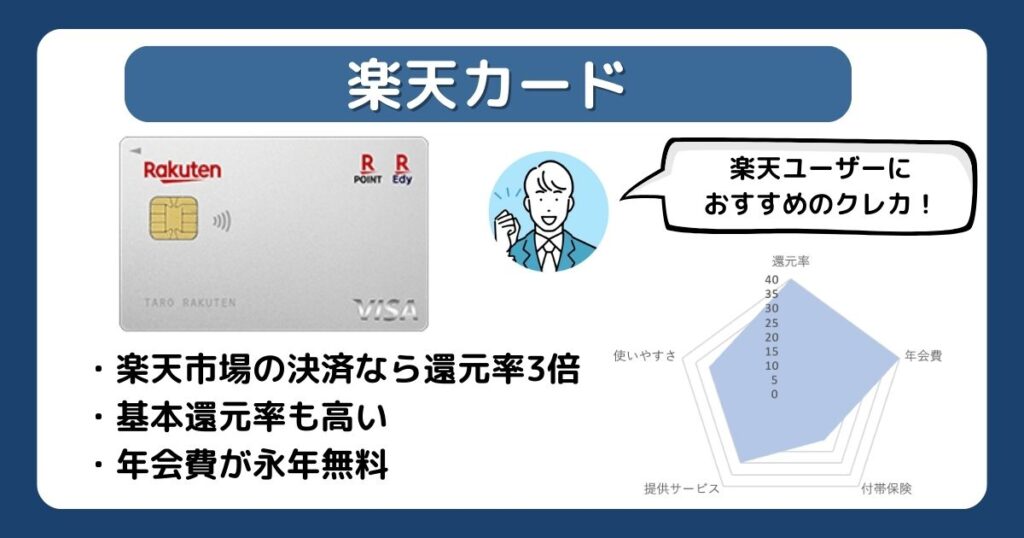

- 20位.楽天カードなら楽天市場のショッピングで還元率3倍

- 21位.dカードGOLDはドコモユーザーにおすすめ

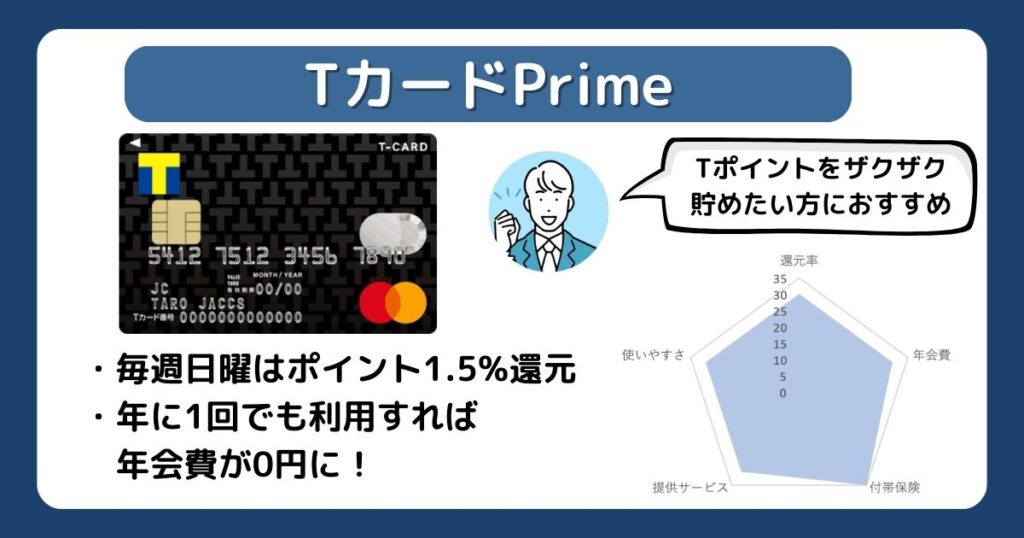

- 22位.Tカード Primeはポイ活したい人必見

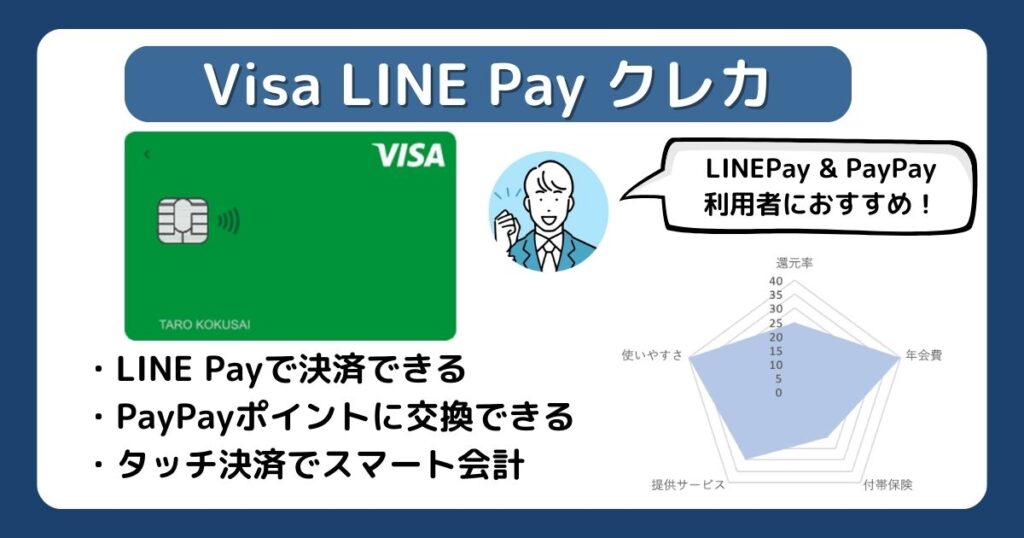

- 23位.Visa LINE Pay クレジットカードはLINE Pay利用者におすすめ

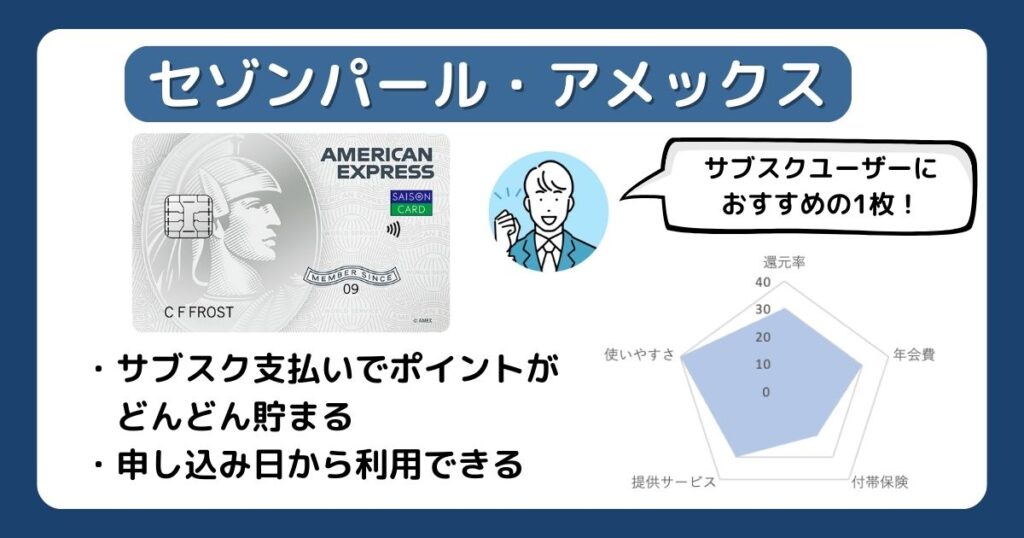

- 24位.セゾンパール・アメリカン・エキスプレス・カードなら最短5分発行

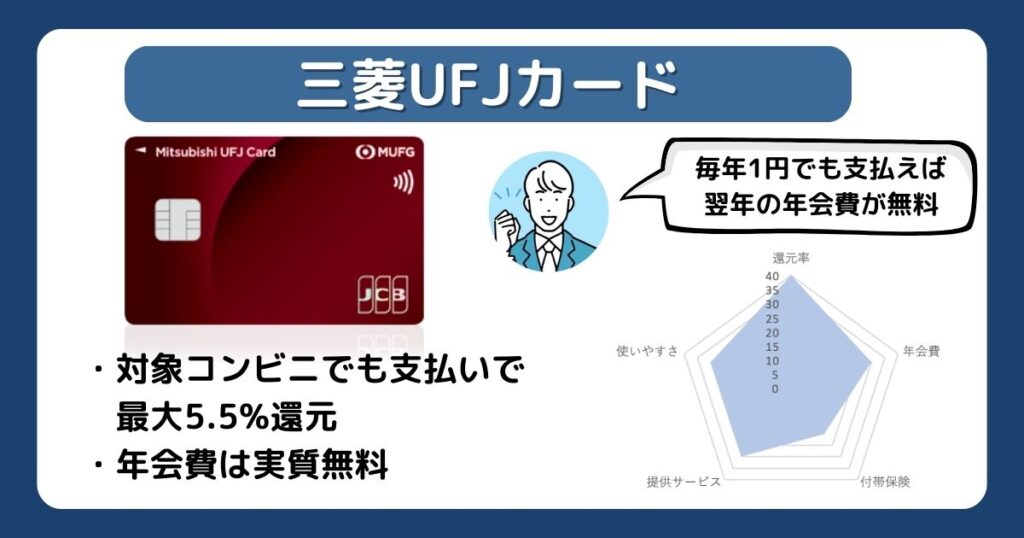

- 25位.三菱UFJカードは使うほどポイントが優遇される

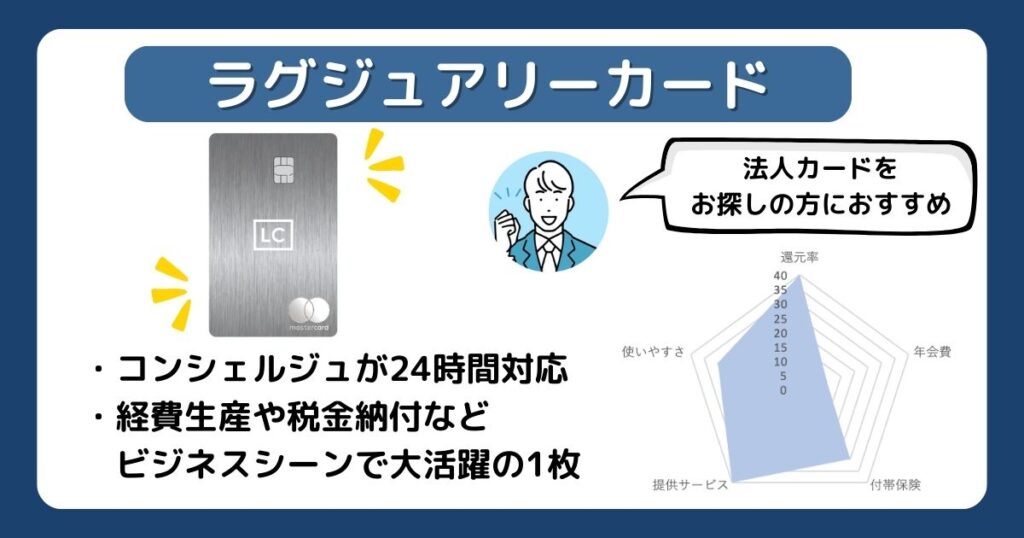

- 26位.ラグジュアリーカードはマスターカード最上位ランクのカード

- 27位.アメリカン・エキスプレス・グリーン・カードは豊富な旅行特典つき

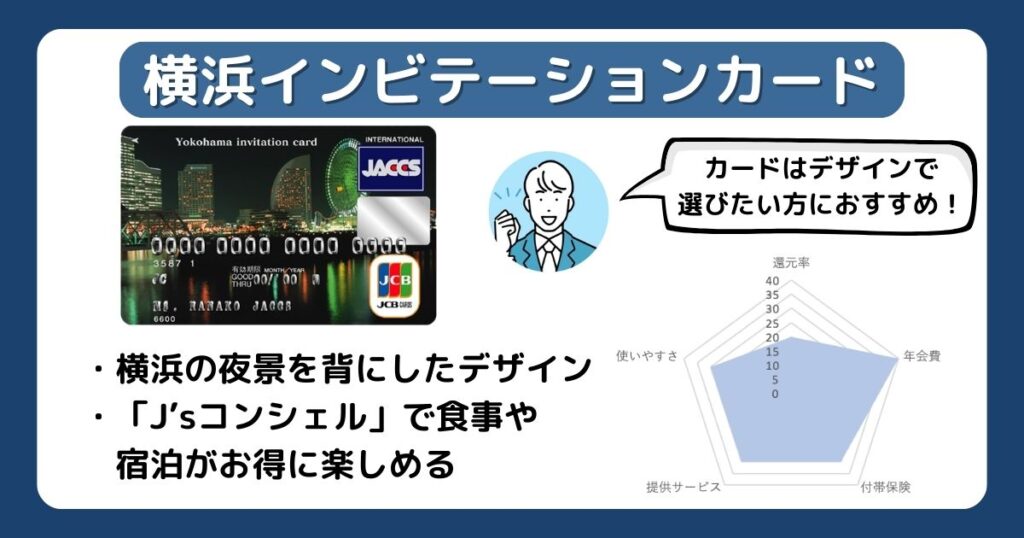

- 28位.横浜インビテーションカードは充実保険でサポートも安心

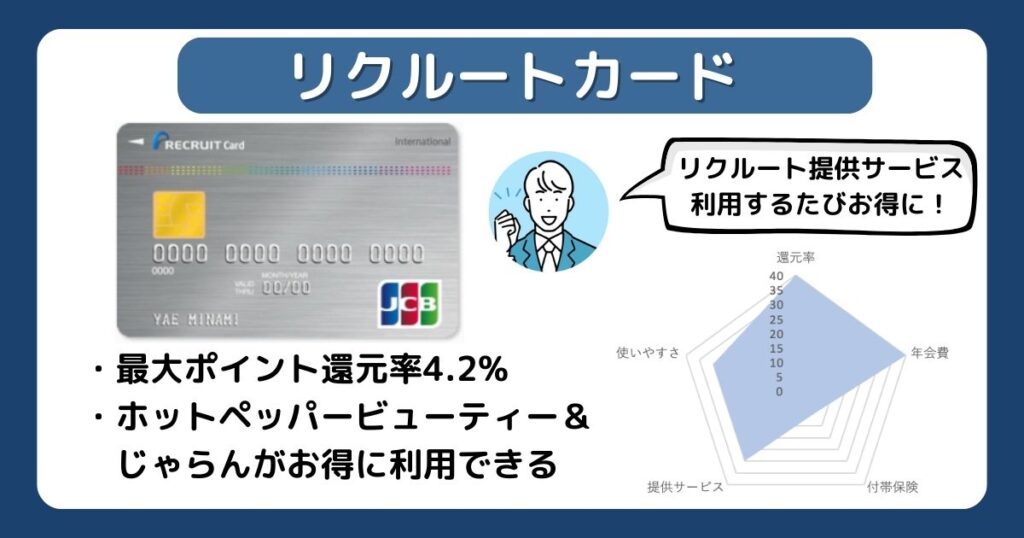

- 29位.リクルートカードならホットペッパービューティー利用で還元率アップ

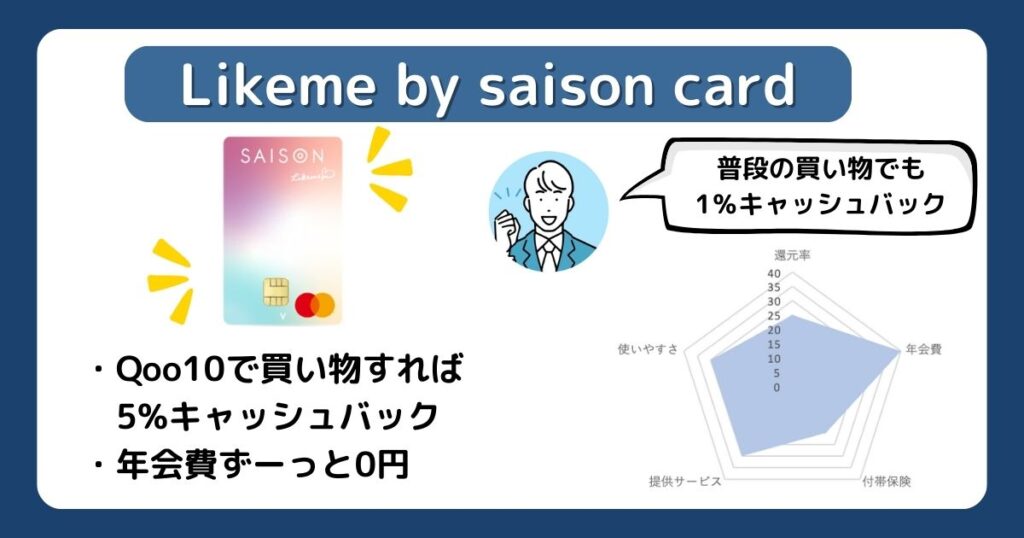

- 30位.Likeme by saison cardはQoo10でいつでも5%キャッシュバック

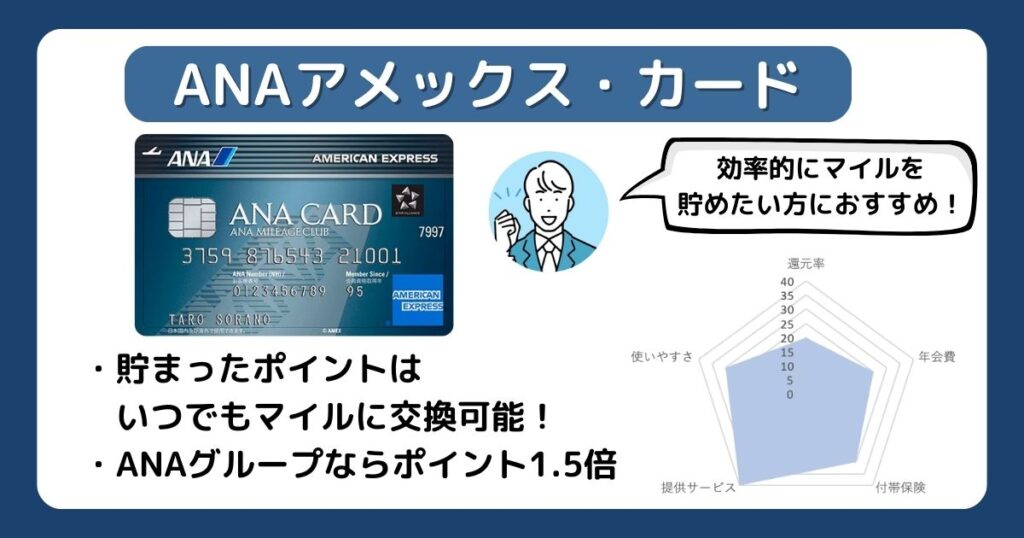

- 31位.ANAアメリカン・エキスプレス・カードはANAマイルが貯まる

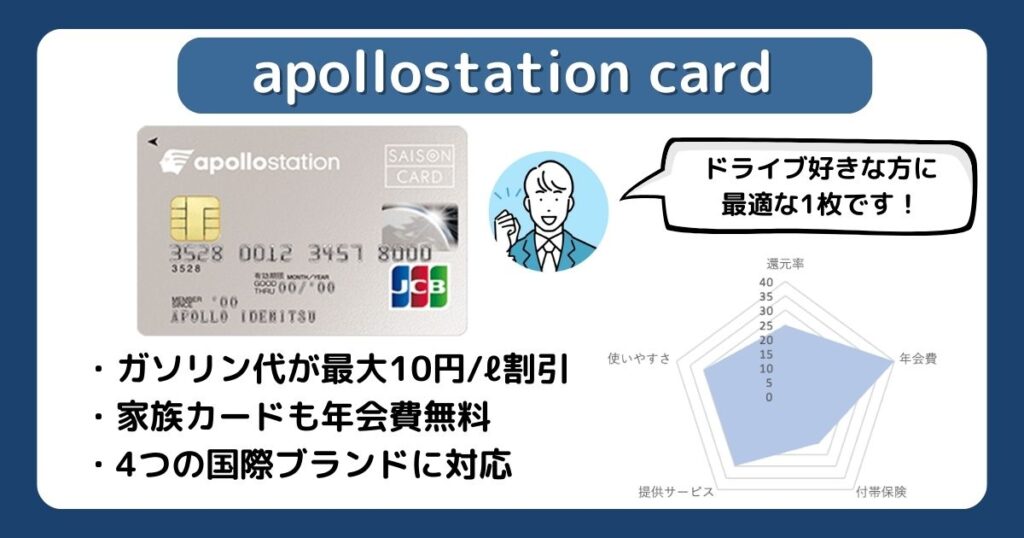

- 32位.apollostation cardならガソリン代がおトク

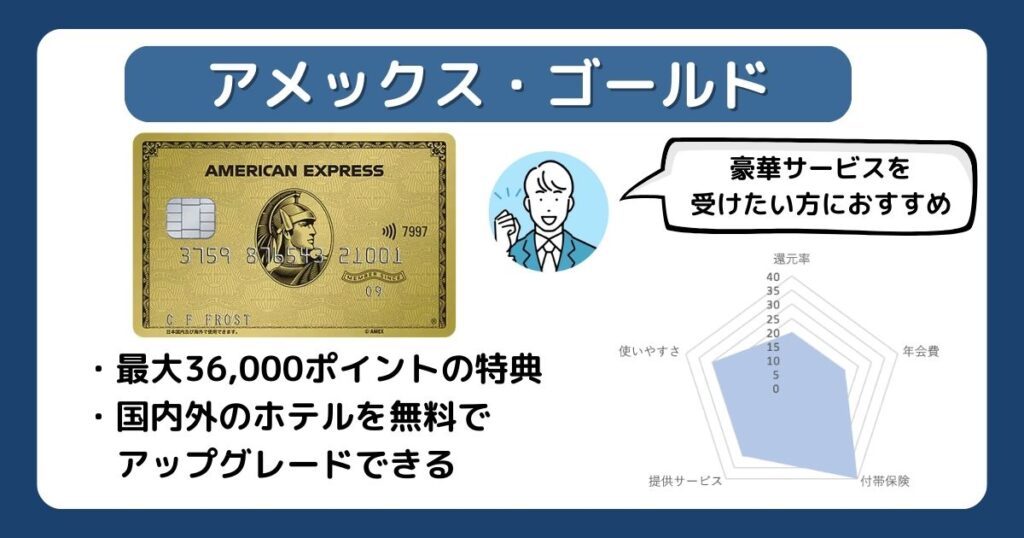

- 33位.アメックス・ゴールドならボーナスで36,000ポイントもらえる

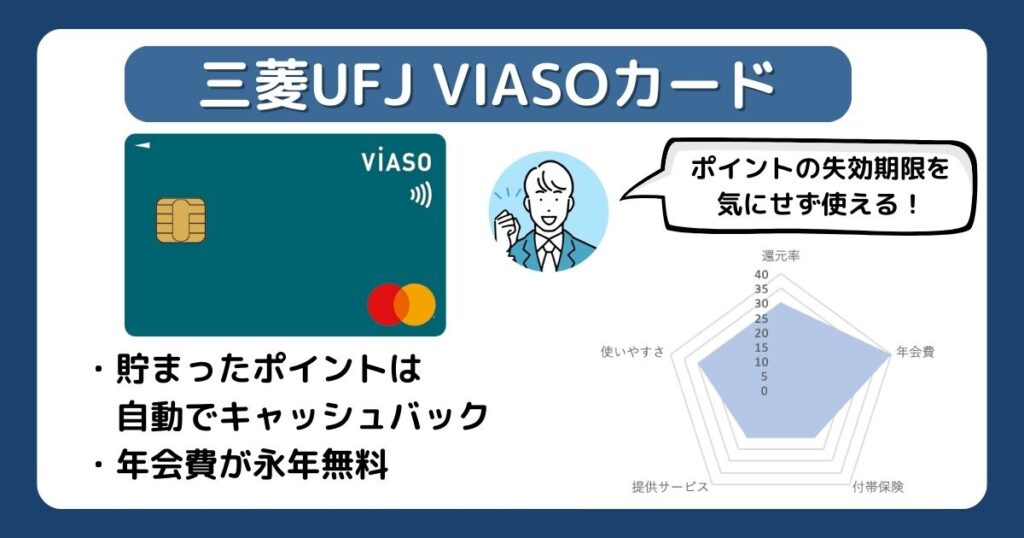

- 34位.三菱UFJ VIASOカードはオートキャッシュバック機能が便利

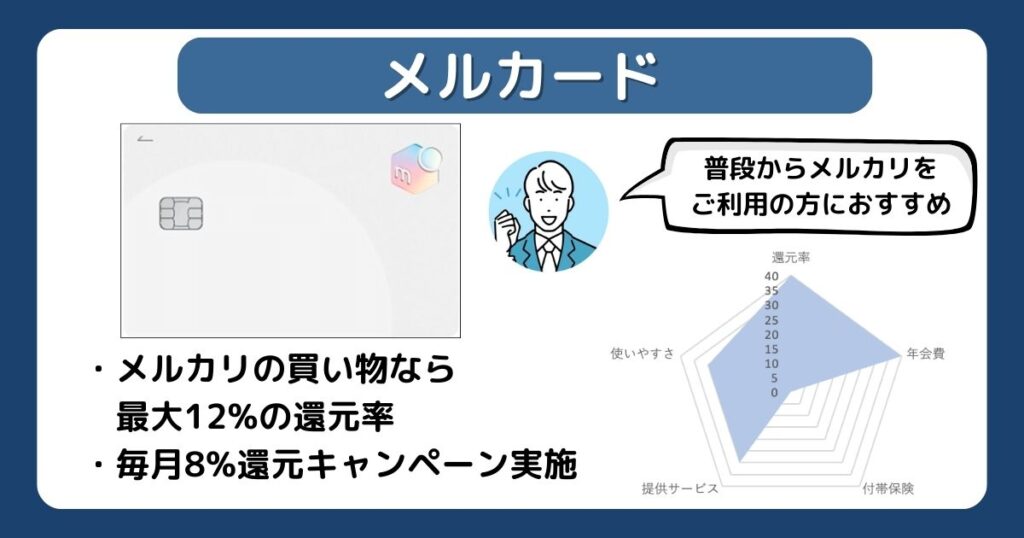

- 35位.メルカードはメルカリ利用でポイント還元キャンペーンを毎月実施

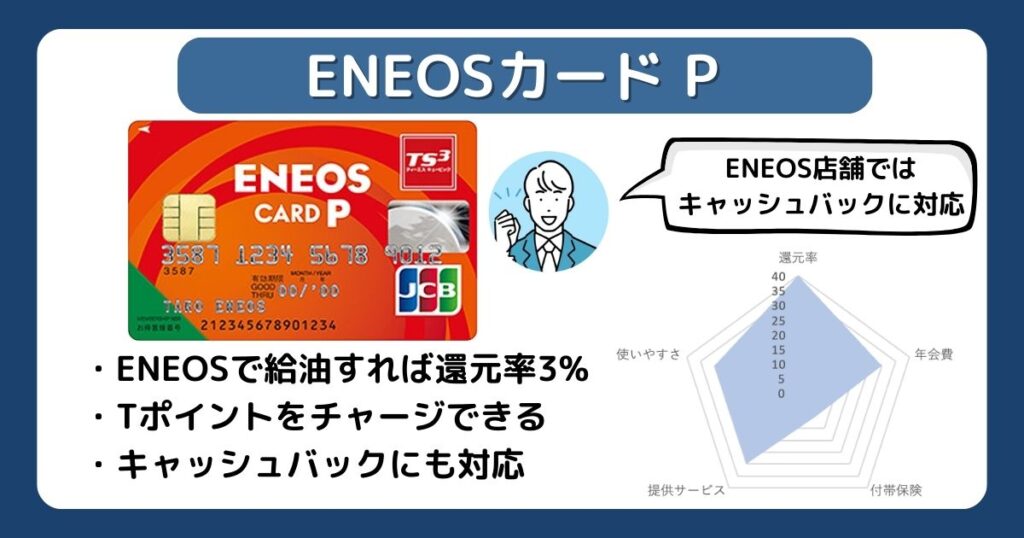

- 36位.ENEOSカードPはENEOSでキャッシュバックできる

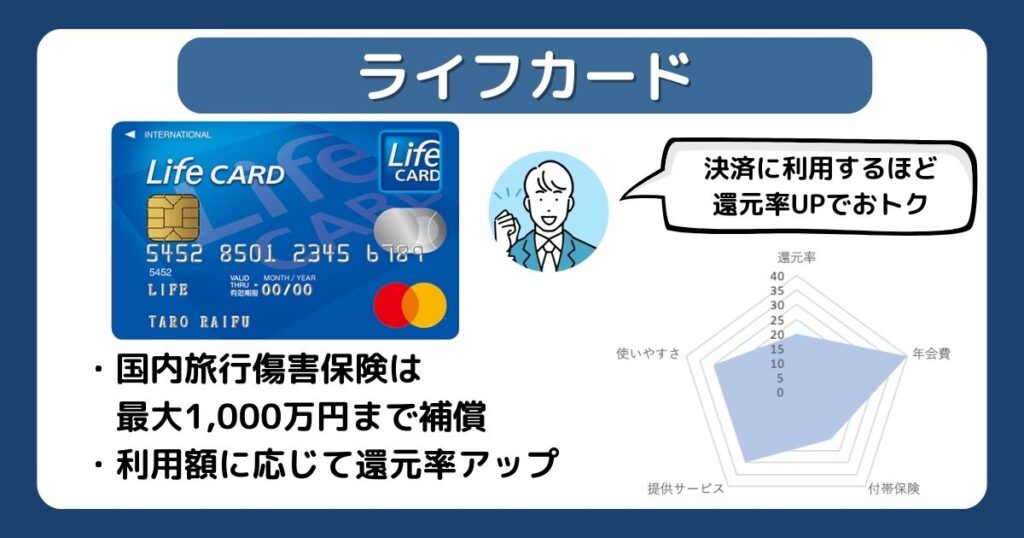

- 37位.ライフカードはポイントでコストを抑えたい方におすすめ!

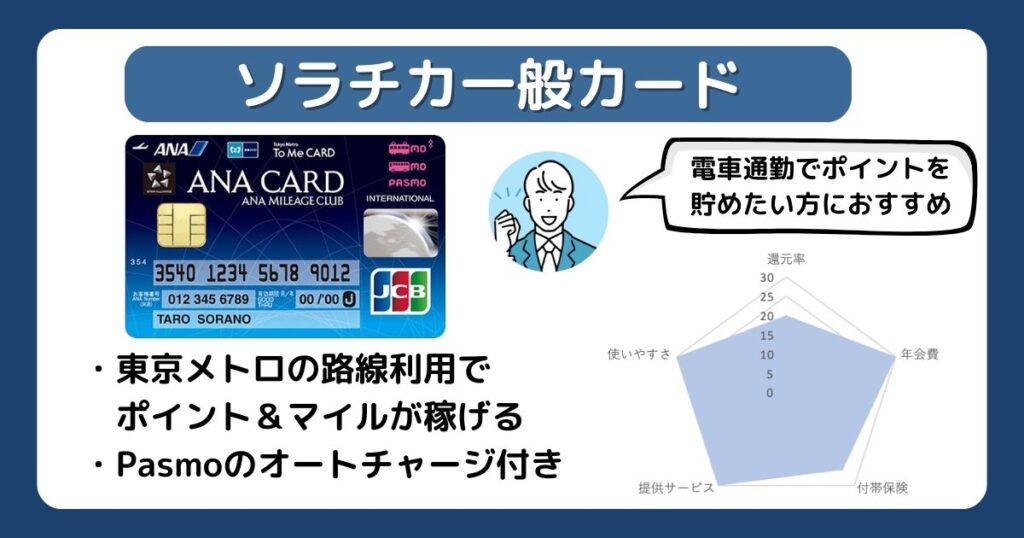

- 38位.ソラチカ一般カードならマイルが貯めやすい

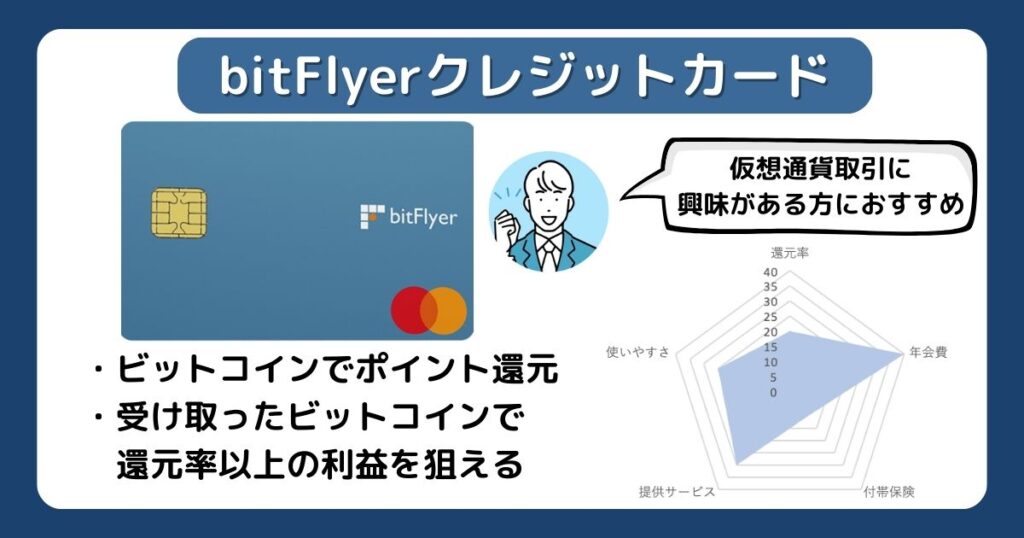

- 39位.bitFlyerクレジットカード利用でビットコインが貯まる!

- 40位.ACマスターカードはカードローンも利用できる

FINANCE STANDARD編集長

FINANCE STANDARD編集長

1位.三井住友カード(NL)は対象のコンビニや飲食店などでスマホのタッチ決済利用でポイント最大7%還元

- 最短10秒のスピード審査※1

- 対象のコンビニや飲食店などでスマホのタッチ決済利用でポイント最大7%還元※2

- 新規入会&条件達成で3,000円分プレゼント(VポイントPayギフトのプレゼント)

三井住友カード(NL)の総合評価

| 還元率 | 0.5%〜7%※2 |

|---|---|

| 年会費 | 永年無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | 最短10秒※1 |

| 国際ブランド | ・Visa ・Mastercard |

| キャンペーン | 新規入会&条件達成で3,000円分プレゼント(VポイントPayギフトのプレゼント) |

- 年会費が永年無料

- 最短10秒でカード番号発行※即時発行できない場合があります

- 対象のコンビニや飲食店などでスマホのタッチ決済利用でポイント最大7%還元

- 基本のポイント還元率は0.5%

- カード番号の確認が面倒

- 店舗によってはポイントが加算されないことがある

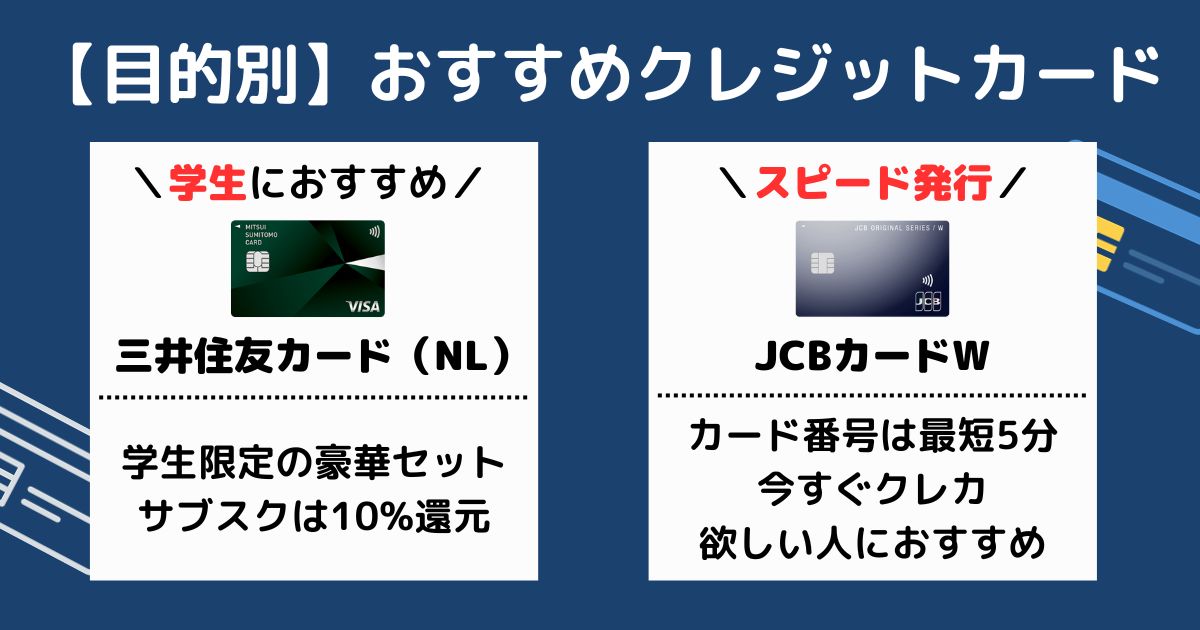

三井住友カード(NL)は「初めてクレジットカードを作る学生」「コンビニを頻繁に利用する方」におすすめのクレジットカードです。

三井住友カード(NL)では『学生ポイント』というサービスを提供しています。

読者

読者

学生ポイントとは、対象の会員が支払いに三井住友カード(NL)を利用すると、還元ポイントがアップするというサービスです。※4

三井住友カード(NL)は、学生ポイント以外にもポイントサービスが豊富です。

セブン‐イレブンやローソンなどでスマホのタッチ決済を利用することで、最大7%ポイント還元されます。対象のコンビニユーザーにとって、かなり嬉しい特徴だと言えるでしょう。

| おすすめ度 | ★★★★★ |

|---|---|

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 年会費 | 永年無料 |

| 還元率 | 0.5%〜7% |

| 国際ブランド | ・Visa ・Mastercard |

| ポイント利用先 | ・キャッシュバック ・SBI証券の投資信託 ・ギフトカード(Amazonギフト、GooglePlayギフトなど) ・景品交換 ・マイレージ移行 |

| 保険 | ・ゴルファー保険 ・弁護士保険 ・スマホ安心プラン ・個人賠償責任保険 ・入院保険 ・携行品損害保険 ・旅行傷害保険 |

| マイル | ・ANA ・JAL |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・iD(専用) ・Apple Pay ・Google Pay ・PiTaPa ・WAON |

- 新規入会&条件達成で3,000円分プレゼント(VポイントPayギフトのプレゼント)

- 「マイ・ペイすリボ」登録&利用で3,000ポイントプレゼント

- SBI証券口座の口座開設で100ポイントプレゼント

※1即時発行ができない場合があります。

※2

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※3

※ポイント還元率は予告なく変更となる場合がございます。

※4

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

>>三井住友カード(NL)の公式サイトはこちら

三井住友カード(NL)の還元率

三井住友カード(NL)は最大ポイント還元率が7%という驚異的な高さです。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

LINE MUSICなどのサブスクサービスの支払いでも、最大10%の還元率です。

また携帯料金の支払いでも還元率が2%になるなど、三井住友カード(NL)は日々の生活に組み込むだけでお得になる場面が多くなっています。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| セブン‐イレブン | 7% |

| ローソン | 7% |

| マクドナルド | 7% |

| 対象のサブスク | 最大10% |

| 対象の携帯料金支払い | 最大2% |

FINANCE STANDARD編集長

FINANCE STANDARD編集長

三井住友カード(NL)の年会費

三井住友カード(NL)の年会費は永年無料となっており、ETCカードも年会費無料です。

ただしETCカードは年に1回以上利用しなければ、年会費が発生します。

年に1回利用すれば無料になるので、機会があれば忘れないうちにETCカードは利用しておきましょう。

※2年目以降:550円(税込)

※初年度無料

※前年度に一度でもETC利用のご請求があった方は年会費が無料

読者

読者

三井住友カード(NL)の家族カードは、1枚目に限り初年度無料となっています。

2枚目以降のカードや、契約の翌年度からは年会費がかかる場合があるので要注意です。

| カード | 年会費 |

|---|---|

| 本人カード | 永年無料 |

| 家族カード | 初年度無料 |

| ETCカード | 永年無料 ※年に1回利用する必要あり |

三井住友カード(NL)のセキュリティ・利便性

三井住友カード(NL)はセキュリティや利便性もバツグンです。

三井住友カード(NL)はナンバーレスカードとなっており、カードを見られても会員番号などがバレることはありません。

一般的なクレジットカードは表面・裏面に番号が記載されており、見知らぬ人にセキュリティ番号などを見られるリスクがあります。

一方、三井住友カード(NL)はナンバーレスとなっているため、番号バレするリスクとはほとんど無縁でしょう。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

タッチ決済も可能なクレジットカードなので、支払いもサクサクです。

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

三井住友カード(NL)の付帯保険

三井住友カード(NL)では、付帯保険を好きなように選ぶことができます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- ゴルファー保険

- 弁護士保険

- スマホ安心プラン

- 個人賠償責任保険

- 入院保険

- 携行品損害保険

- 海外旅行傷害保険

三井住友カード(NL)では旅行傷害保険が適用されるため、旅行を楽しみたい方にもおすすめできるクレジットカードと言えます。

三井住友カード(NL)の審査と発行スピード

三井住友カード(NL)は審査&カード番号表示まで最短10秒となっており、ネットですぐに買い物始められます。

発行されたカードは、最短3営業日で到着。

番号でなく、クレジットカードで決済したい方もほとんど待たずに三井住友カード(NL)を利用できるでしょう。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

三井住友カード(NL)の場合、審査結果がわかればカード番号もスグ開示されます。

スピード審査・スピード発行でクレジットカードを選びたい方は、三井住友カード(NL)の発行がおすすめです。

※即時発行ができない場合があります。

三井住友カード(NL)の口コミや評判

三井住友カード(NL)を利用している方の口コミや評判をチェックしてみましょう。

選んだ決め手は、海外旅行障害保険が付いている所です。海外に行く機会が多く毎回保険に加入していたので、このカードを作って本当に節約になりました。

特にコンビニをよく使う方にお勧めです。セブンイレブンやローソンなど、ほとんどのコンビニでポイントが5倍もらえるようになります。昼食夕食をコンビニで済ませる方、タバコやお酒をコンビニで買う方、そういう方にはこのカードがぴったりです。

問い合わせの電話が東京の電話番号で繋がったまま待たされて結局誰も出ない。何回かけても同じ。電話代を返してほしい。カスタマーサービス最悪と感じる。

引用:みん評

評判を確認してみると、クレジットカードのポイント還元や保険に満足している方が多かったです。

一方で、機能外のカスタマーサービスについての不満も多く集まっていました。

- 保険が充実

- 嬉しいポイント還元率

三井住友カード(NL)のキャンペーン

三井住友カード(NL)では現在、以下のキャンペーンを実施中です。

- 新規入会&条件達成で3,000円分プレゼント※

※キャンペーン期間:2024/9/2~

条件:新規入会&スマホのタッチ決済1回以上利用で3,000円分プレゼント

>>三井住友カード(NL)の公式サイトはこちら

三井住友カード(NL)がおすすめ人・向かない人

三井住友カード(NL)がおすすめな人と不向きな人の特徴は以下のとおりです。

- これから初めてクレジットカードを作る学生

- 旅行好きな人

- なるべく早くクレジットカードが欲しい人

- コンビニをよく利用する人

- 家族カードを何枚も発行する人

- 車にいっさい乗らない人

FINANCE STANDARD編集長

FINANCE STANDARD編集長

不要な方は、申し込みの時点でETCカードの発行申込をしなければ、ETCカードが届くことはありません。

そのためETCカードを利用する予定がない方は、ETCカードの発行を申し込まなければ、余計な費用を支払わずに済みます。

三井住友カード(NL)の最新ニュース速報

2023年9月1日に「選べる無料保険」のサービスが強化されました。

以前はなかった「ゴルフ安心プラン」「弁護士安心プラン」「スマホ安心プラン」が追加され、より多くの方のニーズに答えたサービスに進化。

今後も「選べる無料保険」が強化されることに期待できます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

9月12日には、JR九州のタッチ決済を活用した実証実験エリアに、18の駅が追加されました。

| 発表日 | ニュース |

|---|---|

| 2023年9月14日 | 滋賀大学、平和堂、三井住友カードによる、データサイエンス分野における連携協定の締結について |

| 2023年9月12日 | JR九州におけるタッチ決済を活用した実証実験の対象エリアに、指宿枕崎線の18駅(鹿児島中央駅~指宿駅)を追加します。 |

調査日:2025年11月1日

>>三井住友カード(NL)の公式サイトはこちら

2位.プロミスVISAカードは最高2,000万円の旅行傷害保険付き

- 年会費永年無料

- 事前審査後なら最短25分のスピード融資

- 借入や返済もできる

プロミスVISAカードの総合評価

| 還元率 | 0.5%〜7.0% |

|---|---|

| 年会費 | 永年無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | ー |

| 国際ブランド | ・Visa |

| キャンペーン | 最大8,000円相当のポイントプレゼント |

- Apple PayやGoogle Payにも対応

- 海外旅行障害保険付き

- 対象のコンビニでは7%還元

- 即日発行できない

- 国内旅行の傷害保険がない

- 審査が長い

プロミスVISAカードは、海外旅行が好きな方におすすめのクレジットカードです。

プロミスVISAカードは海外旅行障害保険が最高2,000万円付帯されており、海外旅行へ行く人には大きなメリットになります。

また対象のコンビニ・飲食店では、最大7%ポイントが還元されるため、日々コンビニを利用される方にもおすすめできるクレジットカードです。

| おすすめ度 | ★★★★★ |

|---|---|

| 申し込み条件 | 満18歳以上のプロミス会員の方 |

| 年会費 | 永年無料 |

| 還元率 | 0.5%〜7.0% |

| 国際ブランド | ・Visa |

| ポイント利用先 | ・キャッシュバック ・SBI証券の投資信託 ・ギフトカード(Amazonギフト、GooglePlayギフトなど) ・景品交換 ・マイレージ移行 |

| 保険 | ・ゴルファー保険 ・弁護士保険 ・スマホ安心プラン ・個人賠償責任保険 ・入院保険 ・携行品損害保険 ・旅行傷害保険 |

| マイル | ・ANA |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・iD ・Apple Pay ・Google Pay |

- なし

プロミスVisaカードの還元率

プロミスVisaカードは、対象のコンビニ・飲食店で最大18%ポイント還元されます。

ただ、最大値の18%還元を実現させるためには、さまざまな条件をクリアしなければなりません。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

プロミスVisaカードは、運営もとがSMBCということもあって、井住友カード(NL)と同じ還元率となっています。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| セブンイレブン | 18% |

| ローソン | 18% |

| マクドナルド | 18% |

| すき家 | 18% |

| Amazonプライム | 10% |

| LINE MUSIC | 10% |

| Hulu | 10% |

| au(携帯料金) | 2.0% |

通信キャリアがauの方は、毎月の支払いをプロミスVisaカードにしておくだけで勝手にポイントが貯まります。

プロミスVisaカード年会費

プロミスVisaカードの年会費はずーっと無料です。

クレジットカードの中には、年会費が数千円のものが多く、高いカードだと10万円を超えるクレジットカードもあります。

しかしプロミスVisaカードは有料どころか、永年無料。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

| カード | 年会費 |

|---|---|

| 本人カード | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 永年無料 ※年に1回利用する必要あり |

プロミスVisaカードのセキュリティ・利便性

プロミスVisaカードは「三井住友カードのクレジット」と「プロミスのキャッシング」が1つになったクレジットカードです。

プロミスVisaカードがあれば、毎日の支払いは当然、急にお金が必要になった時でも心配いりません。

クレジット機能にはタッチ決済が搭載されており、支払いの利便性はかなり高いです。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

プロミスVisaカードの付帯保険

プロミスVisaカードでは、三井住友カード(NL)と同じように無料の保険を選ぶことができます。

- ゴルファー保険

- 弁護士保険

- スマホ安心プラン

- 個人賠償責任保険

- 入院保険

- 携行品損害保険

- 旅行傷害保険

ただ、プロミスVisaカードの場合、旅行傷害保険が海外のみとなっており、三井住友カード(NL)と比較するとレベルダウンしてしまいます。

プロミスVisaカードの審査と発行スピード

プロミスVisaカードは申し込みからカードが届くまで、たったの4ステップ。

ただ審査は、通常のクレジットカードよりも厳しくなってしまう可能性があります。

プロミスVisaカードは、クレジット機能の他にローンもできる利便性の高いカードです。

しかし、2つの機能がセットになっているがゆえに、審査も他のクレジットカードより高くなっていると考えられます。

プロミスVisaカードの口コミや評判

プロミスVisaカードを利用している方の口コミや評判をチェックしてみましょう。

色がめっちゃいい。三井住友カード(NL)と同じく5%の還元もある。

プロミスVISAカードは券面が史上最強にカッコイイカードだと思う

プロミスVISAカードって少し闇を感じる

引用:独自調査

口コミには、還元率やカードデザインなどに定評がありました。

一方で、「プロミス」という名前から消費者金融をイメージしてしまい、良くない印象を抱く人も。

実際に利用した方は、還元率などを気に入っているようです。

- デザインがカッコイイ

- ポイント還元率が高い

- 消費者金融のイメージ

プロミスVisaカードのキャンペーン

プロミスVisaカードでは、2025年2月時点ではキャンペーンを実施しておりません。

- なし

プロミスVisaカードがおすすめ人・向かない人

プロミスVisaカードがおすすめな人と不向きな人の特徴は以下のとおりです。

- 海外旅行が好きな人

- ネットショッピングを日常的に利用する人

- 融資を受けたい人

- 国内旅行にしか行かない人

- 申し込みから即日利用したい人

プロミスVisaカードは年会費が無料にも関わらず、最高2,000万円の海外旅行傷害保険が付きます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

しかし即日発行ができないため、「今スグにでも利用したい!」という方にはおすすめできません。

プロミスVisaカードの最新ニュース速報

プロミスVisaカードは2023年3月に発行が開始されたクレジットカードです。

そのため特別なニュースは少なく、今後は機能のアップデートなどお知らせが続くと思われます。

| 発表日 | ニュース |

|---|---|

| 2023年3月27日 | 「プロミス Visa カード」発行開始~カードローン・クレジットカードを便利でお得に 1 枚で~ |

調査日:2025年11月1日

3位.JCB CARD Wならどこで買い物しても高い還元率

- パートナー店舗での買い物はポイントが貯まりやすい

- 最短5分でカード番号発行

- 還元率は1.0%を下回らない

JCB CARD Wの総合評価

| 還元率 | 1.0%〜5.5% |

|---|---|

| 年会費 | 永年無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | 最短5分(※) |

| 国際ブランド | ・JCB |

| キャンペーン | ・Amazon.co.jpご利用分最大10,000円キャッシュバック ・スマホ決済ご利用分最大3,000円キャッシュバック ・キャッシングサービス枠の設定で5,000円プレゼント |

- Amazonで買い物すれば2倍の還元率

- タッチ決済に対応

- 最短5分でカード番号を発行可能

- 40歳以上は申し込みできない

- 一部の海外店舗では利用できない

- 対応している国際ブランドがJCBのみ

JCB CARD Wは「20代のメインカードを探している方」におすすめのクレジットカードです。

JCB CARD Wは申し込み条件が「18歳〜39歳」となっており、40歳以上の方はお申し込みできません。

このカードの特徴として、申し込んだ日のうちにJCB CARD Wを利用できる点を挙げられます。

申し込み完了から最短5分でカード番号が発行され、その瞬間からJCB CARD Wをいつでも利用可能です。

実際にカードが届く前にAmazonなどのネットショッピングを楽しめるのは、JCB CARD Wを利用するメリットだと言えるでしょう。

| おすすめ度 | ★★★★★ |

|---|---|

| 申し込み条件 | 満18歳〜39歳以下 |

| 年会費 | 無料 |

| 還元率 | 1.0%〜5.5% |

| 国際ブランド | ・JCB |

| ポイント利用先 | ・nanaco ・楽天ポイント ・Amazon |

| 保険 | ・旅行傷害保険(海外のみ) ・国内外航空機遅延保険 ・ショッピングガード保険 |

| マイル | ・ANA ・JAL |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・Apple Pay ・Google Pay ・d払い |

- Amazon.co.jpご利用分最大10,000円キャッシュバック

- スマホ決済ご利用分最大3,000円キャッシュバック

- キャッシングサービス枠の設定で5,000円プレゼント

JCB CARD Wの還元率

JCB CARD Wは還元率が高いクレジットカードとして、人気があります。

他のクレジットカードは通常の還元率が0.5%に対して、JCB CARD Wは通常でも1.0%となっており、還元率は2倍です。

またセブンイレブンではポイント3倍、スターバックスではポイント20倍となっています。

その他店舗でも、お得に買い物できるチャンスが整っています。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| スターバックス | 20.0% |

| Amazon | 3.0% |

| セブンイレブン | 2,0% |

| ローソン | 2.0% |

| ミニストップ | 2.0% |

FINANCE STANDARD編集長

FINANCE STANDARD編集長

JCB CARD Wの年会費

JCB CARD Wの年会費は永年無料です。

読者

読者

JCB CARD Wは申し込みは39歳以下のみですが、40歳以降の利用でも年会費は無料となっています。

また家族カード・ETCカードも年会費は永年無料となっており、年会費を無料にするための特別な条件はありません。

| カード | 年会費 |

|---|---|

| 本人カード | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 永年無料 |

JCB CARD Wセキュリティ・利便性

JCB CARD Wはタッチ決済やナンバーレスに対応しているクレジットカードのため、セキュリティや利便性は問題ありません。

ただ、国際ブランドがJCBしかないため、店舗によってはJCB CARD Wを利用できなくなる可能性があります。

読者

読者

そう考える方もいるかもしれませんが、クレジット払い可能な店舗でJCBに対応していないお店はほとんどありません。

またJCBのタッチ決済はものすごいスピードで普及しており、今後もJCBに対応していない店舗は徐々に数を減らしていくでしょう。

- セブンイレブン

- ローソン

- ミニストップ

- マクドナルド

- モスバーガー

- ドトール

- イオン

- イトーヨーカドー

JCB CARD Wの付帯保険

JCB CARD Wの付帯保険は大きく分けると、「海外旅行傷害保険」「国内・海外航空機遅延保険」「ショッピングガード保険」の3つになります。

海外旅行傷害保険は、最高2,000万円までの適用です。

読者

読者

具体的な補償内容は以下のとおりです。

- 乗継遅延費用保険金(客室料・食事代)

- 出航遅延費用等保険金(食事代)

- 寄託手荷物遅延費用保険金(衣類購入費等)

- 寄託手荷物紛失費用保険金(衣類購入費等)

読者

読者

ショッピングガード保険とは、購入した商品の破損によって起きた損害を補償してくれる保険です。

JCB CARD Wの審査と発行スピード

JCB CARD Wは審査&カードが届くまで1週間ほど、カード番号の発行は即日となっているため、ネットですぐに買い物始められます。

カードが発行されて届くまでは、4つのステップに分けられるのでここで紹介します。

注意点として、PiTaPaと一体型のカードはカード発行まで時間がかかります。

必要書類が発行会社に届いてから2週間ほどです。

JCB CARD Wの口コミや評判

JCB CARD Wを利用している方の口コミや評判をチェックしてみましょう。

電話対応が非常に良かった。郵便局の電話対応の悪さに呆れ、その後にjcbに電話したら神対応に思えました。

2名の方とお話しましたが、どちらの方もとても良かったです。

海外で過ごすことが多いので、海外キャッシングをよく利用します。日本からお金をたくさん持って行くわけにはいかないし、現地で日本の銀行から引き出すこともできませんから、海外キャッシングは本当に便利です。ただし、海外キャッシングは、支払方法が1回払いだけなので、計画的に使わなければなりません。

国内ではまず使えないと言われた事がないので、現在では財布にこれ一枚でショッピングをしています。

引用:みん評

JCB CARD Wの口コミには、カード機能に限らずカスタマーサポートの手厚さについてもコメントされていました。

また海外キャッシングを利用している方にも、おすすめの1枚となっています。

- カスタマーサポートの丁寧な対応

- 海外キャッシングで便利

- 国内で使えなかったことがない

- 海外キャッシングは支払い方法が1回限り

JCB CARD Wのキャンペーン

JCB CARD Wでは現在、3つのキャンペーンを実施中です。

- Amazon.co.jpご利用分最大10,000円キャッシュバック

- スマホ決済ご利用分最大3,000円キャッシュバック

- キャッシングサービス枠の設定で5,000円プレゼント

JCB CARD Wがおすすめ人・向かない人

JCB CARD Wがおすすめな人と不向きな人の特徴は以下のとおりです。

- 20代でメインカードが探している人

- 海外旅行が好きな人

- スターバックスが好きな人

- 国内旅行しか行かない人

- ポイントを利用して買い物しない人

FINANCE STANDARD編集長

FINANCE STANDARD編集長

JCB CARD Wの最新ニュース速報

2023年7月28日からQUIXPayの利用幅が広がると発表がありました。

JCB CARD Wのタッチ決済はQUIXPayにも対応しており、実質JCB CARD Wを利用できる機会が増えたと言えるでしょう。

| 発表日 | ニュース |

|---|---|

| 2023年9月8日 | ネットショッピング時の本人認証方式の切り替えについて |

| 2023年7月28日 | QUICPayがGooglePixelWatchで利用可能に |

調査日:2025年11月1日

4位.ダイナースクラブカードは優雅なラウンジ経験を提供

- 利用可能枠に一律の制限なし

- グルメや旅行で優待サービスを用意

- 会員限定の予約サービスがある

ダイナースクラブカードの総合評価

| 還元率 | 0.5%〜1.0% |

|---|---|

| 年会費 | 24,200円 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | 最短5分(※) |

| 国際ブランド | ・Mastercard |

| キャンペーン | ・初年度年会費無料キャンペーン ・対象のパートナー店舗でポイント5倍 |

- 利用可能額が一人ひとり決まる

- 旅行やエンタメサービスが充実

- 年間500万円のショッピングリカバリー付

- 年会費が2万円以上かかる

- 27歳以上じゃないと申し込めない

- 家族会員も年会費が必要

ダイナースクラブカードは「リッチな体験をしてみたい30代以上の方」におすすめのクレジットカードです。

ダイナースクラブカードは申し込み条件に「27歳以上」という項目があります。

そのため主な利用者は30代以降となっており、20代のうちからダイナースクラブカードを利用しているいる方はとても少ないです。

またダイナースクラブカードの特徴として、富裕層向けのサービスを多く提供していることが挙げられます。

優待サービスが充実しているので、満足のできる休日を過ごしたい方にもおすすめです。

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 満27歳以上 |

| 年会費 | 24,200円 |

| 還元率 | 0.5%〜1.0% |

| 国際ブランド | Mastercard |

| ポイント利用先 | ・独自の優待サービス ・オリジナルグッズ ・酒類 ・家具家電 |

| 保険 | ・旅行傷害保険 ・動産総合保険 |

| マイル | ・ANA ・JAL |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | Apple Pay |

- 初年度年会費無料キャンペーン

- 対象のパートナー店舗でポイント5倍

ダイナースクラブカードの還元率

ダイナースクラブカードの還元率は、高くでも1.0%と低いです。

そのため還元率を重視している人には物足りないクレジットカードと言えます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ダイナースクラブカード年会費

ダイナースクラブカードの年会費は会員が242,00円(税込)となっており、上位3つのクレジットカードと比較すると、かなり高いです。

| カード | 年会費 |

|---|---|

| 本人カード | 24,200円(税込) |

| 家族カード | 5,000円(税込) |

| ETCカード | ー |

しかし、ダイナースクラブカードは優待サービスが充実しており、年会費が高いことにも納得してしまいます。

グルメや旅行の他にもエンタメやゴルフなど趣味や休日を充実させる優待サービスが、これでもかと詰め込まれています。

ダイナースクラブカードセキュリティ・利便性

ダイナースクラブカードは公式アプリを使うことで、お得なクーポンを受け取れたり、特別な優待情報をキャッチできたりします。

公式アプリを利用することで、ダイナースクラブカードの最新情報をもれなく検索できるため、アプリの利便性はとても高いです。

またこれまでのご利用ポイントや必要な手続きはすべてオンラインで完結可能です。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ダイナースクラブカードの付帯保険

ダイナースクラブカードの旅行傷害保険は最高1億円まで補償されます。

旅行傷害保険は国内外問わず補償されるため、「私は国内(海外)旅行しか行かないから、このクレカは向いてない、、、」と諦める必要はありません。

また旅行傷害保険の他にも、ショッピングリカバリーが年間500万円まで補償されます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- 旅行傷害保険

- ショッピング・リカバリー(動産総合保険)

ダイナースクラブカードの審査と発行スピード

ダイナースクラブカードの公表している審査基準は、申し込み資格の年齢しかありません。

しかし、提供サービスを見るとかなり富裕層向けのクレジットカードになっているとわかります。

そのため収入面での審査基準は、かなり厳しくなっているでしょう。

他にもこれまでのカード利用履歴に傷があると、審査に通ることが難しくなるかもしれません。

読者

読者

ダイナースクラブカードの発行スピードは申し込みから約2週間ほどです。

「すぐにでもクレジットカードを持ちたい!」という方には、おすすめできません。

ダイナースクラブカードの口コミや評判

ダイナースクラブカードを利用している方の口コミや評判をチェックしてみましょう。

最初は年会費の事を考えて少し高いと考えていましたが、特典を考慮するとお得な事が多くありましたので利用をしています。

優待サービスが非常に種類が多くありますので、お店で利用をする時に少しでも安く出費を抑えられる事が嬉しいです。優待情報から普段は目にしないお店を発見できる楽しみもあるので気に入っています。

年会費が他のカードと比較すると高額のため、提携しているサービスを本当に利用するかどうか、考える必要があるな、と感じました。

引用:みん評

ダイナースクラブカードは年会費に対して、豊富な特典や特別な優待情報などを気に入っている方が多くいました。

一方で、優待サービスを十分に使えない方は、年会費に見合うサービスを受けられるクレジットカードがおすすめな場合がある、という意見も見られました。

- 充実した特典

- お得な優待情報

- 普段見つけられない店舗の発見

- 年会費が高い

- 提携サービスと相性が合わないことがある

ダイナースクラブカードのキャンペーン

ダイナースクラブカードでは現在、以下のキャンペーンを実施中です。

- 対象のパートナー店舗でポイント5倍

ダイナースクラブカードがおすすめ人・向かない人

ダイナースクラブカードがおすすめな人と不向きな人の特徴は以下のとおりです。

- 休日を充実させたい方

- お得な優待情報を知りたい方

- 会員限定イベントに興味がある方

- 通常出会えないお店に足を運びたい方

- 年会費を抑えたい方

- 還元率を重視したい方

ダイナースクラブカードだけの特別なイベントに興味がある方には、かなりおすすめです。

イベントでは、酒類や名店の会食など食通も唸る料理が並びます。

またイベントに興味がなくても、新しいお店を自分で開拓して行きたい方にもおすすめです。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ダイナースクラブカードの最新ニュース速報

ダイナースクラブカードでは、期間限定キャンペーンを頻繁に開催しています。

2025年2月時点のニュースでは、以下のキャンペーン告知がされました。| 発表日 | ニュース |

|---|---|

| 2023年9月1日 | 日本航空/JALマイレージバンクへのマイル移行で10%のボーナスマイルが獲得できるキャンペーンがスタートしました |

| 2023年9月1日 | JCBギフトカードの交換レート優遇キャンペーンがスタートしました |

調査日:2025年11月1日

FINANCE STANDARD編集長

FINANCE STANDARD編集長

5位.イオンカードセレクトならイオンで買い物がお得に

- キャッシュ機能とセット

- オートチャージでポイントが貯まる

- 毎月20日と30日は5%オフ

イオンカードセレクトの総合評価

| 還元率 | 0.5%〜1.5% |

|---|---|

| 年会費 | 永年無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ー |

| 即日発行 | ◎ |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| キャンペーン | 対象カード新規ご入会・ご利用で最大5,000WAON POINT進呈! |

- 毎月20日&30日は5%オフ

- 年会費永年無料

- イオングループなら還元率UP

- 基本還元率が低い

- 旅行保険が補償されない

- イオン以外でお得な場面が少ない

イオンカードセレクトは「イオンが近くにある方」「キャッシングをしたい方」におすすめのクレジットカードです。

イオンカードセレクトは名前からもわかる通り、イオングループが発行するクレジットカード。

そのためイオングループで買い物する際は、お得になる場面が盛りだくさんです。

イオンカードセレクト1枚に「イオン銀行キャッシュカード」「電子マネーWAON」「クレジットカード」の機能が詰め込まれています。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

読者

読者

結論、イオングループで買い物しない方にもおすすめできるクレジットカードです。

イオンカードセレクトでは、公共料金の支払いも可能。

支払い1件につき5円相当のポイントがプレゼントされます。

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 年会費 | 永年無料 |

| 還元率 | 0.5%〜1.5% |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| ポイント利用先 | ・WAONチャージ |

| 保険 | ・ショッピングセーフティ保険 |

| マイル | JAL |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・Apple Pay ・PayPay |

- 対象カード新規ご入会・ご利用で最大5,000WAON POINT進呈!

- ふるさと納税サイト「まいふる」オープン記念キャンペーン

- 【公共料金もサブスクも家賃も!】新規ご登録・ご利用で1カテゴリごとに500円キャッシュバック!

イオンカードセレクトの還元率

イオンカードセレクトの通常還元率は0.5%となっており、少し低く感じてしまいます。

しかしイオングループでの買い物では、還元率が1.0〜1.5%まで還元率がアップ。

また支払いに必要なお金をオートチャージすることで、WAONポイントが貯まります。

読者

読者

1WAONごとに1円分のポイントになる。

対象店舗では、毎月10日にWAONポイントが5倍まで貯まるキャンペーンも実施中です。

イオンカードセレクトの年会費

イオンカードセレクトの年会費は、永年無料となっています。

年会費が無料なのは、本人カードに限りません。

家族カードやETCカードも年会費無料となっており、イオンが近くにあるご家庭は家族分のイオンカードを発行して効率的にポイントが貯められるでしょう。

| カード | 年会費 |

|---|---|

| 本人カード | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 永年無料 |

イオンカードセレクトのセキュリティ・利便性

イオンカードセレクトでは、ナンバーレスに対応しているためセキュリティを心配する必要はありません。

イオンカードセレクトの注目すべき点は利便性です。

3つの国際ブランド(Visa・Mastercard・JCB)に対応しており、基本的に買い物で使えないことはありません。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

国際ブランド3つに対応していることもあり、海外でも心配なく利用できるのも嬉しいポイントです。

イオンカードセレクトの付帯保険

イオンカードセレクトでは、ショッピングセーフティ保険が適用されています。

イオンカードセレクトが提供するショッピングセーフティ保険では、購入日から180日間までなら商品が壊れても保証されます。

| 対象カード | 年間限度額 |

|---|---|

| イオンカード・提携カード | 年間50万円まで |

| イオンゴールドカード | 年間300万円まで |

読者

読者

結論、あります。

イオンカードゴールドは、イオンカードセレクトをご利用の方の中で、条件をクリアした方のみ発行できる特別な1枚です。

全員が発行できるわけではなく、発行者には旅行傷害保険が無料付帯されたり、ラウンジサービスを利用できたりします。

また表を見てもわかるとおり、ショッピングセーフティ保険の年間限度額も大幅に増額されます。

イオンカードセレクトの審査と発行スピード

イオンカードセレクトは、店頭受け取りが可能なクレジットカードです。

事前にオンラインで申し込んでおけば、最短30分で審査が完了。当日中にカードを受け取れます。

自宅までクレジットカードを郵送してもらうとなると、およそ届くまで2週間ほど必要です。

しかしあらかじめ申し込んでおけば、その日からイオンカードセレクトで買い物してポイントを貯められます。

イオンセレクトカードお申し込みの流れは以下の通りです。

イオンセレクトカードの口コミや評判

イオンセレクトカードを利用している方の口コミや評判をチェックしてみましょう。

このカードの嬉しいところは、20日と30日に全商品が5%オフになることです。月に二回のチャンスはかなりお得感があります。

クレジットカードとしての機能に加えてイオン銀行のキャッシュカード、さらにはWAONの電子マネーとして使えるところも気に入っています。

新規カード申込みについて問い合わせをした所、話が終わったらすぐ切ろうとしました。こちらは他にも質問があったのに、信じれません。

引用:みん評

イオンカードセレクトの口コミには、商品が安く買えるキャンペーンやポイントを貯めやすい点を気に入っている人が多くいました。

一方でオペレーターの相談に不満を抱く声が多く、電話対応の評判は全体的にマイナスな印象を抱かざるをえません。

- 商品が5%オフで購入できる

- ポイントが貯めやすい

- キャッシュカードと一体になって便利

- 電話対応が悪い

- 質問に対して回答がない

イオンカードセレクトのキャンペーン

イオンカードセレクトでは現在、最大5,000ポイントプレゼントされるキャンペーンを実施中です。

イオンカードセレクトがおすすめ人・向かない人

イオンカードセレクトがおすすめな人と不向きな人の特徴は以下のとおりです。

- イオングループで買い物する人

- キャッシュカードやクレジットカードの機能を1つにまとめたい人

- 年会費を抑えたい人

- イオンで買い物しない人

- 還元率でクレジットカードを選びたい人

イオンカードセレクトは、イオングループでの買い物で効果を最大限発揮するクレジットカードです。

言い換えると、イオングループで買い物しない方は、100%恩恵を受けられません。

そのためイオングループで買い物する人には特におすすめできますが、そうでない人には他にベストな1枚があるでしょう。

イオンカードセレクトの最新ニュース速報

イオンカードセレクトを提供するイオンでは、2023年9月まで200ポイントプレゼントされるキャンペーンを実施すると発表しました。

対象の店舗で購入金額が3,000円(税込)を超えた場合、200ポイントが進呈されます。

またふるさと納税のポータルサイト「まいふる」が開設されました。

まいふるでは、全国の返礼品やおすすめの自治体まで紹介。これまでふるさと納税に興味がなかった方も積極的にふるさと納税に参加できる仕組みが整っています。

| 発表日 | ニュース |

|---|---|

| 2023年9月 | 店舗受取り「PickUp!」ご利用で200 WAON POINT進呈キャンペーン |

| 2023年9月 | ふるさと納税ポータルサイト「まいふる」オープン |

調査日:2025年11月1日

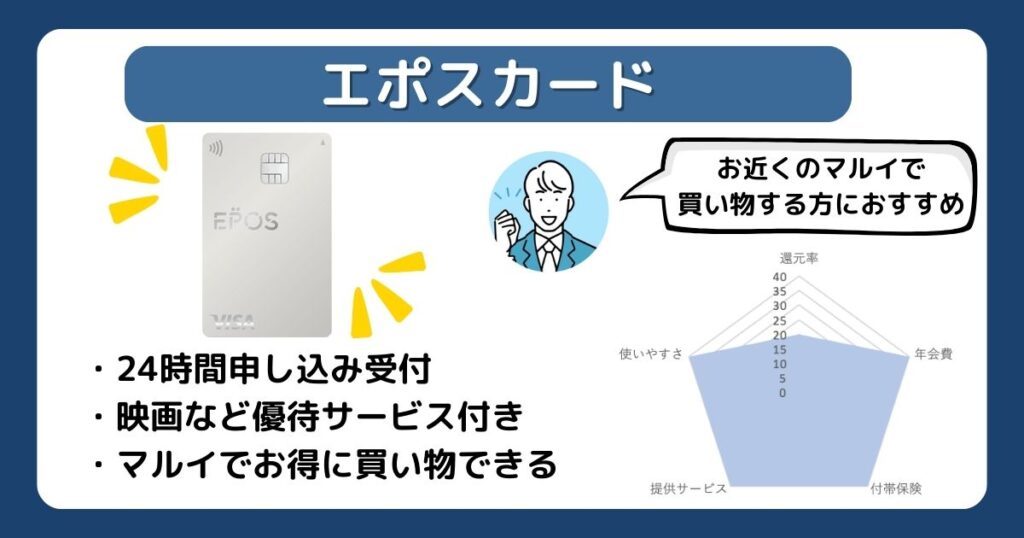

6位.エポスカードは大学生におすすめクレカ!

- 24時間いつでも申し込み受付

- 公式アプリで即時発行

- 公共料金や税金支払いもカンタン

エポスカードの総合評価

| 還元率 | 0.5% |

|---|---|

| 年会費 | 永年無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | ◎ |

| 国際ブランド | ・Visa |

| キャンペーン | Visaのタッチ決済キャンペーン2,500円相当のポイントプレゼント |

- 年会費が永年無料

- 海外旅行保険が充実

- 映画館でも優待サービスつき

- 還元率が低い

- 家族カードなし

エポスカードは「グルメ優待に興味がある方」「マイルを貯めたい方」におすすめのクレジットカードです。

エポスカードは幅広いアニメキャラクターとコラボしていることが多いため、名前を聞いたことがある方が多いのではないでしょうか?

エポスカードの最大の特徴はスピード発行でしょう。

マルイなどの百貨店・ショッピングセンターには「エポスカードセンター」があり、即日発行できるため、少しでも早く新しいクレカで買い物したい方にはピッタリです。

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 国際ブランド | ・Visa |

| ポイント利用先 | ・マイル ・プリペイドカードに移行 ・ネット通販 ・商品券やギフト券 ・他社ポイント など |

| 保険 | ・医療保険 ・がん保険 ・ケガの保険 ・自転車保険 ・死亡保険 ・収入保障保険 ・スマホ保険 ・自動車バイク保険 ・ショッピング保険 ・ペット保険 ・1Day保険 ・海外旅行保険 |

| マイル | ・ANA ・JAL |

| ETCカード | ◎ |

| 家族カード | ー |

| タッチ決済 | ◎ |

| スマホ決済 | ・PayPay ・Apple Pay ・Suica ・楽天ペイ ・d払い |

- Visaのタッチ決済キャンペーン2,500円相当のポイントプレゼント

>>エポスカードの公式サイトはこちら

エポスカードの還元率

エポスカードの還元率は0.5%と低く設定されています。

しかしエポスカードを利用することで、カラオケやテーマパークでの買い物がお得になる場面が多いです。

カラオケ館やビッグエコーなど、よく利用するカラオケが安くなったり、全国にあるテーマパークで割引が適用されたりします。

割引になるテーマパークは以下の通りです。

- 富士急ハイランド

- さがみ湖リゾートプレジャーフォレスト

- 東京ジョイポリス

- よみうりランド

- ハウステンボス

- スモールワールずTOKYO

- GiGOスマーク伊勢崎

FINANCE STANDARD編集長

FINANCE STANDARD編集長

エポスカード年会費

エポスカードの年会費は永年無料となっており、ETCカードも同様に年会費が無料です。

読者

読者

そもそもエポスカードに家族カードがないため、発行されるカードはすべて年会費無料となっています。

エポスカードのETCマイレージに登録すると、通行料金に応じてETCポイントを貯められます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

| カード | 年会費 |

|---|---|

| 本人カード | 永年無料 |

| ETCカード | 永年無料 |

エポスカードセキュリティ・利便性

エポスカードはナンバーレスカードとなっており、セキュリティ面は安心して利用できます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

不正使用検知システムのおかげで、第三者が利用している可能性が出た場合、すぐさまSMS(ショートメッセージ)にて連絡されます。

加えて、「カード利用通知サービス」も提供しており、万が一の不正使用を見逃しません。

もし不正にクレジットカードが利用されても早期発見できるので、セキュリティは万全だと言えるでしょう。

エポスカードは、タッチ決済にも対応しているため、利便性も十分なクレジットカードです。

エポスカードの付帯保険

エポスカードでは、シミュレーションを基に保険を好きなように選ぶことができます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- 医療保険

- がん保険

- ケガの保険

- 自転車保険

- 死亡保険

- 収入保障保険

- スマホ保険

- 自動車バイク保険

- ショッピング保険

- ペット保険

- 1Day保険

- 海外旅行保険

エポスカードでは、保険のプロであるファイナンシャルプランナーに相談しながら、ベストな保険選びを実現できます。

相談まではたったの3ステップとなっており。無料なので気軽に相談できるでしょう。

エポスカードの審査と発行スピード

エポスカードは即日発行できる数少ないクレジットカードです。

即日発行すると、マルイ店舗で2,000円分の優待クーポンを受け取ることができます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

エポスカードの申し込み〜発行までの手順は以下の通りです。

店頭なら即日発行が可能なので、マルイ店舗での発行がおすすめです。

配送を選んでしまうと、自宅に約1週間後に届きます。

エポスカードの口コミや評判

エポスカードを利用している方の口コミや評判をチェックしてみましょう。

入会金も年会費もずっと無料ですし、貯めたポイントの使い道も多種多様なところに魅力を感じています。

貯めたポイントをスターバックスコーヒーのプリペイドカードにチャージすることも可能です!

店舗で受け取りましたが、フランスに行くと伝えると旅行の注意事項が書いた小冊子をいただきました。もちろんフランス用です。聞いてみると店舗限定で旅行などの予定がある方には渡しているそうです。

2回目も振り込みしたにもかかわらず、翌月曜日にしか振り込みされない為延滞料金を取られた。1回目にそのことも教えて欲しかったというと、あからさまに流された感じの謝り方をされた。

引用:みん評

エポスカードの口コミを確認すると、機能性の他に旅行へ行くことへの対応に定評があるとわかりました。

しかし、カスタマーサポートの対応に満足できない、という声も見受けられます。

- 入会金や年会費が無料

- ポイントの使い道が多い

- 海外旅行用の冊子プレゼント

- カスタマーサポートの対応が不満

エポスカードのキャンペーン

エポスカードでは現在、新規入会者を対象としたキャンペーンを実施中です。

- Visaのタッチ決済キャンペーン2,500円相当のポイントプレゼント

エポスカードがおすすめ人・向かない人

エポスカードがおすすめな人と不向きな人の特徴は以下のとおりです。

- 入会金や年会費を抑えた人

- 海外旅行の保険を充実させたい人

- マルイをよく使う人

- カラオケやテーマパークが好きな人

- 還元率でクレジットカードを選びたい人

- 国内旅行に頻繁に行く人

エポスカードは入会金や年会費がかからず、カードを発行する際にコストが必要ありません。

またマルイ店舗で発行すれば、その場で2,000円相当のポイントも受け取れます。

そのため年会費などを抑えつつ、お得に買い物したい方におすすめの1枚だと言えるでしょう。

エポスカードの最新ニュース速報

2023年10月から、エポスカードでは海外旅行傷害保険のサービスが改定されるようです。

これまで傷害死亡・後遺障害などの補償は最高500万円でしたが、改定後は最高3,000万円となります。

この改定は海外旅行が好きな方からすると、とても大きなメリットになるでしょう。

また他の補償も大幅に増額されたため、エポスカード利用者は以前よりも安心して海外旅行を楽しめます。

| 発表日 | ニュース |

|---|---|

| 2023年9月 | 【重要】エポスカード会員さま向け海外旅行傷害保険のサービス改定のお知らせ |

| 2023年9月 | 2023年10月1日(日)より各規約を改訂いたします |

調査日:2025年11月1日

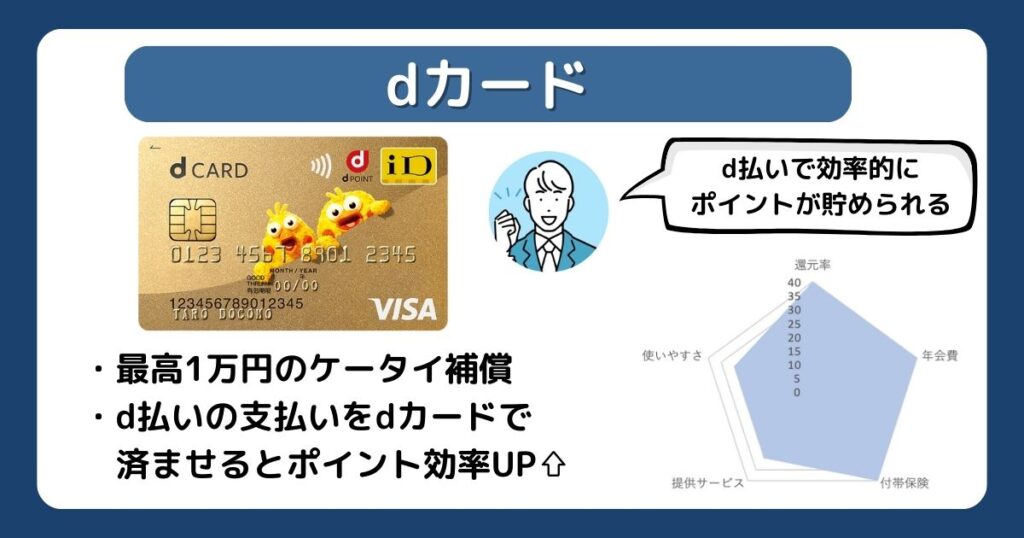

7位.dカードはIDとdポイントカードが一体型

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- 年会費が永年無料

- 常時1%のポイント還元

- IDとdポイントが一体していて便利

dカードの総合評価

| 還元率 | 1.0%~4.5% |

|---|---|

| 年会費 | 永年無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | 審査最短5分 |

| 国際ブランド | ・VISA ・Mastercard |

| キャンペーン | 入会・利用・WEBエントリーで最大2,000ポイント |

- 年会費が永年無料

- 最大1万円のケータイ補償がある

- 上手く活用すればdポイントが3重でたまる

- 国内外の旅行保険が29歳以下と限られる

dカードは年会費が永年無料にも関わらず、お得な特典があるのが魅力です。

読者

読者

「dカードケータイ補償」というものがあり、購入から1年間であれば最大1万円分の補償がされるサービスです。

また、ETCカードが初年度無料などのメリットも。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

d払いの支払いをdカードに設定しておくと、さらに還元率はUPするのでおすすめです。

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 年会費 | 永年無料 |

| 還元率 | 1.0%〜4.5% |

| 国際ブランド | ・Visa ・Mastercard |

| ポイント利用先 | ・dポイント加盟店 ・IDキャッシュバック ・dポイントで投資 ・d払いでつかう ・dポイントで株を買える |

| 保険 | ・海外旅行保険 ・国内旅行保険 ・dカードケータイ補償 ・お買物あんしん保険 ・カードの紛失・盗難の補償 |

| マイル | ・JAL |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・iD ・d払い |

- 新規入会&ご利用&Webエントリーで最大2,000円のdポイントプレゼント

- こえたらリボ設定&ショッピング利用で最大2,000円のdポイントプレゼント

dカードの還元率

dカードはいつでもどこでも、1%のポイント還元率!

さらにd払いの支払いをdカードで設定していれば、最大2%の還元率になります。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

加盟店でdカードを提示して、dカードの支払い設定をしたd払いで決済すると、ポイントが三重取りできますよ。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| マツモトキヨシ | 3% |

| ココカラファイン | 3% |

| スターバックス カード | 4% |

| ビッグエコー | 3% |

| 紀伊國屋書店 | 2% |

| タワーレコード | 2% |

dカード年会費

dカードは年会費が永年無料で、ETCも初年度無料です。

ただしETCカードは2年目以降、前年度に1回以上利用しなければ、年会費が550円発生します。

読者

読者

dカードの家族カードも無料でつくれます。

| カード | 年会費 |

|---|---|

| 本人カード | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 初年度無料 ※2年目以降、前年度に1回以上利用しなければ年会費が550円 |

dカードセキュリティ・利便性

2023年7月からdカードは、カードの表面にナンバーが表示されないデザインに変わりました。

加えて、カードの使用時に通知を受けるサービスや、dカードの使用の停止および解除を行う機能が追加されて強化されました。

読者

読者

dカードはiDの機能を統合し、対応するおサイフケータイやApple Payを利用できます。

スマートフォンをかざすだけで、支払いが簡単に完了できるのでとても魅力的です。

dカードの付帯保険

dカードは、海外旅行保険、国内旅行保険が付帯しています。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

補償条件に年齢制限があるので、注意しましょう。

- 海外旅行保険

- 国内旅行保険

- dカードケータイ補償

- お買物あんしん保険

- カードの紛失・盗難の補償

dカードには「ケータイ補償」というサービスが含まれており、購入後の1年間に限り、最高1万円までの携帯電話補償がされます。

この補償は、携帯電話の紛失や修理不能(水漏れや全損)などの状況に適用され、不測の事態に備えて安心感をもてるでしょう。

dカードの審査と発行スピード

dカードの審査は、最短5分。

発行されたカードは、ネットから申し込みをした場合、最短5日程度で自宅に到着します。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ほかにも、ドコモショップでの申し込みや郵送での申し込み方法もありますが、ネットからの申し込みが最も迅速で便利なのでおすすめです。

dカードの口コミや評判

dカードを利用している方の口コミや評判をチェックしてみましょう。

貯めたdポイントはドコモの利用料金の支払いやd払いに充当できるので、私は毎月のスマホ料金半額以下になってます。1ポイントから使えるのでポイントがたまらなくてつい失効させてしまう事も多い私にはかなり嬉しいメリットでした。

ポイントを集めることが好きで、携帯料金等でdポイントを中心に集めていました。もともとコンビニやスーパーなどで買い物をするときに他のクレジットカードを利用していましたが、dポイントを集めるならということと、年会費が無料。

以前使用していたDカードが不正利用され、新しいカード番号に変更したカードを再発行したが、約2ヶ月後に再度不正利用されました。

引用:みん評

口コミでの評判を確認してみると、ドコモユーザーの方は携帯料金を貯まったポイントで支払えるので嬉しいといった声が多数ありました。

一方で、不正利用の被害にあったという声もあったので、セキュリティー面で不安な要素もあるようです。

- ドコモユーザーは貯まったポイントを携帯料金に利用できる

- ポイ活ができる

- 年会費が無料で嬉しい

- カスタマーセンターが繋がりにくい

- 不正利用のリスクがある

dカードのキャンペーン

新規入会&ご利用&Webエントリーで、最大2,000円のdポイントプレゼントされるキャンペーンが実施されています。

- 新規入会&ご利用&Webエントリーで最大5,000円のdポイントプレゼント

- こえたらリボ設定&ショッピング利用で最大2,000円のdポイントプレゼント

dカードがおすすめ人・向かない人

dカードがおすすめな人と不向きな人の特徴は以下のとおりです。

- ドコモユーザーの人

- d払いを利用している人

- ポイ活をしている人

- 29歳以上で、付帯保険が欲しい人

- ドコモやd払いを利用していない人

ドコモユーザーでない人でも、ポイント還元率は高いので、ポイ活をしている人におすすめです。

読者

読者

そのような人は、年会費(11,000円)かかりますが、dカードGOLDにランクアップすると手厚い付帯補償がついているので検討してみてはどうでしょうか。

dカードの最新ニュース速報

2023年10月3日よりdカードセンター、dカード ゴールドデスクの受付時間が一部変更になるようです。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

入会時や携帯電話番号の登録などの際に、携帯電話番号を自動的にワンタイムパスワード通知先として自動登録されたようです。

| 発表日 | ニュース |

|---|---|

| 2023年8月31日 | dカードセンター、dカード ゴールドデスクの受付時間の変更について |

| 2023年8月24日 | 本人認証サービスにおけるワンタイムパスワード通知先の自動登録について |

調査日:2025年11月1日

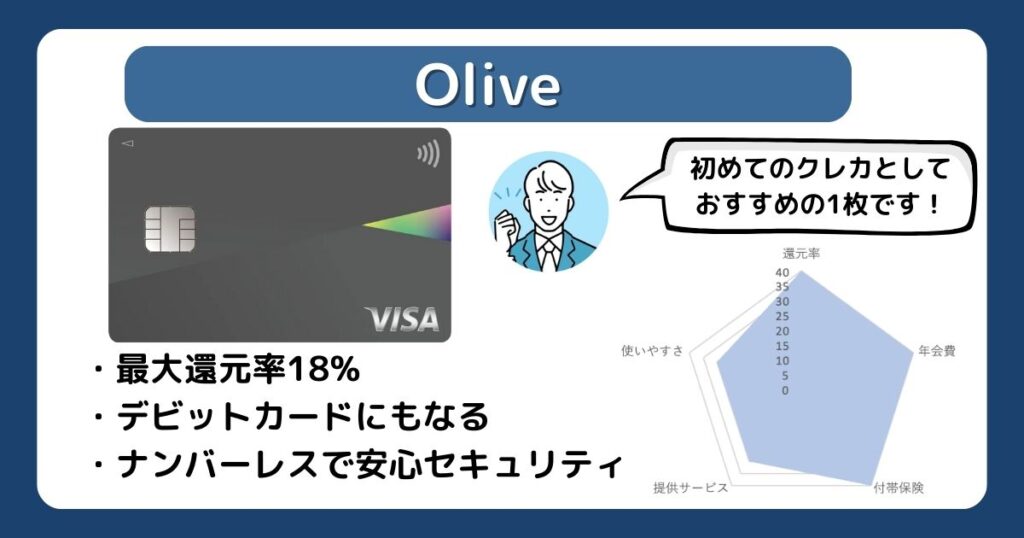

8位.Oliveはデビットカードにも変身できる

- 還元率最大18%

- デビットカードにもなる

- 年会費無料

Oliveの総合評価

| 還元率 | 0.5%〜18.0% |

|---|---|

| 年会費 | 永年無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | ー |

| 国際ブランド | Visa |

| キャンペーン | 最大26,000円分のポイント付与 |

- 提携店で使えば還元率が最大18%に

- アプリでデビットモードに即切り替え

- 機能が複雑で使いこなすのが難しい

Oliveは「還元でポイントを貯めたい方」「初めてクレジットカードを持つ方」におすすめのクレジットカードです。

ポイント還元率は驚きの最大18%で、ポイントを貯めてお得にお買い物をしたい方には嬉しい1枚と言えます。

加えて、Oliveはキャッシュカード・クレジットカード・デビットカード・ポイント払いの4役を集約しているため、1枚あればどんなシーンにも対応可能です。

| おすすめ度 | ★★★★★ |

|---|---|

| 申し込み条件 | クレジットモードがご使用になれるのは 満18歳以上(高校生除く)の方 |

| 年会費 | 永年無料 |

| 還元率 | 0.5%〜18.0% |

| 国際ブランド | Visa |

| ポイント利用先 | ・キャッシュバック ・SBI証券の投資信託 ・ギフトカード(Amazonギフト、GooglePlayギフトなど) ・景品交換 ・マイレージ移行 ・他社ポイントへの移行 |

| 保険 | ・お買い物安心保険 ・海外旅行保険 ・国内旅行保険 ・ゴルファー保険 ・弁護士保険 ・動産総合保険 ・個人賠償責任保険 |

| マイル | ・ANA ・JAL |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・Apple Pay ・Google Pay |

- Oliveアカウントへの入金で1,000円相当プレゼント

- Oliveフレキシブルペイの新規入会&利用で最大5,000円相当プレゼント

- Oliveフレキシブルペイでスマホタッチ決済1回以上利用で最大5,000円分プレゼント

Oliveの還元率

Oliveはローソン、セブンイレブン等のコンビニやマクドナルド、すき家等の飲食店で最大18%の還元を受けられます。

通常スマホタッチ決済で7%のところ、家族カードの登録で最大12%に。

さらにVポイントアッププログラムのご利用で驚きの還元率最大18%が実現可能です。

また、対象外のお店でも0.5%の還元が発生します。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| 対象コンビニチェーン | 18% |

| 対象飲食チェーン | 18% |

| その他の通常の決済 | 0.5% |

Oliveの年会費

Oliveは嬉しいことに個人カード・家族カード共に年会費永年無料でご使用いただけます。

還元率が家族カードの1枚の登録で1%、最大5枚で5%加算されるので、是非ともご家族での使用をご検討ください。

さらに、ETCカードも年会費永年無料でご使用いただけます。

| カード | 年会費 |

|---|---|

| 本人カード | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 永年無料 |

Oliveセキュリティ・利便性

Oliveはナンバーレスカードとなっており、通常のカードと違い、カードの表面上にセキュリティ番号等の情報が記載されていません。

そのため、第三者に番号を盗み見をされる心配もなく安心です。

さらに、Oliveは世界初の「フレキシブルペイ」機能を搭載。

スマホアプリと連携し、クレジットモード、デビットモード、ポイント払いモードとニーズに合った形でご使用できます。

Oliveの付帯保険

Oliveはお買い物安心保険と国内海外旅行傷害保険が無料でご使用いただけます。

- お買い物安心保険

- 国内海外旅行傷害保険

さらに、「選べる保険」機能により、国内海外旅行傷害保険を以下のお好きな保険へ切り替えることも可能。

ご利用者様の多彩なニーズに応えます。

- 弁護士保険

- スマホ安心プラン

- 個人賠償責任保険

- 入院保険

- 携行品損害保険

国内、海外旅行傷害保険(最高2,000万円まで)のほか、上記の保険に変更可能です。

Oliveの審査と発行スピード

Oliveは三井住友銀行口座とセットのカードのため、口座開設が必要です。

三井住友銀行口座は申請後、審査が完了し実際に利用できるまでは約1週間かかります。

審査難易度は「一般的」とのことですので、あまり身構える必要は無いでしょう。

ただし、即日発行はできませんので、お急ぎの方はご注意ください。

Oliveの口コミや評判

Oliveを利用している方の口コミや評判をチェックしてみましょう。

条件によっては還元率が18%と非常においしいです。Vポイントがよく貯まります。

これ1枚でクレジットカードにもデビットカードにも。アプリから簡単に切り替えられます。

カード番号がデビッドカード用、クレジット用に別れていてわかりずらい

引用:みん評

- 還元率が最大18%

- 1枚でクレジットカードとデビットカードの両方の機能が使える

- 機能が複雑で分かりにくい

Oliveのキャンペーン

- Oliveアカウントへの入金で1,000円相当プレゼント

- Oliveフレキシブルペイの新規入会&利用で最大5,000円相当プレゼント

- Oliveフレキシブルペイでスマホタッチ決済1回以上の利用で最大5,000円分プレゼント

Oliveがおすすめ人・向かない人

Oliveがおすすめな人と不向きな人の特徴は以下のとおりです。

- カードをたくさん持ち歩きたくない方

- ポイントを貯めたい方

- 今すぐクレジットカードが必要な方

Oliveは「最大18%」の高い還元率と「1枚で4役」をこなせる高い利便性があります。

従って、ポイントを沢山貯めてお得にお買い物をしたい方、お財布にカードを何枚も入れて持ち歩きたくない方などにおすすめです。

さらに、年会費も本人カード、家族カード共に永年無料なのでご家族での利用にも最適。

Oliveならお買い物がお得に、スマートにお楽しみいただけます。

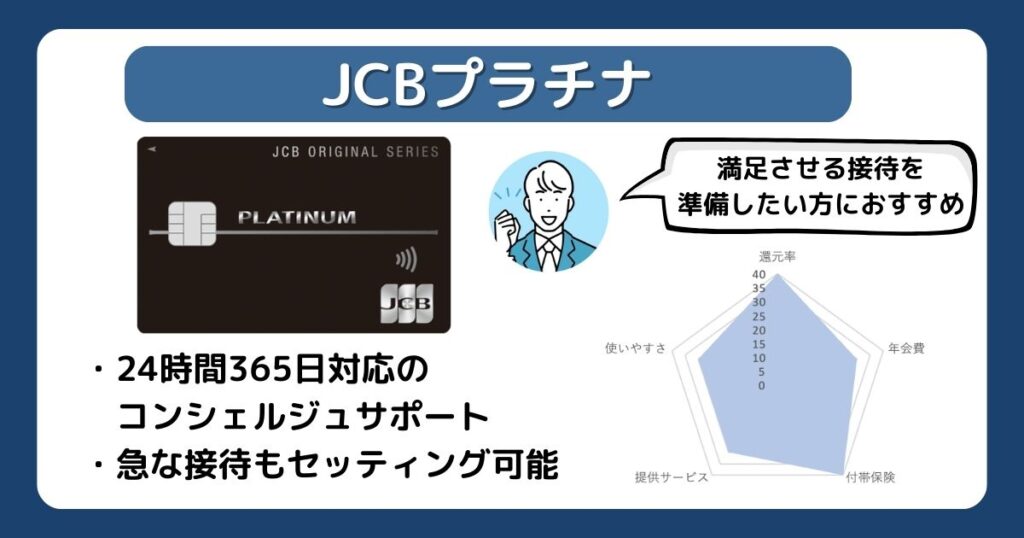

9位.JCBプラチナは24時間365日対応のコンシェルジュサービスを提供

- 24時間365日コンシェルジュが相談対応

- 旅行傷害保険は最高1億円

- 国内の人気ホテルがお得に

JCBプラチナの総合評価

| 還元率 | 0.5%〜5.0% |

|---|---|

| 年会費 | 27,500円(税込) |

| タッチ決済 | ◎ |

| ナンバーレス | ー |

| 旅行保険 | ◎ |

| 即日発行 | 最短5分 |

| 国際ブランド | JCB |

| キャンペーン | ・JCBプラチナ 初年度年会費(27,500円)キャッシュバックキャンペーン ・期間限定入会キャンペーン最大64,500円キャッシュバック ・キャッシングサービス枠の設定で5,000円を200名にプレゼント |

- 急な接待の手配を任せられる

- 旅行傷害保険は国内外問わず1億円まで補償

- 高級グルメを割安で堪能できる

- 年会費が高い

- 通常還元率が0.5%

- 利用者によっては過剰に感じるサービス

JCBプラチナは「満足度の高い接待をセッティングしたい方」「ゴルフを楽しみたい方」におすすめのクレジットカードです。

JCBプラチナの最大の特徴として、『24時間365日対応できるコンシェルジュサポート』が挙げられます。

「急な接待が決まってお店手配しなきゃだけど、良いお店が見つからない・・・」

こんな悩みを持っている方のニーズを満たすべく、JCBプラチナでは24時間365日コンシェルジュがお店の手配を受け付けています。

お店以外にもゴルフ場なども手配も受け付けており、幅広いサービスをコンシェルジュを通して体験可能です。

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 25歳以上で、ご本人に安定継続収入のある方 |

| 年会費 | 27,500円(税込) |

| 還元率 | 0.5%〜5.0% |

| 国際ブランド | JCB |

| ポイント利用先 | ・コンビニ ・スターバックス ・Amazon ・ギフトカード ・航空系マイル |

| 保険 | ・旅行傷害保険 ・ショッピングガード保険 ・国内外航空機遅延保険 ・JCBスマートフォン保険 |

| マイル | ・ANA ・JAL |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・Apple Pay ・Google Pay |

- JCBプラチナ 初年度年会費(27,500円)キャッシュバックキャンペーン

- 期間限定入会キャンペーン最大64,500円キャッシュバック

- キャッシングサービス枠の設定で5,000円を200名にプレゼント

JCBプラチナの還元率

JCBプラチナの還元率は通常0.5%と一般的なクレジットカードと変わりませんが、最高還元率は5.0%とかなり高くなっています。

よく利用するコンビニやカフェでJCBプラチナを利用すると、還元率が最大10倍になり買い物もおトクに。

またAmazonの支払いも還元率10倍の対象です。

日頃からネットショッピングでAmazonを利用する方には、おすすめの1枚だと言えます。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| セブンイレブン | 10% |

| スターバックス | 10% |

| Amazon | 10% |

FINANCE STANDARD編集長

FINANCE STANDARD編集長

JCBプラチナでお得になるのは、普段の買い物だけではありません。

JCBに加盟している海外店舗でもポイントが2倍貯まりやすくなります。

JCBプラチナの年会費

JCBプラチナの年会費は少し高めの「27,500円(税込)」に設定されています。

読者

読者

と感じた方もいるでしょう。

しかし、年会費27,500円を日割りすると、1日あたり約75円です。

毎日飲み物1本分を浮かせるだけで、十分JCBプラチナ会費をカバーできる金額となっています。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

そう考えると、JCBプラチナの年会費は当初の印象ほど高くないと思えます。

| カード | 年会費 |

|---|---|

| 本人カード | 27,500円(税込) |

| 家族カード | 1枚目は無料 2人目以降は3,300円(税込)/ 枚 |

| ETCカード | 無料 |

JCBプラチナのセキュリティ・利便性

JCBプラチナは第三者による不正利用を防止するために、以下の取り組みを実施しています。

- 本人認証サービス「J/Secure」

- J/Secureワンタイムパスワード

- 不正検知システム

- ICカード

- 売上票のカード番号・有効期限の非表示

- なりますましメール対策

JCBプラチナを発行しているJCBでは、「J/Secure」という独自の本人認証サービスを提供。

J/Secureによってネットショッピングでの不正利用からカード利用者を守ります。

J/Secureは自動登録されない場合があるので、ここでは利用するまでの手順を簡単に紹介します。

読者

読者

ワンタイムパスワードとは、文字通り1回のみ有効なパスワードです。

JCBプラチナの付帯保険

JCBプラチナでは、旅行傷害保険をはじめとした幅広い種類の保険を利用できます。

- 旅行傷害保険

- ショッピングガード保険

- 国内外航空機遅延保険

- JCBスマートフォン保険

旅行傷害保険では国内外問わず最高1億円まで補償されます。

またショッピングガード保険でも国内・海外に関係なく、最高500万円まで補償。

JCBプラチナの付帯保険には、補償金額が高いという特徴があります。

JCBプラチナの審査と発行スピード

JCBプラチナは審査終了までに必要な時間が最短5分。

JCBの「モバ入会」なら審査完了&アプリダウンロードで申し込んだその日からJCBプラチナをご利用可能です。

また発行されたカードは約1週間後に指定された自宅に到着します。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

アプリダウンロードの際に顔写真つきの本人確認書類が必要となるので、あらかじめ準備しておくことをおすすめします。

JCBプラチナの口コミや評判

JCBプラチナを利用している方の口コミや評判をチェックしてみましょう。

コンシェルジュがすぐさま電話に出る対応が気に入っています。それまで利用していたクレジットカードは電話で待たされる時間が長かったこともあって、全ての支払いをJCBに切り替えました。

提携している飲食店で2名の料金で1名分無料となる特典をはじめ、2割引となる優待やお得な旅行プランが素晴らしい。またテーマパーク・ラウンジを利用できるのも魅力の1つ。

ポイントの失効が早いです。気付いたら5000ポイントも失効しててかなりショックでした。私が貯めてるポイントの多くが取引をすると延長されるので気付きませんでした。

引用:独自調査

JCBプラチナを実際に利用した人からは、コンシェルジュの対応を気に入った声が多かったです。

またコンシェルジュ以外にも、割引特典や特別なラウンジを利用できる点を評価している人もいました。

ただ、JCBプラチナで貯めたポイントの有効期限が思ったより短いことに対する不満も0ではありません。

実際に5,000ポイントまでせっかく貯めたにも関わらず、失効してしまった方がいました。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- コンシェルジュの丁寧な対応

- 特別なラウンジ体験

- お得な割引サービス

- ポイントの有効期限が短い

JCBプラチナのキャンペーン

JCBプラチナでは現在、お得なキャンペーンを実施中です。

JCBプラチナがおすすめ人・向かない人

JCBプラチナがおすすめな人と不向きな人の特徴は以下のとおりです。

- 急な接待をセッティングしたい人

- ゴルフ場を探す手間をハブきたい人

- なるべく早くクレジットカードを発行したい人

- 年会費が安いクレジットカードを利用したい人

- 家族カードの費用を抑えたい人

- コンシェルジュを頼る機会が少ない人

コンシェルジュサービスは、JCBプラチナの最も便利な機能の1つと言えます。

そのためコンシェルジュを頻繁に利用する機会がある人、もしくはこれから利用する予定の人には、JCBプラチナはおすすめのクレジットカードでしょう。

しかしコンシェルジュを利用しない人にとっては、過剰なサービスとなってしまうので、おすすめの1枚とは言えません。

JCBプラチナの最新ニュース速報

JCBプラチナをはじめとするJCBブランドカードが、一部加盟店で4時間ほど利用できなくなる事象が発生しました。

JCBカードでも珍しい事態でしたが、迅速な復旧作業が行われた結果、その日のうちに利用できるまで回復。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

| 発表日 | ニュース |

|---|---|

| 2023年9月23日 | 【復旧】一部の加盟店・ATMでご利用できなかった事象について |

| 2023年9月15日 | 北アフリカのリビアにおける大規模な洪水による被害へのお見舞い |

調査日:2025年11月1日

10位.JCB CARD W Plus Lは女性に魅力的な特典が多数ある

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- 年会費が永年無料

- いつでもポイント2倍

- 女性にうれしいサービスが充実

JCB CARD W Plus Lの総合評価

| 還元率 | 1.0%~5.5% |

|---|---|

| 年会費 | 永年無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | 即日発行(ナンバーレスカードの場合) |

| 国際ブランド | ・JCB |

| キャンペーン | カード会社入会特典で最大13,000円相当プレゼント |

- 女性特有の病気・疾患に対する保険が申し込める

- ポイント還元率が高い

- 39歳までの入会だと年会費永年無料

- ポイントの付与は1,000円単位

JCB CARD W Plus Lは、18~39歳の限定入会で、年会費が永年無料です。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

またJCB CARD W Plus Lは、国内と海外のどこで使っても、常にポイントが2倍なのでお得にポイントが貯まります。

また「女性疾病保険」に加入すると、女性特有の疾病に関する入院費や手術費などを、リーズナブルな保険料でしっかりサポートしてくれます。

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 高校生を除く18歳から39歳の方 (発行後40歳を超えても継続利用可能) |

| 年会費 | 永年無料 |

| 還元率 | 1.0%~5.5% |

| 国際ブランド | ・JCB |

| ポイント利用先 | ・ネット通販で利用 ・キャッシュバック ・商品と交換 ・マイルやポイント以降 |

| 保険 | ・旅行傷害保険 ・ショッピングガード保険 ・女性疾病保険(加入した場合) |

| マイル | ・ANA ・JAL ・スカイマイル |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・Apple pay ・Google Pay |

- MyJCBアプリでログインして、Amazon.co.jpを利用すると最大10,000円のキャッシュバック

- MyJCBアプリでログインして、Apple PayまたはGoogle Payを利用すると、最大3,000円のキャッシュバック

- 新規入会時に融資枠を設定した方の中から、抽選で200名に5,000円がプレゼント

JCB CARD W Plus Lの還元率

通常クレジットのポイント還元率は0.5%程度ですが、JCB CARD W plus Lはいつも2倍の還元率を提供している点が魅力的です。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

現金で支払うよりも、JCB CARD W plus Lは普段使いのカードと利用することで、お得になるでしょう。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| セブンイレブン | 3倍 |

| ローソン | 3倍 |

| ミニストップ | 3倍 |

| スタバ | 10倍 |

| Amazonプライム | 3倍 |

JCB CARD W Plus L年会費

JCB CARD W Plus Lは、18~39歳の限定入会で、年会費が永年無料です。

読者

読者

そう感じた方もいるかもしれませんが、39歳までに入会していれば、40歳以降も年会費は無料のままです。

またETCカードやQUICPay(クイックペイ)TMの追加も無料。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

| カード | 年会費 |

|---|---|

| 本人カード | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 永年無料 |

JCB CARD W Plus Lセキュリティ・利便性

JCB CARD W Plus Lの「ナンバーレスカード」を申し込むと、表面にカード番号を表示していないデザインになっています。

そのためお店でカードを使用する際には番号が表示されず、盗み見を防ぐセキュリティが向上します。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

またカードの紛失や盗難などの万が一のときは、全額補償も提供されているので安心でしょう。

利便性も抜群で、カードまたはカードを設定したスマートフォンをかざすだけで、タッチ決済やQUICPayを利用して支払いが可能です。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

JCB CARD W Plus Lの付帯保険

JCB CARD W Plus Lでは、海外旅行に関する付帯保険がついています。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- 海外旅行傷害保険

- ショッピング保険

またJCB CARD W Plus Lの入会者は、リーズナブルな保険料で女性特有の疾患に関連する入院費用や手術費用などの保険に加入することも可能です。

具体的には、乳がん、子宮がん、子宮筋腫、妊婦の合併症など、女性特有の疾患による入院や手術による費用を補償します。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

JCB CARD W Plus Lの審査と発行スピード

JCB CARD W Plus Lは審査&カード番号発行まで最短5分で、ネットでも店舗でもすぐに利用できます。

カードが届くまでは、約1週間ほどでしょう。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ナンバーレス入会の場合、審査の受付時間は9:00AM~8:00PMのため、時間を過ぎた場合は、翌日の受付扱いになるので注意しましょう。

JCB CARD W Plus Lの口コミや評判

JCB CARD W Plus Lを利用している方の口コミや評判をチェックしてみましょう。

クレジットカードを持つことに対して女性はメリットを感じることが少ないかもしれませんが、JCB CARD W plus Lは女性のことを考えたサービスを用意しています。

また、他にもJCB CARD Wそのもののサービスとして通常のJCBカードに対してポイントが基本2倍もらえるというのがあります。

クレジットカードを持とうと思うけれどもどれが良いのかよく分からないという女性の方なら、JCB CARD W plus Lにしておけばまず間違いないでしょう。

気になるカードのデザインも淡いピンクに上品なデザインなので非常に綺麗です。

ポイントの失効が早いです。気付いたら5000ポイントも失効しててかなりショックでした。私が貯めてるポイントの多くが取引をすると延長されるので気付きませんでした。確認しなかった私も悪いですが、一回だけでも失効ポイントの復興してくれたらと思います。

評判を確認してみると、女性にうれしいサービス内容やポイント還元率の高さが魅力のようです。

またカードのデザインもシンプル~可愛いデザインがあるのも人気のようです。

一方で、ポイントの失効が早いといった口コミもありました。

- 女性にうれしいサービスが充実

- ポイント還元率が魅力

- ポイントの失効が早いと感じる人もいる

JCB CARD W Plus Lのキャンペーン

JCB CARD W Plus Lでは現在、3つのキャンペーンを実施中です。

- MyJCBアプリでログインして、Amazon.co.jpを利用すると最大10,000円のキャッシュバック

- MyJCBアプリでログインして、Apple PayまたはGoogle Payを利用すると、最大3,000円のキャッシュバック

- 新規入会時に融資枠を設定した方の中から、抽選で200名に5,000円がプレゼント

その他にも会員向けには、プレゼント企画や女性に嬉しい特典が実施されています。

毎月10日と30日に開催される「LINDAの日」では、ルーレットで当たりが出れば2,000円分のJCBギフトカードがプレゼントされます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

さらに毎月抽選でプレゼントが提供され、旅行代金1万円分のチケットや映画鑑賞券などが手に入るチャンスも。

魅力がたくさんあるので、楽しんで利用できるでしょう。

JCB CARD W Plus Lがおすすめ人・向かない人

JCB CARD W Plus Lがおすすめな人と不向きな人の特徴は以下のとおりです。

- 18~39歳の女性の人

- 女性特有の疾患の保険に興味がある人

- 使いすぎを防ぎたい人

- スタイリッシュなデザインのカードが良い人

- 40歳以上の人

FINANCE STANDARD編集長

FINANCE STANDARD編集長

またJCB CARD W Plus Lは、使いすぎを防ぐために、自分が設定した金額を超えるとアプリから通知が届く設定もできます。

安心して利用できるので、つい使いすぎてしまう方にもおすすめのカードと言えるでしょう。

JCB CARD W Plus Lの最新ニュース速報

2023年11月から安全にカードを利用できるように、ネットショッピング時の本人認証方式をワンタイムパスワードに順次切り替わるようです。

その他には、災害関係以外には最新のニュースは更新されていませんでした。

| 発表日 | ニュース |

|---|---|

| 2023年9月15日 | 北アフリカのリビアにおける大規模な洪水による被害へのお見舞い |

| 2023年9月8日 | ネットショッピング時の本人認証方式の切り替えについて |

調査日:2025年11月1日

11位.PayPayカードはPayPayユーザー向け

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- PayPayポイントが貯まる

- PayPayの残高チャージ可能な唯一のカード

- Yahoo!ショッピングでの還元率が3%

PayPayカードの総合評価

| 還元率 | 1.0%~5.0% |

|---|---|

| 年会費 | 永年無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ー |

| 即日発行 | 即日発行 |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| キャンペーン | PayPayカード新規入会&3回利用で最大5,000ポイント |

- 唯一、PayPayへの直接チャージが可能なカード

- PayPayポイントの還元率が高い

- バーチャルカードだと最短7分で利用開始できる

- 付帯保険が少ない

- PayPayユーザーでないとメリットが少ない

PayPayカードは、PayPay・Yahoo!ユーザーにおすすめのクレジットカードです。

PayPayと紐づけしておくことで、チャージ不要でPayPayで買い物することも可能。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

またPayPayカードは公共料金のお支払いにも利用でき、ポイントがたまるのでお得です。

とにかくPayPayユーザーにおすすめのクレジットカードと言えるでしょう。

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 年会費 | 永年無料 |

| 還元率 | 1.0%〜5.0% |

| 国際ブランド | ・Visa ・Mastercard ・JCB |

| ポイント利用先 | ・支払いで利用する ・ポイント運用する |

| 保険 | ー |

| マイル | ー |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・Apple Pay |

- PayPayカード新規入会&3回利用で最大5,000ポイント

PayPayカードの還元率

PayPayカードは、カード利用金額の200円ごとに1%相当のPayPayポイントが付与されます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

さらに、特定の場所での利用ではPayPayカード特典で1%、カード会員特典で3%(Yahoo!ショッピング・LOHACO利用特典)、ストアポイントとして1%の合計5%のPayPayポイントが獲得できます。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| Yahoo!ショッピング | 5% |

| LOHACO | 5% |

| 楽天市場 | 1% |

| Amazon | 1% |

| セブンイレブン | 1% |

PayPayカード年会費

PayPayカードの年会費は永年無料で、家族カードも同じく無料です。

ただしETCカードは、550円の年会費が発生します。

年に1回利用すれば無料になるので、機会があれば忘れないうちにETCカードは利用しておきましょう。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

| カード | 年会費 |

|---|---|

| 本人カード | 永年無料 |

| 家族カード | 初年度無料 |

| ETCカード | 550円/年 |

PayPayカードセキュリティ・利便性

PayPayカードはナンバーレス仕様で、カード番号やセキュリティコードを他の人に番号を見られる心配がありません。

またWebの会員メニューでも、カード番号を表示する際には本人認証が行われるため、さらに安心して利用できるでしょう。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

またPayPayユーザーにとっては利便性バツグンです。

PayPayカードをPayPayに紐づけして、クレジット(旧あと払い)を利用すれば、チャージも不要になります。

現在はあらゆる店舗でPayPayが利用できるようになっているので、利便性はかなり高いと言えるでしょう。

PayPayカードの付帯保険

通常のPayPayカードでは、付帯保険はついていません。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

年会費11,000円はかかってしまいますが、付帯保険を利用したい方はPayPayカードゴールドを検討してくださいね。

PayPayカードの審査と発行スピード

PayPayカードの申し込みは最短5分。審査完了後はすぐにカードを利用できます。

発行されたカードは、申し込みから約1週間で到着。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

簡単、そして手軽に申し込みができて、すぐに使えるのはとても魅力です。

PayPayカードの口コミや評判

PayPayカードを利用している方の口コミや評判をチェックしてみましょう。

PayPayポイントは貯まりやすくなります。特にPayPayのあと払い設定にすることで還元率が上がります。

チャージ方法で、銀行口座を追加する時に、電話番号で銀行口座が追加できないトラブルが起きて、処理に失敗しましたと出るから、別の電話番号を入れても失敗したと出ます。

引越しで住所変更のため問い合わせしました。

1を理解するのに100言わないと理解できない理解力が極度に低いオペレーターです。

引用:みん評

評判をみると、PayPayを利用している人は利便性のためにPayPayカードをつくっているようです。

しかしPayPayカードというよりも、PayPay自体のトラブルが頻繁に起きているようで、低い評価もみられました。

- PayPayユーザーに適している

- ソフトバンクやYahoo!モバイルのユーザーはお得

- PayPay自体のトラブルが多い

- スタッフの電話対応が不十分

PayPayカードのキャンペーン

PayPayカードは、入会特典以外にも日頃からキャンペーンをよくしているので、上手く活用するとお得にポイントが貯まります。

- PayPayカード新規入会&3回利用で最大5,000ポイント

PayPayカードがおすすめ人・向かない人

PayPayカードがおすすめな人と不向きな人の特徴は以下のとおりです。

- PayPayユーザーの人

- ソフトバンクやYahoo!モバイルのユーザーの人

- PayPayユーザー以外の人

- 付帯保険を利用したい人

FINANCE STANDARD編集長

FINANCE STANDARD編集長

またPayPayカードは、ヤフーカードの後継として導入されたものです。

そのためヤフーカードの元利用者やソフトバンクまたはYahoo!モバイルのユーザーには、利便性の高いクレジットカードと言えるでしょう。

PayPayカードの最新ニュース速報

PayPayカードでは、SMS(ショートメッセージサービス)を通じて連絡しているようで、送信元電話番号が変更されることがお知らせされていました。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

おかしいなと感じたら、詐欺メールの可能性があるので注意しましょう。

| 発表日 | ニュース |

|---|---|

| 2023年9月1日 | SMS(ショートメッセージサービス)の配信元の電話番号について |

| 2023年8月29日 | インボイス制度の対応について |

調査日:2025年11月1日

12位.ビュー・スイカカードは通勤通学に便利な1枚

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- オートチャージと定期券がついている

- ポイントはSuicaに交換できる

- 通勤通学に便利

ビュー・スイカカードの総合評価

| 還元率 | 0.50%~3.68% |

|---|---|

| 年会費 | 524円 |

| タッチ決済 | ◎ |

| ナンバーレス | ー |

| 旅行保険 | ◎ |

| 即日発行 | 通常2週間 |

| 国際ブランド | ・VISA ・Mastercard ・JCB |

| キャンペーン | 最大8,000円相当のポイントをプレゼント! |

- 年間利用額にボーナスポイントが入る

- Suica定期券として使える

- ポイントはSuicaに交換できる

- 年会費がかかる

- ナンバーレスではない

ビュー・スイカカードは、通勤通学に適したクレジットカードです。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

また、年間利用額に応じてボーナスポイントも獲得できます。

さらに、限度額最高500万円の海外旅行傷害保険が、利用時に自動的に付帯されているのも魅力でしょう。

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 18歳以上 |

| 年会費 | 524円 |

| 還元率 | 0.50%~3.68% |

| 国際ブランド | ・VISA ・Mastercard ・JCB |

| ポイント利用先 | ・Suicaに交換 ・景品交換 |

| 保険 | ・海外旅行損害保険付帯 ・国内旅行損害保険付帯 ・不正利用補償 |

| マイル | ー |

| ETCカード | ◎ |

| 家族カード | ー |

| タッチ決済 | ◎ |

| スマホ決済 | ・Apple Pay ・楽天ペイ |

- ご入会&ご利用&抽選で最大8,000円相当のポイントをプレゼント

- 20代以下の方限定で2,000円相当のポイントプレゼント

ビュー・スイカカードの還元率

ビュー・スカイカードを使用して、きっぷや定期券やSuicaへのオートチャージ、およびSuicaへのチャージを行うと、1,000円(税込)ごとに15ポイントが貯まります。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

さらに、ビュー・スカイカードで新幹線のチケット購入・利用すると大幅にポイント還元するのでおすすめです。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| モバイルSuicaへのチャージ | 1.5% |

| モバイルSuica定期券 | 5.0% |

| モバイルSuicaグリーン券 | 5.0% |

| JR東日本沿線の駅ビル | 1.0% |

| JRE MALLふるさと納税 | 最大3.5% |

ビュー・スイカカード年会費

ビュー・スイカカードは、524円の年会費がかかります。

年会費はかかりますが、ポイント還元が手厚いので損をすることはないでしょう。

読者

読者

ETCカードも524円かかるので、無料で利用したい人は別のクレジットでつくるとよいでしょう。

また家族カードも524円かかります。

| カード | 年会費 |

|---|---|

| 本人カード | 524円 |

| 家族カード | 524円 |

| ETCカード | 524円 |

ビュー・スイカカードセキュリティ・利便性

ビュー・スイカカードは、ナンバーレスではないので、周囲に番号を見られるリスクはあるでしょう。

ただしカード自体のセキュリティは問題ないので、安心して利用できます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

オートチャージの設定をしていれば、改札で止まる心配もなくスムーズに電車を利用できます。

ビュー・スイカカード クレジットカードの付帯保険

ビューカードを使用してきっぷや旅行商品を購入すると、国内および海外旅行傷害保険の対象となります。

またビューカードで買い物をすると、旅行中に起きたことに対して保険の補償を受けることができます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- 海外旅行損害保険付帯

- 国内旅行損害保険付帯

- ショッピング補償

さらに海外旅行の際、ビューカードでチャージしたSuicaを使用して空港まで鉄道で移動する場合も、対象となるので魅力的でしょう。

ビュー・スイカカードの審査と発行スピード

ビュー・スイカカードは、最短7日で発行されます。

ネットからのいつでもどこでも、簡単に申し込みができます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ビュー・スイカカードの口コミや評判

ビューを利用している方の口コミや評判をチェックしてみましょう。

オートチャージが自動で設定できるので、出張の時などにチャージをし忘れて上司を待たす、というようなこともなくなったので重宝しています。オートチャージの金額も自由に設定できるので、懐事情にあわせて設定しています。

私はよく電車に乗るので、このクレジットカードを頻繁に利用しています。使用していいと思う点は、利用した金額によってボーナスがあることです。これで定期券を購入しているだけでなく、出張で遠出をする時の交通費も支払っているので、多くのボーナスポイントがたまります。

カード紛失・盗難デスクの番号でさえ、重要な回線だから24時間年中無休で別番号で最優先で受けるのがどこのカードでも常識だが、オペレーターを呼び出しておりますのままで、平気で10分以上待たせて、しかも繋がらない。

引用:みん評

口コミを確認してみると、やはり通学や通勤に便利だと高い評価を得ていました。

オートチャージに設定することで、さらにスムーズに電車を利用できるという意見も多数ありました。

しかし、カスタマーが繋がりにくいという不満の声もあるようです。

- 通学や通勤に最適なカード

- オートチャージが便利

- カスタマーが繋がりにくい

ビュー・スイカカードのキャンペーン

ビュー・スイカカードでは現在、2つのキャンペーンを実施中です。

- ご入会&ご利用&抽選で最大8,000円相当のポイントをプレゼント

- 20代以下の方限定で2,000円相当のポイントプレゼント

ビュー・スイカカードがおすすめ人・向かない人

ビュー・スイカカードがおすすめな人と不向きな人の特徴は以下のとおりです。

- 通勤・通学に利用した人

- Suicaによくチャージする人

- 付帯保険がほしい人

- Suicaをあまり利用しない人

ビュー・スイカカードは、年間のご利用額に応じてボーナスポイントが付与されるので、ポイ活にも最適です。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ビュー・スイカカードの最新ニュース速報

ビューカードのお得さを伝えるプロモーションが始まるようです。

新幹線や法人カードに関連する情報も発信して、今後もビューカードの多様な利用シーンを紹介してくれるでしょう。

これらの宣伝により、さらにビューカードの利用者は増えると期待されています。

| 発表日 | ニュース |

|---|---|

| 2023年9月6日 | 眞島 秀和さん・山田 杏奈さんが登場!「そこは、ビューカードでしょ。」 |

調査日:2025年11月1日

13位.三井住友カード ゴールド(NL)は最短10秒で審査完了

.jpg)

※即時発行ができない場合があります。

- 対象のコンビニや飲食店などでスマホのタッチ決済利用でポイント最大7%還元

- 最短10秒発行※即時発行でできない場合があります

- 選べる保険

三井住友カード ゴールド(NL)の総合評価

| 還元率 | 0.5%〜7%※2 |

|---|---|

| 年会費 | 5,500円(税込) |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | ◎ |

| 国際ブランド | ・Visa ・Mastercard |

| キャンペーン | 新規入会&条件達成で最大8,000円相当プレゼント 【内訳】 ①新規入会&条件達成で5,000円分のVポイントPayギフトプレゼント ②新規入会&1万円ごとの利用で最大3,000円分のVポイント 条件:①新規入会&スマホのタッチ決済1回以上 ②新規入会&1万円ごとの利用 特典:①VポイントPayギフト ②Vポイント キャンペーン期間:2024/11/1~2025/2/2 |

- 対象のコンビニや飲食店などでスマホのタッチ決済利用でポイント最大7%還元

- 最短10秒で利用可能※1

- 選べる多彩な保険

- 年会費が5,500円が発生(年100万円の利用で無料に)

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カードゴールド(NL)は「今すぐカードが必要な方」「還元でポイントを貯めたい方」におすすめのクレジットカードです。

三井カード ゴールド(NL)は最短10秒で審査が完了、カードの到着を待たずにご使用いただけます。※即時発行できない場合があります

さらに、対象のコンビニや飲食店などでスマホのタッチ決済利用で最大7%のポイント還元でポイントがザクザク貯まるのも魅力的です。

| おすすめ度 | ★★★★★ |

|---|---|

| 申し込み条件 | 満18歳以上で、ご本人に安定継続収入のある方 |

| 年会費 | 5,500円(税込)※3 |

| 還元率 | 0.5%〜7%※ |

| 国際ブランド | ・Visa ・Mastercard |

| ポイント利用先 | ・キャッシュバック ・SBI証券の投資信託 ・ギフトカード(Amazonギフト、GooglePlayギフトなど) ・景品交換 ・マイレージ移行 |

| 保険 | ・ゴルファー保険 ・弁護士保険 ・スマホ安心プラン ・個人賠償責任保険 ・入院保険 ・携行品損害保険 ・旅行傷害保険 |

| マイル | ・ANA ・JAL |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・iD(専用) ・Apple Pay ・Google Pay ・PiTaPa ・WAON |

- 新規入会&条件達成で最大8,000円相当プレゼント(2024/11/1~2025/2/2)

- 「マイ・ペイすリボ」登録&利用で3,000ポイントプレゼント※4

- SBI証券口座の口座開設で100ポイントプレゼント

※1即時発行ができない場合があります。

※2

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※3

※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※4

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

>>三井住友カード ゴールド(NL)の公式サイトはこちら

三井住友カード ゴールド(NL)の還元率

三井カード ゴールド(NL)は、対象のコンビニ・飲食店のお支払いにスマホのタッチ決済をご利用で最大7%ポイント還元※。

さらに、家族カードは1枚追加で発行するごとに1%還元ポイントが増えます。

最大5%まで還元率がアップするので、ご家族で利用できるカードを探している方にピッタリの1枚です。

また対象のお店では最大還元率12%、その他のお店でも0.5%の還元が受けられます。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| セブン‐イレブン | 最大7% |

| ローソン | 最大7% |

| マクドナルド | 最大7% |

三井住友カード ゴールド(NL)の年会費

三井カード ゴールド(NL)の年会費は5,500円(税込)となっています。

「意外と高いなぁ・・・」と感じた方もいるでしょう。

しかし、年間100万円以上のカードのご利用で翌年以降の年会費が無料に。

日々の買い物で三井カード ゴールド(NL)1枚持っておけば、年会費を浮かせることができるでしょう。

| カード | 年会費 |

|---|---|

| 本人カード | 5,500円(税込) |

| 家族カード | 永年無料 |

| ETCカード | 550円(税込) |

※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料

>>三井住友カード ゴールド(NL)の公式サイトはこちら

三井住友カード ゴールド(NL)のセキュリティ・利便性

三井カード ゴールド(NL)はナンバーレスのクレジットカードとなっています。

カードには、セキュリティ番号をはじめとした情報が記載されていないため、盗み見をされる心配もありません。

また、三井カード ゴールド(NL)なら空港ラウンジが使用可能。

優雅な旅行体験をお楽しみいただけます。

カードのご提示で国内の主要空港及びハワイホノルル空港内にあるラウンジを無料でご利用可能です。

三井住友カード ゴールド(NL)の付帯保険

三井カード ゴールド(NL)は「選べる無料保険」機能により、自分のライフスタイルに合わせ補償プランを選択いただけます。

- 国内外旅行傷害保険

- 弁護士保険

- スマホ安心プラン

- 個人賠償責任保険

- 入院保険

- 携行品損害保険

旅行安心プラン(国内、海外旅行傷害保険)のほか、様々な補償プログラムをご用意しているため、旅先でのケガや病気などのトラブルにも安心のサービスです。

三井住友カード ゴールド(NL)の審査と発行スピード

三井カード ゴールド(NL)なら最短10秒で審査が完了し、即日利用も可能。※即時発行ができない場合があります。

カードは申請から約1週間ほどでご利用いただけるため、お急ぎの方にもおすすめです。

審査の難易度についてはゴールドカードであることから、一般的なクレジットカードよりも審査が厳しいと言われています。

ただし、安定した収入やクレジットヒストリーに目立った問題が無いと判断された場合は、比較的審査を通過しやすい傾向があるようです。

>>三井住友カード ゴールド(NL)の公式サイトはこちら

三井住友カード ゴールド(NL)の口コミや評判

三井住友カード ゴールド(NL)を利用している方の口コミや評判をチェックしてみましょう。

現状最強クラス(年100万決済程度なら)、コンビニ使う派なら無双

初年度100万円以上利用すると翌年以降の年会費が永年無料になるのが売り。

積み立てをやらない方や少額、年間利用額100万円いかない方は他のカードの方がいいです。

引用:みん評

- コンビニでの還元率が破格

- 付帯機能も豊富

- 利用額が100万円に届かないとあまり意味がない

三井住友カード ゴールド(NL)のキャンペーン

三井住友カード ゴールド(NL)では現在、3つのキャンペーンを実施中です。

- 新規入会&条件達成で最大8,000円相当プレゼント※(2024/11/1~2025/2/2)

- 「マイ・ペイすリボ」登録&利用で3,000ポイントプレゼント※4

- SBI証券口座の口座開設で100ポイントプレゼント

※【内訳】

①新規入会&条件達成で5,000円分のVポイントPayギフトプレゼント

②新規入会&1万円ごとの利用で最大3,000円分のVポイント

条件:①新規入会&スマホのタッチ決済1回以上

②新規入会&1万円ごとの利用

特典:①VポイントPayギフト

②Vポイント

キャンペーン期間:2024/11/1~2025/2/2

三井住友カード ゴールド(NL)がおすすめ人・向かない人

三井住友カード ゴールド(NL)がおすすめな人と不向きな人の特徴は以下のとおりです。

- ポイントを貯めたい方

- カードを即日使いたい方

- 支払いが現金派の方

三井カード ゴールド(NL)は高い還元率、即日発行、幅広い保険が強みのカードです。

年間100万円以上の支払いで翌年以降の年会費が無料になる事から、このカードをメインにする方にはおすすめできます。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

さらに家族カードは年会費無料なため、ご家族でのご利用にも最適です。

>>三井住友カード ゴールド(NL)の公式サイトはこちら

14位.ANAJCB一般カードはマイルがザクザク貯まる

- 還元率は1.0%から

- ANAを利用するたびにマイルが貯まる

- 普段の買い物でもマイルを貯められる

ANAJCB一般カードの総合評価

| 還元率 | 1.0%〜3.0% |

|---|---|

| 年会費 | 2,200円(税込) ※初年度年会費無料 |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | 最短5分 |

| 国際ブランド | JCB |

| キャンペーン | ANA JCBカード新規入会キャンペーン |

- ポイントが貯まりやすい

- 飛行機を利用するほどおトクな1枚

- 機内販売や免税店で割引

- 年会費がかかる

- 還元率は高くても3.0%

- 旅行傷害保険が海外のみ

ANAJCB一般カードは「国内旅行が好きな人」「効率よくマイルを貯めたい人」におすすめのクレジットカードです。

名前にもありますが、『ANAJCB一般カード』はANAとJCBがタッグを組んで発行したクレカ。

ANAが協力していることもあってマイルを貯めることに非常に優れています。

また普段の買い物でも嬉しいほどマイルが貯まります。

当然ながら、ANAの航空機に搭乗すればするほどマイルを貯めることも可能です。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 18歳以上(学生不可)。 ご本人または配偶者に安定継続収入のある方 |

| 年会費 | 2,200円(税込) ※初年度年会費無料 |

| 還元率 | 1.0%〜3.0% |

| 国際ブランド | JCB |

| ポイント利用先 | ・Oki Dokiポイント ・ANAマイル |

| 保険 | ・旅行傷害保険 ・国内海外航空機遅延保険 ・ショッピングガード保険 ・国内航空傷害保険 |

| マイル | ANA |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・Apple Pay ・Google Pay |

ANAJCB一般カードの還元率

ANAJCB一般カードは通常の還元率から「1.0%」となっています。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

最低還元率は一般的なクレジットカードの2倍ありますが、最高還元率は他のカードと比べて高いわけではありません。

読者

読者

ANAJCB一般カードの最高還元率は『3.0%』です。

還元率が高いクレジットカードは最高10%以上まで上がるカードもあります。

そのため、最高還元率でクレジットカードを選びたい方には、おすすめできないカードの1つです。

ANAJCB一般カードの年会費

ANAJCB一般カードの年会費は『2,200円(税込)』となっています。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

家族カードも1枚につき1,100円(税込)必要となっています。

ただし、本人カードを発行してから1年以内であれば、家族カードの会員費は必要ありません。

| カード | 年会費 |

|---|---|

| 本人カード | 2,200円(税込) ※初年度年会費無料 |

| 家族カード | 1,100円(税込) ※本会員が無料の場合、家族カードも無料。 |

| ETCカード | 永年無料 |

ANAJCB一般カードのセキュリティ・利便性

ANAJCB一般カードはナンバーレスに対応しており、カード番号が第三者にバレづらくなっているためセキュリティ面は安心です。

しかし、ANAJCB一般カードの特筆すべきポイントは、セキュリティの高さよりも利便性にあります。

ANA・提携航空会社の便に搭乗すればマイルが貯まり、日々のショッピングでもマイルを貯めることが可能です。

「ANAJCB一般カードはマイルを貯めることに特化している」と言っても過言ではないほど、順調にマイルが貯まります。

マイルの貯めやすさ以外にも、タッチ決済で買い物がスピーディに進むことなど、利便性を重視されたクレジットカードです。

ANAJCB一般カードの付帯保険

ANAJCB一般カードには、旅行を安心して楽しめる保険が充実しています。

- 旅行傷害保険

- 国内海外航空機遅延保険

- ショッピングガード保険

- 国内航空傷害保険

旅行傷害保険は国内適用外であることは物足りませんが、海外旅行では最大1,000万円まで補償されます。

ただし国内航空傷が保険では同じように最高1,000万円までの補償付きです。

遅延保険やショッピングガード保険も旅行を楽しむ上では欠かせません。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ANAJCB一般カードの審査と発行スピード

ANAJCB一般カードは審査から発行完了が最短で5営業日ほどです。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ANAJCB一般カードの申し込み手順は以下の通りです。

はじめの段階でANAJCB一般カードの他に「ANAJCBカード ZERO」や「ANAJCBカードプレミアム」などを選択しますが、この時に必ず「ANAJCB一般カード」を選択してください。

間違ったまま申し込みを進めてしまうと、他のクレジットカードを契約してしまう可能性があります。

ANAJCB一般カードの口コミや評判

ANAJCB一般カードを利用している方の口コミや評判をチェックしてみましょう。

ポイントは貯めやすいが、有効期限があるのが不便。

年間更新時に1,000マイル付与されるから持っているだけでお得。(最低年1回のカード利用)

ただ、マイルの有効期限が3年と決められており、期限内に上手に使う必要がある。

WEBで簡単に申し込めるし、審査も早かった。

引用:独自調査

ANAJCB一般カードの口コミをチェックしてみると、マイルやポイントの貯めやすさに定評がありました。

一方で、有効期限が短いと感じる人が多く、その点を除けば優れたクレジットカードだと言えます。

- マイルやポイントが貯めやすい

- Webで申し込みが簡単

- マイルやポイントの有効期限が短い

ANAJCB一般カードのキャンペーン

ANAJCB一般カードでは現在、新規入会でマイルがもらえるキャンペーンを実施中です。

「新規入会の方に最大10,000マイルがプレゼント」+「条件達成で最大100,000マイル相当がプレゼント」

合計で最大110,000マイル相当がプレゼントされる太っ腹キャンペーンが10月まで実施されています。

ANAJCB一般カードがおすすめ人・向かない人

ANAJCB一般カードがおすすめな人と不向きな人の特徴は以下のとおりです。

- 旅行が好きな人

- マイルを効率的に貯めたい人

- 年会費を抑えてクレジットカードを選びたい人

- 旅行に行かない人

- クレジットカードがすぐ手元に欲しい人

ANAJCB一般カードはマイルを貯めるには最適な1枚でしょう。

そのため旅行が好きな方であれば、ほぼ全員におすすめできるクレジットカードです。

逆に言えば、旅行へ行く機会がない方には、あまりおすすめできません。

ANAJCB一般カードの最新ニュース速報

バイオマス基材を活用したクレジットカードを発行スタートが発表されました。

読者

読者

「バイオマスカードの発行」は、本邦航空会社としては初の試み。

バイオマスカードはこれまでのクレジットカードと比較して、焼却時のCO2排出量を抑えることが可能です。

読者

読者

結論、ありません。

従来のクレジットカードに備わっている機能は、バイオマスカードにも搭載されています。

| 発表日 | ニュース |

|---|---|

| 2023年7月3日 | 本邦航空会社として初!バイオマス基材を使用したANA JCBカードの発行を開始 |

調査日:2025年11月1日

15位.JCBゴールドは国内・ハワイ空港のラウンジが無料

FINANCE STANDARD編集長

FINANCE STANDARD編集長

- 初年度年会費が無料

- 海外旅行傷害保険が手厚い

- 国内、ハワイのラウンジが無料で利用できる

JCBゴールドの総合評価

| 還元率 | 0.5%~5.0% |

|---|---|

| 年会費 | 11,000円(初年度無料) |

| タッチ決済 | ◎ |

| ナンバーレス | ◎ |

| 旅行保険 | ◎ |

| 即日発行 | 最短5分で番号発行(ナンバーレスの場合) |

| 国際ブランド | ・JCB |

| キャンペーン | 期間限定入会キャンペーンで最大23,000円キャッシュバック |

- 初年度の年会費無料

- 手厚い海外旅行傷害保険がついている

- 国内、ハワイのラウンジが無料で利用できる

- 2年目以降に年会費がかかる

JCBゴールドカードの最大の魅力は、国内45箇所とハワイの空港ラウンジが無料で利用できることでしょう。

読者

読者

- フリードリンク

- 新聞や雑誌の閲覧

- 無線LANの利用

- コピー機やFAXの利用

- シャワーやマッサージ機の利用など

FINANCE STANDARD編集長

FINANCE STANDARD編集長

また初年度は年会費が無料という点も、人気の理由でしょう。

| おすすめ度 | ★★★★ |

|---|---|

| 申し込み条件 | 20歳以上の方 |

| 年会費 | 11,000円(初年度無料) |

| 還元率 | 0.5%~5.0% |

| 国際ブランド | ・JCB |

| ポイント利用先 | ・航空系マイル ・クーポン ・JCBギフトカードへの交換や ・キャッシュバック |

| 保険 | ・海外旅行傷害保険 ・ショッピングガード保険 ・国内・海外航空機遅延保険 ・JCBスマートフォン保険 |

| マイル | ・ANA ・JAL ・スカイ |

| ETCカード | ◎ |

| 家族カード | ◎ |

| タッチ決済 | ◎ |

| スマホ決済 | ・Apple Pay ・Google Pay |

- MyJCBアプリログイン+Amazon.co.jp利用で最大20,000円のキャッシュバック

- MyJCBアプリログイン+スマホ決済で最大3,000円のキャッシュバック

- お友達紹介キャンペーンで1,500円のキャッシュバック

- 家族カードの入会で最大4,000円のキャッシュバック

JCBゴールドの還元率

JCBゴールドは、ポイント優待店での買い物でJCBカードを利用すると、さらに還元率がUP。

通常の最大20倍のポイントが貯まり、お得な特典が受けられます。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

| 店舗・サービス名 | 最大還元率 |

|---|---|

| セブンイレブン | 3倍 |

| ローソン | 3倍 |

| ミニストップ | 3倍 |

| スタバ | 10倍 |

| Amazonプライム | 3倍 |

JCBゴールド年会費

JCBゴールドの年会費は、なんと初年度無料(オンライン入会の場合のみ)。

翌年以降は11,000円かかりますが、お得に利用できること間違いなし。

読者

読者

本会員の年会費が無料の場合は、家族カードも無料です。

それ以外では、1人目は無料、2人目より1名につき1,100円がかかってきます。

| カード | 年会費 |

|---|---|

| 本人カード | 11,000円(初年度無料) |

| 家族カード | 1人目は無料、2人目より1人につき1,100円。(本会員の年会費が無料の場合、家族会員も無料。) |

| ETCカード | 無料 |

JCBゴールドセキュリティ・利便性

JCBゴールドはナンバーレスカードで、他人にカード番号を見られる心配がありません。

また不正検知システムが導入されており、セキュリティ対策は万全。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

また利便性にも優れており、簡単で便利な決済機能も利用できます。

お店の端末にスマートフォンやカードをかざすだけで支払いが完了。

サインやアプリの起動、事前チャージなどは必要ありません。

JCBゴールドの付帯保険

JCBゴールドカードを使用して旅行料金を支払うと、最大1億円の充実した旅行傷害保険が提供されます。

この保険は国内でも有効で、万が一の際に頼りになるでしょう。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

予約が難しい名門ゴルフコースや、全国に約1,200か所あるゴルフ場の手配をサポートしてくれます。

- 旅行傷害保険

- 国内・海外航空機遅延保険

- ショッピングガード保険

- スマートフォン保険

- 空港ラウンジサービス

- ゴルフサービス

国内の空港またハワイ ホノルルの国際空港内にあるラウンジを無料で利用できるのも、大きなメリットでしょう。

JCBゴールドの審査と発行スピード

JCBゴールドカードは、審査&カード番号発行まで最短5分です。

発行されたカードは、自宅に約1週間で到着します。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

ナンバーレス入会の場合、審査の受付時間は9:00AM~8:00PMです。

時間を過ぎた場合は、翌日の受付扱いになるので注意して、申し込みましょう。

JCBゴールドの口コミや評判

JCBゴールドを利用している方の口コミや評判をチェックしてみましょう。

空港ラウンジサービス・グルメ優待サービスなど充実しているのが嬉しいですね。

年会費は10,000円かかりますが、オンラインでの申し込みなら初年度無料なので、オンラインでの申し込みがおすすめです!

ネット上で、使用状況のチェックなどもできるのでとても便利だと思います。一度不正使用されたことがあるのですが、速やかに対応して貰えて助かりました。きちんと返金もしてくれたので信頼性が高いです。

他のカードに比べてポイントがたまりにくいです。還元率が低いのでポイント重視の方にはあまり向いていないかもしれません。海外利用でポイントが二倍らしいので出張などで海外に行くことが多い方には比較的向いているかもしれません。

引用:みん評

口コミをみると、空港ラウンジが利用できるので、旅行好きの方にはメリットが大きいようです。

またアプリで使用状況が分かるので管理しやすい点や、セキュリティーがしっかりしている点が評価されていました。

一方で、国内での還元率が低いかな…という声もありました。

- 空港ラウンジが利用できる

- ネット上で使用状況が分かる

- 国内での還元率が低い

JCBゴールドのキャンペーン

- MyJCBアプリログイン+Amazon.co.jp利用で最大20,000円のキャッシュバック

- MyJCBアプリログイン+スマホ決済で最大3,000円のキャッシュバック

- お友達紹介キャンペーンで1,500円のキャッシュバック

- 家族カードの入会で最大4,000円のキャッシュバック

JCBゴールドがおすすめ人・向かない人

JCBゴールドがおすすめな人と不向きな人の特徴は以下のとおりです。

- 旅行や出張で頻繁に空港を利用する人

- 手厚い保険、補償がほしい人

- ゴルフをする人

- 空港を利用しない人

- 積極的にポイ活をしたい人

FINANCE STANDARD編集長

FINANCE STANDARD編集長

2年目以降は年会費がかかってきますが、手厚い付帯保険があるので、旅行などをする方にはおすすめでしょう。

JCBゴールドの最新ニュース速報

JCBゴールドでは、JCBが主催するさまざまなイベントにも参加できるので、楽しみながら利用できます。

JCB は、ユニバーサル・スタジオ・ジャパンのオフィシャル・マーケティング・パートナーなので、例年貸し切りイベントが開催されています。

FINANCE STANDARD編集長

FINANCE STANDARD編集長

| 発表日 | ニュース |

|---|---|

| 2023年9月11日 | JCB、ユニバーサル・スタジオ・ジャパンで大人気のハロウィーンイベントに合計 10,000 名様をご招待! |

| 2023年9月7日 | JCB、e スポーツチーム「ZETA DIVISION」のファンミーティング「ZETA-SITE ~関謝祭~」に協賛 |

調査日:2025年11月1日

16位.ビックカメラSuicaカードならSuicaと連携して通勤でポイントが貯まる

- Suicaとの連携による高い利便性

- 初年度の年会費無料

- 最大11.5%ポイント還元

ビックカメラSuicaカードの総合評価

| 還元率 | 1.0%〜11.5% |

|---|---|

| 年会費 | 2年目以降は524円(税込) ※年一度のクレジットカード機能の利用で無料 |

| タッチ決済 | ー |

| ナンバーレス | ー |

| 旅行保険 | ◎ |

| 即日発行 | ◎ |

| 国際ブランド | ・Visa ・JCB |

| キャンペーン | 最大5,000円相当のポイントプレゼント |

- 初年度は年会費無料

- 最大11.5%ポイント還元

- Suica付帯保険でさらに便利

- タッチ決済できない

- 家族カードが発行できない

ビックカメラSuicaカードは「JR東日本の路線をご利用されている方」「ビックカメラでのお買い物をされる方」におすすめのクレジットカードです。

最大の特徴はクレジットカードでありながら、Suicaとしても機能することによる利便性の高さです。

またポイント還元率も大きな魅力の1つ。

ビックカメラでお買い物をすれば最大11.5%、その他の公共料金や店舗での決済でも最低1%のポイント還元されます。

| おすすめ度 | ★★★ |

|---|---|

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方 (高校生を除く) |

| 年会費 | 2年目以降は524円(税込) ※年一度のクレジットカード機能の利用で無料 |

| 還元率 | 1.0%〜11.5% |

| 国際ブランド | ・Visa ・JCB |

| ポイント利用先 | ・ビックカメラ店舗、ネットショップ ・JR東日本の鉄道利用 ・JR東日本グループの駅ビル内店舗 ・スイカ残高への振替 |

| 保険 | ・国内外旅行傷害保険 |

| マイル | JAL |

| ETCカード | ◎ |

| 家族カード | ー |

| タッチ決済 | ー |

| スマホ決済 | Apple Pay |

- 最大5,000円相当のポイントプレゼント

ビックカメラSuicaカードの還元率

ビックカメラSuicaカードの還元率は最大11.5%とかなり高めになっています。

また、Suicaにチャージしただけでも1.5%の還元。

そのほかにもSuicaによる定期券やグリーン券の購入、えきねっとからの新幹線eチケットのなどにも5%還元されます。

JR東日本の路線をご利用される方にはお得な選択肢でしょう。

また公共料金や他店舗でのお支払いにも1%の還元が発生します。

| 店舗・サービス名 | 最大還元率 |

|---|---|

| ビッグカメラでSuica機能を使ってお支払い | 11.5% |

| ビックカメラでクレカ機能を使ってお支払い | 10.0% |

| モバイルSuica定期券 | 5.0% |

| モバイルSuivaグリーン券 | 5.0% |

| 新幹線eチケット | 5.0% |

| JRE MALL・JRE MALLふるさと納税 | 3.5% |

| スイカへのチャージ | 1.5% |

| その他公共料金、他店舗でのお支払い | 1.0% |

ビックカメラSuicaカード年会費

ビックカメラSuicaカードの年会費は初年度無料、2年目からは年会費524円(税込)となっています。

しかし年に1回でもクレジット利用があれば年会費は免除されるため、クレジットカードを利用する方は実質年会費無料です。

ただし、ETCについては別途、年会費が524円(税込)発生します。

| カード | 年会費 |

|---|---|

| 本人カード | 2年目以降は524円(税込) ※年一度のクレジットカード機能の利用で無料 |

| ETCカード | 524円(税込) |

ビックカメラSuicaカードセキュリティ・利便性

ビックカメラSuicaカードは、表面および裏面に番号が記載されているクレジットカードなので、セキュリティには注意が必要です。

付帯機能としてSuicaが組み込まれているので、利便性は申し分ありません。

クレジットカード自体はタッチ決済に非対応ですが、Suicaを活用する事で様々なシーンでスムーズにお支払いができます。

また、モバイルスイカ及びオートチャージに対応しているため、お使いの端末でお買い物も改札もスムーズに。残高不足になる心配もありません。

ビックカメラSuicaカードの付帯保険

切符や旅行商品をビックカメラSuicaカードで購入すれば国内、海外旅行傷害保険対象となる事ができます。

海外旅行の際は、ビックカメラSuicaカードよりチャージしたSuicaを利用して空港へ移動した場合も補償対象とされるようです。

- 国内旅行傷害保険

- 国外旅行傷害保険

- カード紛失時の補償

もしもビックカメラSuicaカードを紛失してしまった場合も、クレジットカードの補償に加えSuicaへの入金残額も補償されるため安心です。

ビックカメラSuicaカードの審査と発行スピード

JR東日本ホームページから自宅にいながらカードの発行が可能です。

発行されたカードは最短7日でご自宅に送付されます。

また、ビックカメラ店頭にて申し込みをすれば即日、カードが発行されたその日からご利用が可能です。

ただし、店頭発行の場合Suica機能は付随せず、ビックカメラ、コジマ、ソフマップ店舗のみでの利用が可能で、ネットショップではご利用頂けません。