生活費やレジャー費用などが足らなくなったとき、手軽に利用できるのがカードローンです。ただ、申込時に収入証明書が必要になるなど、提出書類に不安を抱えている人も多いのではないでしょうか。

カードローンには、契約額や他社借入額など「収入証明書が必要になる条件」が決められています。そのため、決められた金額以下の契約なら基本的に運転免許証だけでお金を借りられます。

今回は、収入証明書不要でお金を借りる方法や、最小限の必要書類で借入可能なおすすめのカードローンを詳しく解説します。

- 収入証明書不要で借りられるおすすめのカードローン

- 収入証明書不要で借りるための条件

- 収入証明書が必要になるケース

- カードローン以外で収入証明書不要で借りる方法

金融庁からのお願い・注意喚起-金融庁HP(外部サイト)

お金を借りる方、借りている方へ-金融庁HP(外部サイト)

違法な金融業者にご注意!-金融庁HP(外部サイト)

18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~-金融庁HP(外部サイト)

収入証明書は公的に収入を証明する書類

カードローンの申込時には、収入証明書の提出を求められることがあります。

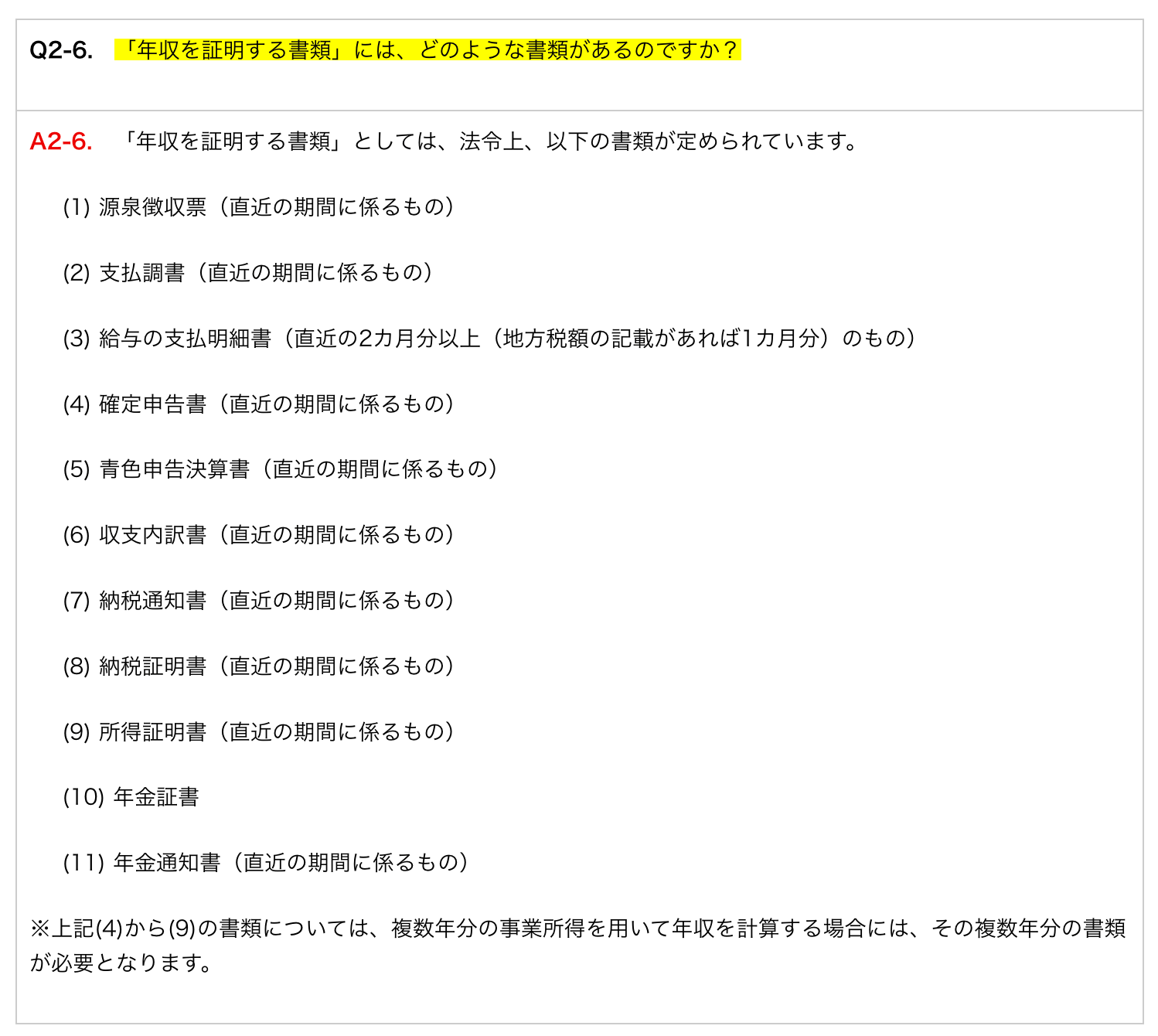

収入証明書とは公的に収入を証明する書類のことです。収入証明書の提出を求められたときには、下記のような公的書類を提出しなければいけません。

【金融庁公式サイト「年収を証明する書類」には、どのような書類があるのですか?」】

引用元:金融庁公式サイト

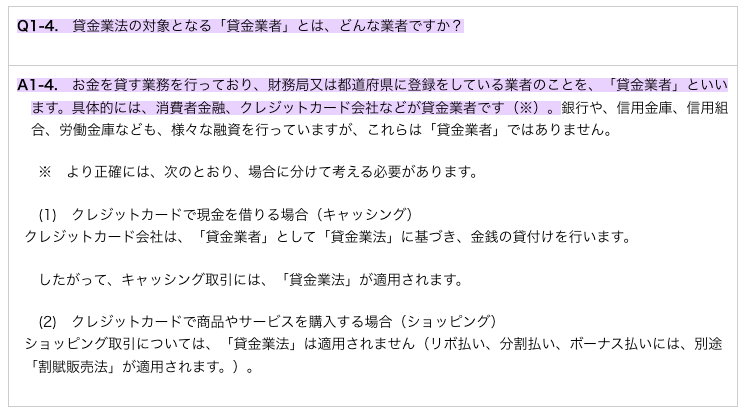

ちなみに、消費者金融などの貸金業者を規制する貸金業法では「貸付けの契約時には、返済能力の調査をしなければならない」と定めています。収入証明書は、貸金業者などが利用者の返済能力を調査するために利用されます。

収入証明書不要で借りれるカードローン4選

収入証明書不要でお金を借りたいなら、下記でご紹介する4つのカードローンがおすすめです。

ただし、収入証明書不要で借りるには一定の条件を満たしている必要があります。1社あたりの契約額が50万円を超えると収入証明書が必要になるため、希望限度額を申告する際には注意が必要です。

アコム|原則24時間いつでも給与明細無しで申し込める

アコムは原則24時間手続き可能で、給与明細無しで申し込めるカードローンです。

ただし、アコムで収入証明書不要で借りるには下記の条件を満たしている必要があります。

- アコムでの利用限度額が50万円を超える場合

- アコムの利用限度額と他の貸金業者からの借入額との合計額が100万円を超える場合

アコムを収入証明書不要で借りたいなら、「50万円以内」で契約しましょう。

また、他社消費者金融やクレジットカードのキャッシングでお金を借りている人は注意が必要です。アコムの契約額と他社借入額との合計が100万円を超えると、収入証明書を提出しなければいけません。

他社利用中の人は、アコムに申し込む前に他社借入額を確認してから手続きを始めるようにしましょう。

アコムはアプリやWeb申込にも対応していて、申込手続きも24時間対応しています。店舗に行かなくても、スマートフォンで運転免許証を撮影してアップロードすれば最短20分で審査が完了します。

【アコムカードローンの基本概要】

| 申込条件 | 20歳以上 |

| 利用限度額 | 1万円~800万円 |

| 貸付金利(実質年率) | 2.4%~17.9% |

| 収入証明書不要で借りる条件 | ・利用限度額を50万円以内で申し込む・アコムの利用限度額+他社貸金業者からの借入額(※)の合計が100万円以内になるように申し込む※…消費者金融やクレジットカードのキャッシングが対象 |

| 申込方法 | Web、アプリ、自動契約機 |

| 審査回答時間 | 最短20分 |

アイフル|最短18分で借入れができる

アイフルは大手消費者金融のなかでは審査時間がもっとも短く、最短18分で借入れが可能です。

収入証明書についても「利用限度額50万円以下」または「利用限度額+他社借入額の合計が100万円以下」なら提出する必要はありません。

なお、収入証明書不要の場合でも、下記の本人確認書類は必要です。運転免許証は最新の住所が記載されていないと不備になるケースがあります。転居して間もない人は、住所変更手続きをしてから申し込むようにしましょう。

- 運転免許証

- パスポート(所持人記入欄があるもの)

- マイナンバーカード(表のみ)

- 住民基本台帳カード

- 資格確認書

- 国民年金手帳

ちなみに、アイフルのWeb申込で書類を提出する場合は、本人確認書類+補助書類の提出が必要です。例えば「運転免許証+公共料金の領収書」などを提出しなければいけません。

アイフルに申し込むときは、公式サイトで必要書類を確認し、事前に準備しておくようにしましょう。

【アイフルカードローンの基本概要】

| 申込条件 | ・満20歳以上69歳まで・定期的な収入と返済能力を有していること |

| 利用限度額 | 1万円~800万円 |

| 貸付金利(実質年率) | 3.0%~18.0% |

| 収入証明書不要で借りる条件 | ・利用限度額を50万円以内で申し込む・アイフルの利用限度額+他社貸金業者からの借入額(※)の合計が100万円以内になるように申し込む※…消費者金融やクレジットカードのキャッシングが対象 |

| 申込方法 | Web、アプリ、自動契約機 |

| 審査回答時間 | 最短18分 |

プロミス|本人確認書類のみで借入れOK!

プロミスも、一定の条件を満たせば本人確認書類だけで借りられるカードローンのひとつです。

プロミスは、下記の条件を満たしていれば収入証明書の提出は不要です。なお、大手消費者金融のなかで18歳から申し込めるのはプロミスだけですが、20歳未満は収入証明書の提出が必要となります。

- プロミスの利用限度額が50万円を超える場合

- プロミスの利用限度額と他の貸金業者からの借入額との合計額が100万円を超える場合

- 申込時の年齢が19歳以上

- 運転免許証(経歴証明書も可)

- パスポート(住所欄に現在の居住地が記載されているもの)

- マイナンバーカード(通知カードは不可)

- 在留カード/特別永住者証明書

また、プロミスなら最短25分で審査結果が出ますしカードレスにも対応しています。カードローンの契約が完了すれば、カードがなくてもスマホATMでセブン銀行かローソン銀行から即日キャッシングが可能です。

急ぎでお金を借りたいときには、必要最小限の書類でスピーディーに借りられるプロミスがおすすめです。

【プロミスカードローンの基本概要】

| 申込条件 | ・満18歳~74歳・本人に安定した収入があること |

| 利用限度額 | 800万円 |

| 貸付金利(実質年率) | 2.5%~18.0% |

| 収入証明書不要で借りる条件 | ・利用限度額を50万円以内で申し込む・プロミスの利用限度額+他社貸金業者からの借入額(※)の合計が100万円以内になるように申し込む※…消費者金融やクレジットカードのキャッシングが対象 |

| 申込方法 | Web、アプリ、自動契約機 |

| 審査回答時間 | 最短25分 |

レイク|50万円以内なら給与明細不要

レイクを収入証明書不要で借りるなら、他社大手消費者金融と同じく下記の条件を満たしている必要があります。

- レイクの利用限度額の総額が50万円を超える場合

- レイクの利用限度額の総額と他社借入総額との合計額が100万円を超える場合

たとえば、すでに他社消費者金融で60万円の借入れがある状態でレイクで45万円を借りると、借入総額は合計105万円になるため収入証明書が必要となります。

なおレイクには「選べる無利息サービス」があり、5万円までの借入れなら最大180日間の無利息期間が適用されます。5万円以上の借入れでもWeb申込なら60日間の無利息キャッシングが利用できますので、プロミスやアコム(※)よりもお得です。

※プロミス、アコム、アイフルの無利息期間は30日間です。

【レイクカードローンの基本概要】

| 申込条件 | 満20歳~70歳 |

| 利用限度額 | 1万円~500万円 |

| 貸付金利(実質年率) | 4.5%~18.0% |

| 収入証明書不要で借りる条件 | ・利用限度額を50万円以内で申し込む・レイクの利用限度額+他社貸金業者からの借入額の合計が100万円以内になるように申し込む |

| 申込方法 | Web、アプリ、自動契約機 |

| 審査回答時間 | 最短20分 |

カードローンを収入証明書不要で借入するための条件

収入証明書不要でカードローンを利用するときには、法律で決められた条件をクリアする必要があります。

日本貸金業協会や金融庁などの公式サイトも参考に、収入証明書不要で借りるための条件について詳しく解説します。

- 50万円以下の契約額で借りる

- 他社消費者金融やクレジットカードで借りているときは、契約額+他社借入額の合計が100万円以内になるように申し込む

- 本人確認書類を用意しておく

【大前提】50万円以下の借入金額が収入証明書無しで借りる条件

大前提として、収入証明書不要で借りたいなら「借入額が50万以内になるよう」申し込みましょう。厳密にいうと「実際の借入額」ではなく、「契約額が50万円」になるよう申し込むのがポイントです。

「10万円しか借りないけど、余裕をもって100万円で契約しておこう」など、契約額が50万円を超えると収入証明書の提出が必要となります。

引用:日本貸金業協会公式サイト

本人確認書類を準備しておく

収入証明書不要で借りられたとしても、カードローンの申し込みでは本人確認書類が必要です。したがって、運転免許証やパスポートなど本人を証明する書類は不備がないように用意しておきましょう。

運転免許証やパスポートで下記のような書類不備があると、別途補助書類の提出を求められたり、最悪は審査落ちもあり得ます。

- 申込書に記載した氏名と運転免許証の氏名が違う(結婚して姓が変わったなど)

- 実際の居住地と運転免許証の住所が違う(転居して変更手続きをしていないなど)

- 書類撮影時の手ブレや照明の写り込みで文字が不鮮明

- 運転免許証の有効期限が切れている

審査をスムーズに進めてもらうためにも、本人確認書類の提出時には細心の注意を払うことが大切です。

他社借入がある場合は合算した借入総額が100万円を超えないこと

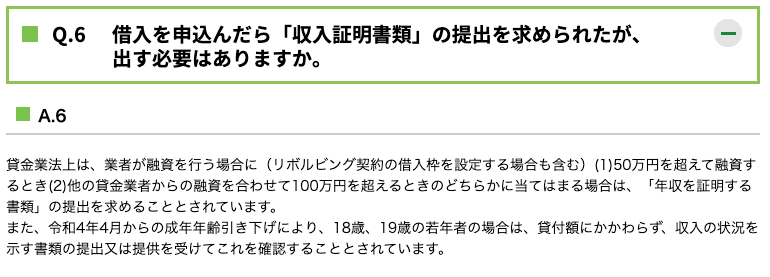

他社借入がある場合、「カードローンの契約額+他社貸金業者の借入額の合計」が100万円を超えると収入証明書の提出が必要です。ちなみに「貸金業者」には消費者金融やクレジットカード会社などが該当します。

一方、銀行カードローンやクレジットカードのショッピング利用額は、他社借入額には算入されません。ただし、銀行に多額の借入れがあったりクレカのリボ払い残高が残っていたりすると「返済能力が乏しい」と判断され、審査に落ちるケースも考えられます。

引用:金融庁公式サイト

実は条件を満たしていれば給与明細を提出しなくても不利にならない

消費者金融カードローンでは収入証明書の提出条件を定めています。しかし、一定の条件を満たしていれば、収入証明書を提出しなくても審査で不利になることはありません。

事実、金融庁の公式サイトを見ると「顧客の申告だけで年収の確認をしてもよいか?」との質問に対し「実際の年収と相違がないなら顧客申告だけでよい」と記載されています。

| Q:自社貸付けが50万円以下、他社貸付けが合計100万円以下で、顧客から申し込みがあった場合、年収の確認は顧客からの申告だけで判断してよいのか? |

| A:個人顧客による申告が年収証明書の記載に基づき行われている限り、当該申告をもって年収を算出できると考えられています。各貸金業者においては、当該申告の適否について、通常の注意義務をもって確認することが求められると考えられます。 |

引用:金融庁公式サイト「貸金業者向け説明会における質問事項及びそれに対する考え方」

ただし、審査で不審な点があったり、貸金業者が「返済能力が疑わしい」と判断したりした場合は、条件を満たしていても収入証明書の提出を求められるケースがあります。

こんな場合は収入証明書が必要かも

収入証明書不要の条件を満たしていても、下記に該当する場合は収入証明書の提出を求められるかもしれません。

- 年収が異常に高い(年齢や勤務先を見て異常に高いと判断された場合)

- 収入が不安定な職業に就いている(自営業やフリーランス)

- 年収が申告した時と大きく異なる(カードローン利用中に大きく減収したなど)

年収が異常に高い場合

年齢や勤務先企業の規模などと照らし合わせて年収が異常に高い場合、収入証明書の提出を求められるかもしれません。

大手消費者金融は、膨大な審査結果データや信用情報機関の情報から、年齢や企業規模に応じた平均年収を把握しています。カードローンの審査時にはコンピューターが自動的にデータを収集して仮審査の結果を出します。

審査の結果「常識を超えた年収が申告されている」となれば、別途書類を提出して収入を証明するよう求められるでしょう。カードローンに申し込む際、年収を偽って高めに申告するのはやめたほうが無難です。

収入が不安定な職業(自営業・フリーランス等)である

自営業やフリーランスなど会社勤めでない人は、50万円以下の契約でも収入証明書の提出を求められるケースがあります。なぜなら、自営業者などは一般的に「収入が不安定」とみなされるためです。

自営業やフリーランスの人すべてが収入が不安定とはいえません。しかし、個人事業主などはサラリーマンやパートで働く人と比較すると、毎月の収入が不安定なケースが多いのも実状です。

カードローンの審査では年収の多さよりも「毎月の収入の安定性」が重視されます。したがって、自営業やフリーランスの人がカードローンに申し込むときは、事前に確定申告書の控えなどを用意しておくのがおすすめです。

年収が申告した時と大きく異なる

申込時に収入証明書が不要でも、利用途中に年収が大きく減少したり、利用限度額を増額したりしたときは収入証明書の提出を求められることがあります。

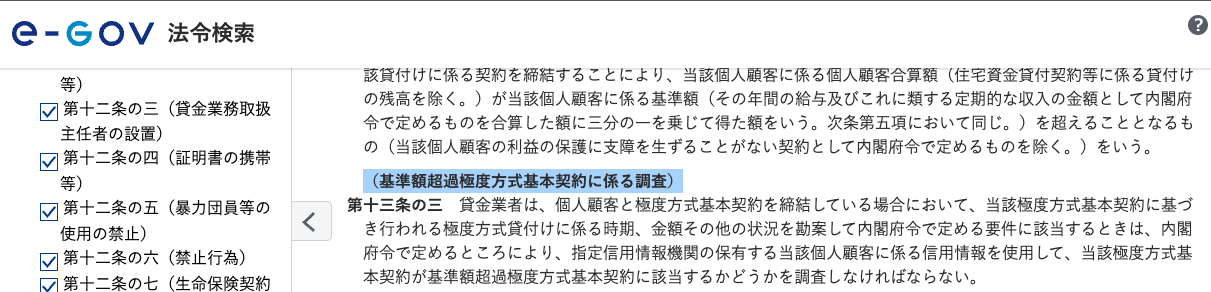

貸金業者を規制する貸金業法では、カードローン利用中の「途上審査※」を義務付けています。※途上審査とは…カードローン利用途中に契約者の与信調査を実施すること。

途上審査では信用情報機関のデータ照会がおこなわれ、年収の自主申告も求められます。途上審査の結果で「申込時よりも年収が下がった」「他社借入れが多い」などの事態になれば、収入証明書を求められるかもしれません。

利用途中に収入証明書の提出を求められた場合は、速やかに応じるようにしましょう。提出を拒否すると新規借入を停止される場合があります。

【貸金業法e-GOV ※極度方式基本契約における信用調査について】

※極度方式基本契約とは…消費者金融カードローンなど、一定の限度額の範囲で借りたり返したりできるローン契約のこと

引用:貸金業法 e-GOV

【収入証明書無し】カードローン以外でお金を借りる方法

消費者金融カードローン以外でも、収入証明書無しでお金を借りる方法があります。

【カードローン以外|収入証明書無しでお金を借りる方法】

1.クレジットカードのキャッシング

2.銀行のフリーローン

ただし、いずれの場合も利用額によっては収入証明書が必要となるため、利用限度額には注意が必要です。

クレジットカードのキャッシングを利用する

手持ちのクレジットカードにキャッシング利用枠があれば、事前の申込みも不要で収入証明書なしでお金を借りられます。ただし、クレジットカードのキャッシングは貸金業法の規制を受けるため、利用額が50万円を超える場合は収入証明書の提出が必要です。

もし、カードにキャッシング利用枠がない場合は、キャッシング枠を申し込んで審査通過する必要があります。利用者本人に安定収入がないと審査に落ちるケースもありますので、必要以上の金額を申し込むのは控えましょう。

銀行のフリーローンを利用する

銀行のフリーローンなら、収入証明書不要で借りられるかもしれません。ただし、すべてのフリーローンが収入証明書不要というわけではなく、ローンによっては利用額が50万円を超えると書類提出を求められる場合があります。

【例:フリーローン別 収入証明書の条件】

| フリーローン名 | 収入証明書不要の条件 |

| きらぼし銀行フリーローン | 契約額が300万円以下 |

| とまと銀行フリーローン | 契約額が300万円以下 |

| 京都銀行フリーローン | 契約額が300万円以下 |

| りそな銀行フリーローン | 契約額が50万円以下 |

| 横浜銀行フリーローン | 契約額が60万円未満 |

絶対ダメ:闇金・闇バイト・ギャンブルは利用してはいけません

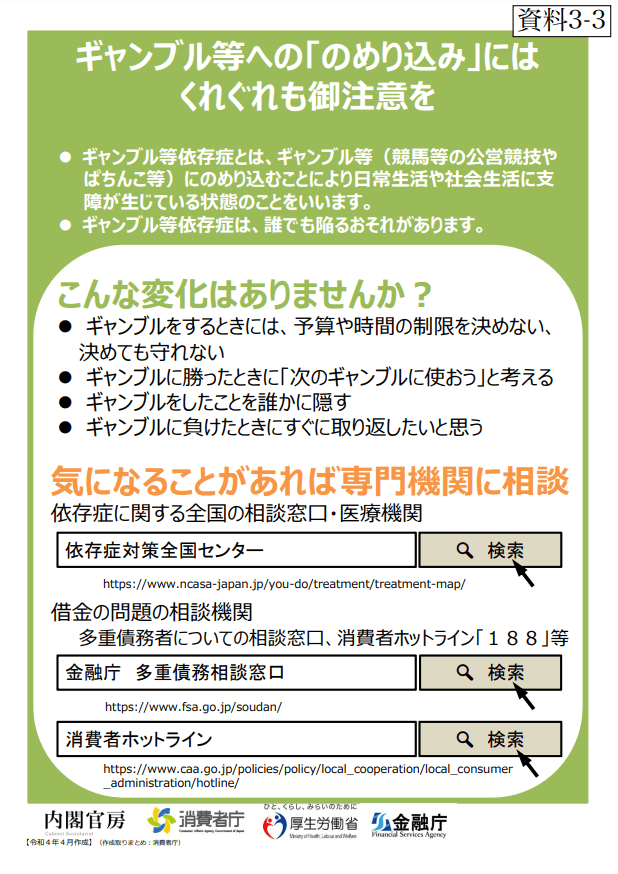

収入証明書の提出が面倒でも、安易に利用できる闇金や闇バイトなどは絶対に利用してはいけません。闇金は簡単な身分確認だけで融資をしてくれるかもしれませんが、法外な手数料を請求されたり高圧的な取り立てに遭ったりするリスクがあります。

また、一攫千金を狙ってギャンブルに手を出すのもおすすめできません。お金がなくて困っているなら、違法な手段に頼るのではなく、市役所など公的な相談窓口で相談するようにしましょう。

参考:消費者庁ギャンブル等への「のめり込み」にはくれぐれもご注意を

収入証明書不要のカードローンまとめ

カードローンには収入証明書が必要な条件が定められており、一定の契約額を超えると源泉徴収票などの書類を提出しなければいけません。

収入証明書が必要な条件は、ローンごとに異なります。

カードローンに申し込む際には、公式サイトの「必要書類欄」を事前にチェックしてから手続きをはじめるようにしましょう。

当サイトでは、アフィリエイトプログラムを利用し各事業者(アコム/プロミス/アイフル)から委託を受け広告収益を得て運営しております。

当記事著作責任者|株式会社O'z

株式会社O'z 海野 洵矢 |

株式会社O'z(エンズ) 法人番号4010403018411 読者のお一人おひとりのニーズに合わせ、 人生100年時代に向け、 「これからのお金の使い方、貯め方、ライフプラン」 をテーマに、 当社がお金の専門家と共に、サポートいたします。 当記事は、当社(株式会社O'z)の独自調査、 並びに公的機関、ファイナンスに関する 国家資格を有する専門家を はじめとする信頼できる情報源を 元に作成しておりますが、 記事内容に関する、誤りの修正、 ご質問などがございましたら、 当社、お問い合わせフォームからお申し出ください。 |